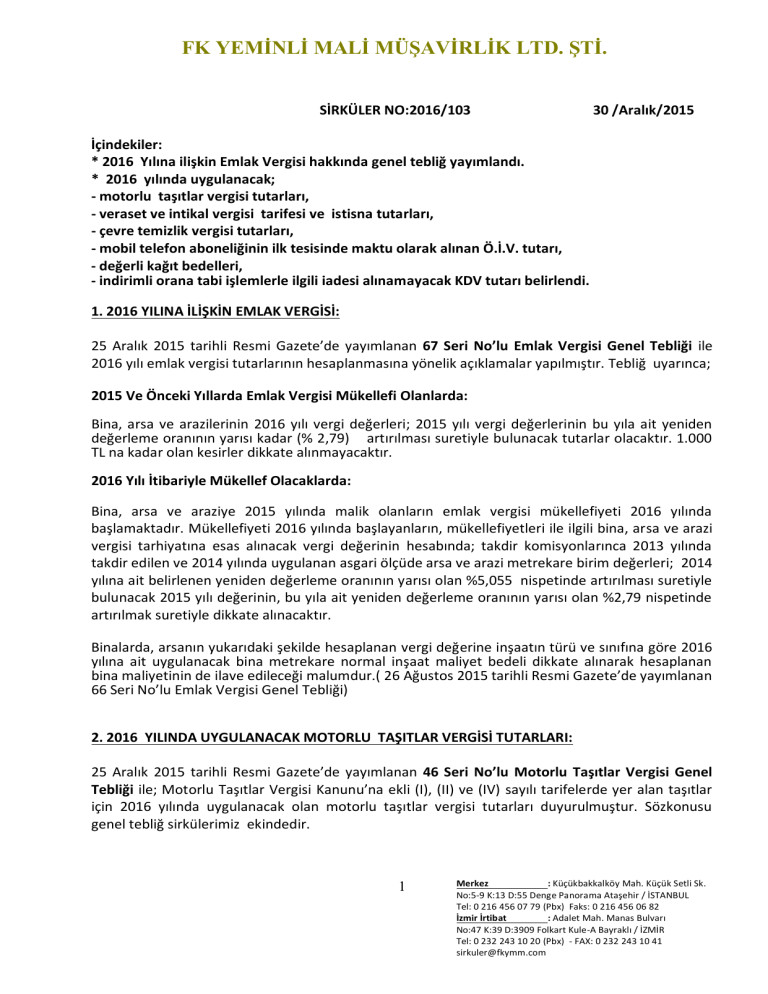

FK YEMİNLİ MALİ MÜŞAVİRLİK LTD. ŞTİ.

SİRKÜLER NO:2016/103

30 /Aralık/2015

İçindekiler:

* 2016 Yılına ilişkin Emlak Vergisi hakkında genel tebliğ yayımlandı.

* 2016 yılında uygulanacak;

- motorlu taşıtlar vergisi tutarları,

- veraset ve intikal vergisi tarifesi ve istisna tutarları,

- çevre temizlik vergisi tutarları,

- mobil telefon aboneliğinin ilk tesisinde maktu olarak alınan Ö.İ.V. tutarı,

- değerli kağıt bedelleri,

- indirimli orana tabi işlemlerle ilgili iadesi alınamayacak KDV tutarı belirlendi.

1. 2016 YILINA İLİŞKİN EMLAK VERGİSİ:

25 Aralık 2015 tarihli Resmi Gazete’de yayımlanan 67 Seri No’lu Emlak Vergisi Genel Tebliği ile

2016 yılı emlak vergisi tutarlarının hesaplanmasına yönelik açıklamalar yapılmıştır. Tebliğ uyarınca;

2015 Ve Önceki Yıllarda Emlak Vergisi Mükellefi Olanlarda:

Bina, arsa ve arazilerinin 2016 yılı vergi değerleri; 2015 yılı vergi değerlerinin bu yıla ait yeniden

değerleme oranının yarısı kadar (% 2,79) artırılması suretiyle bulunacak tutarlar olacaktır. 1.000

TL na kadar olan kesirler dikkate alınmayacaktır.

2016 Yılı İtibariyle Mükellef Olacaklarda:

Bina, arsa ve araziye 2015 yılında malik olanların emlak vergisi mükellefiyeti 2016 yılında

başlamaktadır. Mükellefiyeti 2016 yılında başlayanların, mükellefiyetleri ile ilgili bina, arsa ve arazi

vergisi tarhiyatına esas alınacak vergi değerinin hesabında; takdir komisyonlarınca 2013 yılında

takdir edilen ve 2014 yılında uygulanan asgari ölçüde arsa ve arazi metrekare birim değerleri; 2014

yılına ait belirlenen yeniden değerleme oranının yarısı olan %5,055 nispetinde artırılması suretiyle

bulunacak 2015 yılı değerinin, bu yıla ait yeniden değerleme oranının yarısı olan %2,79 nispetinde

artırılmak suretiyle dikkate alınacaktır.

Binalarda, arsanın yukarıdaki şekilde hesaplanan vergi değerine inşaatın türü ve sınıfına göre 2016

yılına ait uygulanacak bina metrekare normal inşaat maliyet bedeli dikkate alınarak hesaplanan

bina maliyetinin de ilave edileceği malumdur.( 26 Ağustos 2015 tarihli Resmi Gazete’de yayımlanan

66 Seri No’lu Emlak Vergisi Genel Tebliği)

2. 2016 YILINDA UYGULANACAK MOTORLU TAŞITLAR VERGİSİ TUTARLARI:

25 Aralık 2015 tarihli Resmi Gazete’de yayımlanan 46 Seri No’lu Motorlu Taşıtlar Vergisi Genel

Tebliği ile; Motorlu Taşıtlar Vergisi Kanunu’na ekli (I), (II) ve (IV) sayılı tarifelerde yer alan taşıtlar

için 2016 yılında uygulanacak olan motorlu taşıtlar vergisi tutarları duyurulmuştur. Sözkonusu

genel tebliğ sirkülerimiz ekindedir.

1

Merkez

: Küçükbakkalköy Mah. Küçük Setli Sk.

No:5-9 K:13 D:55 Denge Panorama Ataşehir / İSTANBUL

Tel: 0 216 456 07 79 (Pbx) Faks: 0 216 456 06 82

İzmir İrtibat

: Adalet Mah. Manas Bulvarı

No:47 K:39 D:3909 Folkart Kule-A Bayraklı / İZMİR

Tel: 0 232 243 10 20 (Pbx) - FAX: 0 232 243 10 41

[email protected]

FK YEMİNLİ MALİ MÜŞAVİRLİK LTD. ŞTİ.

Öte yandan; (I) sayılı tarifede yer alan otomobil, kaptıkaçtı, arazi taşıtları ve benzeri taşıtlar için,

yıllar itibarıyla uygulanacak olan motorlu taşıtlar vergisi tutarları, Türkiye Sigorta ve Reasürans

Şirketleri Birliği tarafından her yılın Ocak ayında ilan edilen kasko sigortası değerlerinin %5'ini

aşması halinde, aynı yaş grubunda bulunan taşıtlara ait vergi tutarları, bir alt kademedeki taşıtlara

isabet eden vergi tutarı olarak uygulanacaktır. 20 Aralık 2006 tarihli Resmi Gazete’de yayımlanan

28 Seri No'lu Motorlu Taşıtlar Vergisi Genel Tebliği’nde konuyla ilgili açıklamalar yeralmıştır.

3. 2016 YILINDA UYGULANACAK VERASET VE İNTİKAL VERGİSİ TARİFESİ VE İSTİSNA TUTARLARI:

Veraset ve İntikal Vergisi Kanunu’nda yeralan vergi tarifesi hadleri ve istisna tutarları 2016 yılı

başından geçerli olmak üzere 2015 yılı yeniden değerleme oranı dikkate almak suretiyle arttırılmış

olup, yeni tutarlar 25 Aralık 2015 tarihli Resmi Gazete’de yayımlanan 47 Seri No’lu Veraset ve

İntikal Vergisi Kanunu Genel Tebliğinde açıklanmıştır.

1 Ocak 2016 tarihinden itibaren veraset yolu ile veya ivazsız surette meydana gelen intikallerde

uygulanacak veraset ve intikal vergisi tarifesi aşağıdaki şekildedir:

Verginin Oranı (%)

Matrah

İlk

Sonra gelen

Sonra gelen

Sonra gelen

Matrahın

210.000 TL için

500.000 TL için

1.110.000 TL için

2.000.000 TL için

3.820.000 TL’yi aşan bölümü için

Veraset Yoluyla

İntikallerde

İvazsız

İntikallerde

1

3

5

7

10

10

15

20

25

30

Bir şahsa ana, baba eş ve çocuklarından (evlatlıktan evlat edinenlere yapılan ivazsız

intikaller hariç) ivazsız mal intikali halinde vergi, ivazsız intikallere ilişkin tarifede

yeralan oranların yarısı uygulanarak vergi hesaplanmaktadır.

Veraset ve İntikal Vergisi Kanunu’nda yeralan istisna tutarları 1 Ocak 2016 den itibaren aşağıdaki

şekilde değişmiştir:

-Evlatlıklar dâhil, füruğ ve eşten her birine isabet eden miras hisselerinde 170.086 TL

(füruğ bulunmaması halinde eşe isabet eden miras hissesinde 340.381 TL),

-İvazsız suretle meydana gelen intikallerde 3.918 TL,

-Para

ve

mal üzerine

düzenlenen

yarışma

ve çekilişler

ile

5602

sayılı Şans

Oyunları Hasılatından Alınan Vergi, Fon ve Payların Düzenlenmesi Hakkında Kanunda

tanımlanan şans oyunlarında kazanılan ikramiyelerde 3.918 TL

2

Merkez

: Küçükbakkalköy Mah. Küçük Setli Sk.

No:5-9 K:13 D:55 Denge Panorama Ataşehir / İSTANBUL

Tel: 0 216 456 07 79 (Pbx) Faks: 0 216 456 06 82

İzmir İrtibat

: Adalet Mah. Manas Bulvarı

No:47 K:39 D:3909 Folkart Kule-A Bayraklı / İZMİR

Tel: 0 232 243 10 20 (Pbx) - FAX: 0 232 243 10 41

[email protected]

FK YEMİNLİ MALİ MÜŞAVİRLİK LTD. ŞTİ.

4. 2016 YILINDA GEÇERLİ OLACAK ÇEVRE TEMİZLİK VERGİSİ TUTARLARI:

25 Aralık 2015 tarihli Resmi Gazete’de 47 Seri No’lu Belediye Gelirleri Kanunu Genel Tebliğinde;

konutlara ait çevre temizlik vergisi, işyerleri ve diğer şekilde kullanılan binalara ait çevre temizlik

vergisi ve indirimli çevre temizlik vergisi uygulamasına ilişkin olarak 2016 yılında uygulanacak

tarife, had ve tutarlar açıklanmış olup sirkülerimiz ekindedir.

5. MOBİL TELEFON ABONELİĞİNİN İLK TESİSİNDE MAKTU OLARAK ALINAN Ö.İ.V. TUTARI:

Mobil telefon aboneliğinin ilk tesisinde (iş ve hizmetlerin merkezi bir sunucu tarafından uzaktan

izlenmesi ve yürütülmesine yönelik makineler arası veri aktarımına mahsus olan ve bunların

yürütülmesi için zorunlu olanlar dışında sesli, görsel iletişim veya genel amaçlı internet erişimi için

kullanılmayan mobil telefon aboneliğinin ilk tesisi ile operatör değişiklikleri hariç) maktu olarak

alınan Özel İletişim Vergisi tutarı 44 TL’den 46 TL’ye arttırılmıştır. (25 Aralık 2015 tarihli Resmi

Gazete’de yayımlanan 12 Seri No’lu Özel İletişim Vergisi Genel Tebliği)

6. 2016 YILINDA ALINACAK DEĞERLİ KAĞIT BEDELLERİ:

25 Aralık 2015 tarihli Resmi Gazete’de yayımlanan 50 Sıra No’lu Muhasebat Genel Müdürlüğü

Genel Tebliğinde; 210 sayılı Kanuna ekli Değerli Kağıtlar Tablosunda yer alan değerli kağıtların

yeniden tespit edilen bedelleri gösterilmiş olup sirkülerimiz ekindedir.

7. İNDİRİMLİ ORANA TABİ İŞLEMLERLE İLGİLİ İADESİ ALINAMAYACAK KDV TUTARI:

İndirimli orana tabi mal teslimi ve hizmet ifası ile ilgili olarak yüklenilen ve indirimle giderilemeyen

KDV tutarının belli bir sınırı aşan kısmı Maliye Bakanlığı’nca belirlenen usul ve esaslar çerçevesinde

mükellefe iade edilebilmektedir.

İndirimli orana tabi işlemlerden doğan KDV iade taleplerinde, bu işlemler nedeniyle yüklenilen ve

indirim yoluyla giderilemeyen KDV tutarının iade konusu yapılamayacak kısmıyla ilgili olarak 2015

yılında geçerli olan 19.500 TL tutarındaki sınır, 2016 yılı için 20.600 TL olarak uygulanacaktır. (25

Aralık 2015 tarihli Resmi Gazete’de yayımlanan Katma Değer Vergisi Genel Uygulama Tebliğinde

Değişiklik Yapılmasına Dair Tebliğ- Seri No: 4)

SAYGILARIMIZLA.

3

Merkez

: Küçükbakkalköy Mah. Küçük Setli Sk.

No:5-9 K:13 D:55 Denge Panorama Ataşehir / İSTANBUL

Tel: 0 216 456 07 79 (Pbx) Faks: 0 216 456 06 82

İzmir İrtibat

: Adalet Mah. Manas Bulvarı

No:47 K:39 D:3909 Folkart Kule-A Bayraklı / İZMİR

Tel: 0 232 243 10 20 (Pbx) - FAX: 0 232 243 10 41

[email protected]

FK YEMİNLİ MALİ MÜŞAVİRLİK LTD. ŞTİ.

25 Aralık 2015 CUMA

Resmî Gazete

Sayı : 29573

TEBLİĞ

Maliye Bakanlığı (Gelir İdaresi Başkanlığı)’ndan:

EMLAK VERGİSİ KANUNU GENEL TEBLİĞİ

(SERİ NO: 67)

1. Giriş

2016 yılına ait emlak (bina, arsa ve arazi) vergi değerleri ile 2016 yılında mükellef olacakların emlak

vergi değerlerinin hesabında dikkate alınacak asgari ölçüde arsa ve arazi metrekare birim değerlerinin

tespiti hususunda aşağıdaki açıklamaların yapılmasına gerek duyulmuştur.

2. 2015 Yılına Ait Yeniden Değerleme Oranının Tespiti

Bakanlığımızca, 2015 yılına ait uygulanacak yeniden değerleme oranı, 10/11/2015 tarihli ve 29528

sayılı Resmî Gazete’de yayımlanan Vergi Usul Kanunu Genel Tebliği (Sıra No: 457) ile %5,58 (beş virgül elli

sekiz) olarak tespit ve ilan edilmiş bulunmaktadır.

3. 2016 Yılı Bina, Arsa ve Arazi Vergisi Değerleri ile Asgari Ölçüde Arsa ve Arazi Metrekare Birim

Değerlerinin Hesabında Uygulanacak Oranın Belirlenmesi

4/1/1961 tarihli ve 213 sayılı Vergi Usul Kanununun mükerrer 49 uncu maddesinin (b) fıkrasında,

takdir komisyonlarının dört yılda bir arsalara ve araziye ait asgari ölçüde metrekare birim değerlerini

takdir edecekleri hükme bağlanmıştır. Bu hüküm uyarınca 2013 yılında söz konusu takdirler yapılmıştır.

29/7/1970 tarihli ve 1319 sayılı Emlak Vergisi Kanununun 9 uncu maddesinin birinci fıkrasının (b)

bendinde bina, 19 uncu maddesinin birinci fıkrasının (b) bendinde de arazi (arsa) vergisi mükellefiyetinin,

dört yılda bir yapılan takdir işlemlerinde takdir işleminin yapıldığı tarihi takip eden bütçe yılından itibaren

başlayacağı hükme bağlanmıştır. Asgari ölçüde arsa ve arazi metrekare birim değer takdirleri 2013 yılında

yapıldığından, bu hükümler uyarınca bina ve arazi vergisi mükellefiyeti 2014 yılından itibaren başlamış

bulunmaktadır.

1319 sayılı Kanunun 29 uncu maddesinin ikinci fıkrasında, vergi değerinin, mükellefiyetin başlangıç

yılını takip eden yıldan itibaren her yıl, bir önceki yıla ait vergi değerinin Vergi Usul Kanunu hükümleri

uyarınca aynı yıl için tespit edilen yeniden değerleme oranının yarısı nispetinde artırılması suretiyle

bulunacağı; üçüncü fıkrasında da 33 üncü maddede yer alan vergi değerini tadil eden sebeplerle (8

numaralı fıkra hariç) mükellefiyet tesisi gereken hallerde, Vergi Usul Kanununun mükerrer 49 uncu

maddesinin (b) fıkrasına göre takdir komisyonlarınca belirlenen arsa ve arazi metrekare birim

değerlerinin, takdir işleminin yapıldığı yılı takip eden ikinci yılın başından başlamak suretiyle her yıl, bir

önceki yıl birim değerinin Vergi Usul Kanunu hükümlerine göre aynı yıl için tespit edilmiş bulunan yeniden

değerleme oranının yarısı nispetinde artırılması suretiyle dikkate alınacağı hükme bağlanmıştır.

Ayrıca, 1319 sayılı Kanunun 29 uncu maddesinin dördüncü fıkrasında, vergi değerinin hesabında

bin liraya kadar olan kesirlerin dikkate alınmayacağı belirtilmiştir.

2015 yılından önceki yıllarda emlak vergisi mükellefi olanların 2016 yılına ait emlak vergisinin tarh

ve tahakkukunda esas alınacak vergi değerinin (matrahın) hesabı ile bina, arsa veya araziye 2015 yılında

malik olunması halinde mükellefiyetin başlangıç yılı olan 2016 yılı vergi değerinin hesabı aşağıda belirtilen

esaslar çerçevesinde yapılacaktır.

3.1. 2015 Yılı ve Önceki Yıllarda Mükellef Olanların 2016 Yılına Ait Emlak Vergi Değerlerinin

Hesabı

Bu mükelleflerin bina, arsa ve arazilerinin 2016 yılı vergi değerleri, 2015 yılı vergi değerlerinin, bu

yıla ait yeniden değerleme oranının yarısı olan (%5,58/2=) %2,79 (iki virgül yetmiş dokuz) oranında

artırılması suretiyle bulunacak tutarlar olacaktır.

4

Merkez

: Küçükbakkalköy Mah. Küçük Setli Sk.

No:5-9 K:13 D:55 Denge Panorama Ataşehir / İSTANBUL

Tel: 0 216 456 07 79 (Pbx) Faks: 0 216 456 06 82

İzmir İrtibat

: Adalet Mah. Manas Bulvarı

No:47 K:39 D:3909 Folkart Kule-A Bayraklı / İZMİR

Tel: 0 232 243 10 20 (Pbx) - FAX: 0 232 243 10 41

[email protected]

FK YEMİNLİ MALİ MÜŞAVİRLİK LTD. ŞTİ.

ÖRNEK 1- Mükellef (A) Ankara ili, Altındağ Belediyesi sınırları içinde yer alan meskeni 2008 yılında

satın almıştır. 2015 yılı vergi değeri 150.000,00 TL olan meskenin 2016 yılı emlak vergi değeri aşağıda

belirtildiği şekilde hesaplanacaktır.

1

2

3

4

Meskenin 2015 yılına ait emlak vergi değeri

2015 yılına ait yeniden değerleme oranının yarısı (%5,58/2=)

Meskenin 2016 yılı emlak vergi değeri [1+(1x2)]

Bin liraya kadar olan kesirler dikkate alınmayacağından verginin

tahakkukunda esas alınacak emlak vergi değeri

150.000,00 TL

%2,79

154.185,00 TL

154.000,00 TL

3.2. 2016 Yılı İtibarıyla Mükellef Olacakların Emlak Vergi Değerlerinin Tespiti

Mükellefiyeti 2016 yılında başlayanların, mükellefiyetleri ile ilgili bina, arsa ve arazi vergisi

tarhiyatına esas alınacak vergi değerinin hesabında; takdir komisyonlarınca 2013 yılında takdir edilen ve

2014 yılında uygulanan asgari ölçüde arsa ve arazi metrekare birim değerleri; 15/11/2014 tarihli ve 29176

sayılı Resmî Gazete'de yayımlanan Vergi Usul Kanunu Genel Tebliği (Sıra No: 441) ile 2014 yılına ait

belirlenen yeniden değerleme oranının yarısı olan (%10,11/2=) %5,055 (beş virgül sıfır elli beş) nispetinde

artırılması suretiyle bulunacak 2015 yılı değerinin, bu yıla ait yeniden değerleme oranının yarısı olan

(%5,58/2=) %2,79 (iki virgül yetmiş dokuz) nispetinde artırılmak suretiyle dikkate alınacaktır.

ÖRNEK 2- Mükellef (B) 2015 yılında Konya ili, Akşehir ilçesi sınırları içinde 900 m 2 büyüklüğünde bir

arsa satın almış ve bu arsaya ilişkin emlak vergisi bildirimini ilgili belediyeye vermiştir. Arsanın bulunduğu

cadde için takdir komisyonunca 2014 yılından itibaren uygulanmak üzere takdir edilen asgari ölçüde arsa

metrekare birim değeri 250,00 TL’dir.

2014 yılına ait yeniden değerleme oranının yarısı %5,055, 2015 yılına ait

yeniden değerleme oranının yarısı ise %2,79 olarak tespit edilmiş olduğuna göre, mükellefiyeti 2016

yılında başlayacak bu mükellefin 2015 yılında satın aldığı arsanın 2016 yılı arazi (arsa) vergisine esas vergi

değeri aşağıda belirtildiği şekilde hesaplanacaktır.

1

2

3

4

5

6

7

8

2014 yılından itibaren uygulanmak üzere takdir komisyonunca 2013

yılında takdir edilen asgari ölçüde arsa metrekare birim değeri

2015 yılına ait asgari ölçüde arsa ve arazi metrekare birim

değerlerinin hesabında uygulanacak artış oranı (%10,11/2=)

2015 yılı emlak vergi değerine esas asgari ölçüde arsa metrekare

birim değeri [1+(1x2)]

2016 yılına ait asgari ölçüde arsa ve arazi metrekare birim

değerlerinin hesabında uygulanacak artış oranı (%5,58/2=)

2016 yılı emlak vergi değerine esas asgari ölçüde arsa metrekare

birim değeri [3+(3x4)]

Arsanın yüzölçümü

Arsanın 2016 yılı vergi değeri (5x6)

Bin liraya kadar olan kesirler dikkate alınmayacağından verginin

tahakkukunda esas alınacak emlak vergi değeri

250,00 TL

%5,055

262,63 TL

%2,79

269,95 TL

900 m2

242.955,00 TL

242.000,00 TL

2

ÖRNEK 3- Mükellef (C) Afyonkarahisar Belediyesi sınırları içinde 400 m arsa üzerinde inşa edilen

ve inşaatı 2008 yılında sona ermiş olan bir işyerini 2015 yılında satın almıştır. Betonarme karkas, 1 inci

2

sınıf olan inşaatın dıştan dışa yüzölçümü 120 m ’dir. Bu işyeri için 2016 yılına ait uygulanacak bina

metrekare normal inşaat maliyet bedeli 981,66 TL’dir. Arsanın bulunduğu cadde için 2014 yılında

uygulanan asgari ölçüde arsa metrekare birim değeri 200 TL’dir.

5

Merkez

: Küçükbakkalköy Mah. Küçük Setli Sk.

No:5-9 K:13 D:55 Denge Panorama Ataşehir / İSTANBUL

Tel: 0 216 456 07 79 (Pbx) Faks: 0 216 456 06 82

İzmir İrtibat

: Adalet Mah. Manas Bulvarı

No:47 K:39 D:3909 Folkart Kule-A Bayraklı / İZMİR

Tel: 0 232 243 10 20 (Pbx) - FAX: 0 232 243 10 41

[email protected]

FK YEMİNLİ MALİ MÜŞAVİRLİK LTD. ŞTİ.

2015 yılına ait asgari ölçüde arsa ve arazi metrekare birim değerlerinin hesabında uygulanacak

artış oranı %5,055, 2016 yılına ait asgari ölçüde arsa ve arazi metrekare birim değerlerinin hesabında

uygulanacak artış oranı ise %2,79 olarak tespit edildiğine göre mükellefiyeti 2016 yılında başlayan bu

mükellefin işyerinin 2016 yılı vergi değerinin tespitinde emlak (bina) vergi değeri aşağıdaki şekilde

hesaplanacaktır. (Vergi değerinin hesabında asansör, klima veya kalorifer payı ilavesi ile aşınma payı

indirimi ihmal edilmiştir.)

1

2

3

4

5

6

7

8

9

10

11

12

İnşaatın türü ve sınıfına göre 2016 yılına ait uygulanacak bina

metrekare normal inşaat maliyet bedeli

Binanın dıştan dışa yüzölçümü

Binanın maliyet bedeli (1x2)

2014 yılından itibaren uygulanmak üzere takdir komisyonunca 2013

yılında takdir edilen asgari ölçüde arsa metrekare birim değeri

2015 yılına ait asgari ölçüde arsa ve arazi metrekare birim değerlerinin

hesabında uygulanacak artış oranı (%10,11/2=)

2015 yılı emlak vergi değerine esas asgari ölçüde arsa metrekare birim

değeri [4+(4x5)]

2016 yılına ait asgari ölçüde arsa ve arazi metrekare birim değerlerinin

hesabında uygulanacak artış oranı (%5,58/2=)

2016 yılı emlak vergi değerine esas asgari ölçüde arsa metrekare birim

değeri [6+(6x7)]

Arsanın yüzölçümü

Arsanın vergi değeri (8x9)

Binanın 2016 yılı vergi değeri (3+10)

Bin liraya kadar olan kesirler dikkate alınmayacağından verginin

tahakkukunda esas alınacak emlak vergi değeri

981,66 TL

120 m2

117.799,20 TL

200,00 TL

%5,055

210,11 TL

% 2,79

215,97

400 m2

86.388,00 TL

204.187,20 TL

204.000,00 TL

Tebliğ olunur.

6

Merkez

: Küçükbakkalköy Mah. Küçük Setli Sk.

No:5-9 K:13 D:55 Denge Panorama Ataşehir / İSTANBUL

Tel: 0 216 456 07 79 (Pbx) Faks: 0 216 456 06 82

İzmir İrtibat

: Adalet Mah. Manas Bulvarı

No:47 K:39 D:3909 Folkart Kule-A Bayraklı / İZMİR

Tel: 0 232 243 10 20 (Pbx) - FAX: 0 232 243 10 41

[email protected]

FK YEMİNLİ MALİ MÜŞAVİRLİK LTD. ŞTİ.

25 Aralık 2015 CUMA

Resmî Gazete

Sayı : 29573

TEBLİĞ

Maliye Bakanlığı (Gelir İdaresi Başkanlığı)’ndan:

MOTORLU TAŞITLAR VERGİSİ GENEL TEBLİĞİ

(SERİ NO: 46)

I - Vergileme Ölçü ve Hadleri

18/2/1963 tarihli ve 197 sayılı Motorlu Taşıtlar Vergisi Kanununun "Yetki" başlıklı 10 uncu

maddesinin;

İkinci fıkrasında, "Her takvim yılı başından geçerli olmak üzere önceki yılda uygulanan vergi

miktarları o yıl için Vergi Usul Kanunu hükümleri uyarınca tespit ve ilan olunan yeniden değerleme

oranında artırılır." hükmüne,

Dördüncü fıkrasında ise, "Bu suretle hesaplanan ve ödenmesi gereken vergi miktarlarında 1 Yeni

Türk Lirasının altındaki tutarlar dikkate alınmaz." hükmüne

yer verilmiştir.

2015 yılı için yeniden değerleme oranı % 5,58 (beş virgül elli sekiz) olarak tespit edilmiş

ve 10/11/2015 tarihli ve 29528 sayılı Resmî Gazete'de yayımlanan 457 Sıra No’lu Vergi Usul Kanunu Genel

Tebliği ile ilan edilmiştir.

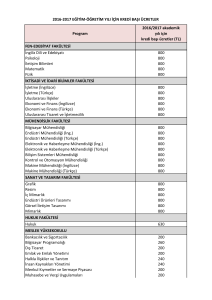

Buna göre, 1/1/2016 tarihinden itibaren, motorlu taşıtların vergilendirilmesine ilişkin, 197 sayılı

Kanunun 5 ve 6ncı maddelerinde belirtilen (I), (II) ve (IV) sayılı tarifeler aşağıdaki gibidir.

Motorlu Taşıtlar Vergisi Tarifeleri

A. (I) Sayılı Motorlu Taşıtlar Vergisi Tarifesi

Otomobil, kaptıkaçtı, arazi taşıtları ve benzerleri ile motosikletler aşağıdaki (I) sayılı tarifeye göre

vergilendirilir.

(I) Sayılı Tarife

Taşıtların Yaşları İle Ödenecek Yıllık Vergi Tutarı (TL)

Motor Silindir Hacmi (cm³)

1 - 3 yaş

4 - 6 yaş

1-Otomobil, kaptıkaçtı, arazi taşıtları ve benzerleri

1300 cm³ ve aşağısı

623,00

434,00

1301 - 1600 cm³ e kadar

997,00

748,00

1601 - 1800 cm³ e kadar

1.760,00

1.376,00

1801 - 2000 cm³ e kadar

2.772,00

2.136,00

2001 - 2500 cm³ e kadar

4.158,00

3.019,00

2501 - 3000 cm³ e kadar

5.797,00

5.043,00

3001 - 3500 cm³ e kadar

8.828,00

7.943,00

3501 - 4000 cm³ e kadar

13.880,00

11.985,00

4001 cm³ ve yukarısı

22.716,00

17.035,00

2-Motosikletler

100 - 250 cm³ e kadar

118,00

89,00

251 - 650 cm³ e kadar

243,00

184,00

651 - 1200 cm³ e kadar

623,00

371,00

1201 cm³ ve yukarısı

1.508,00

997,00

7

7 - 11 yaş

12 - 15 yaş

16 ve

yukarı yaş

243,00

434,00

810,00

1.255,00

1.886,00

3.151,00

4.785,00

7.059,00

10.089,00

184,00

307,00

495,00

748,00

1.127,00

1.696,00

2.389,00

3.151,00

4.535,00

66,00

118,00

192,00

295,00

446,00

623,00

877,00

1.255,00

1.760,00

66,00

118,00

184,00

623,00

42,00

66,00

118,00

495,00

17,00

42,00

66,00

243,00

Merkez

: Küçükbakkalköy Mah. Küçük Setli Sk.

No:5-9 K:13 D:55 Denge Panorama Ataşehir / İSTANBUL

Tel: 0 216 456 07 79 (Pbx) Faks: 0 216 456 06 82

İzmir İrtibat

: Adalet Mah. Manas Bulvarı

No:47 K:39 D:3909 Folkart Kule-A Bayraklı / İZMİR

Tel: 0 232 243 10 20 (Pbx) - FAX: 0 232 243 10 41

[email protected]

FK YEMİNLİ MALİ MÜŞAVİRLİK LTD. ŞTİ.

B. (II) Sayılı Motorlu Taşıtlar Vergisi Tarifesi

(I) sayılı tarifede yazılı taşıtlar dışında kalan motorlu kara taşıtları, aşağıdaki (II) sayılı tarifeye göre

vergilendirilir.

(II) Sayılı Tarife

Taşıt Cinsi ve Oturma Yeri /

Taşıtların Yaşları ile Ödenecek Yıllık Vergi Tutarı (TL)

1 - 6 yaş

Azami Toplam Ağırlık

1) Minibüs

748,00

2) Panel van ve motorlu karavanlar (Motor Silindir Hacmi)

1900 cm³ ve aşağısı

997,00

1901 cm³ ve yukarısı

1.508,00

3) Otobüs ve benzerleri (Oturma Yeri)

25 kişiye kadar

1.886,00

26 - 35 kişiye kadar

2.262,00

36 - 45 kişiye kadar

2.517,00

46 kişi ve yukarısı

3.019,00

4) Kamyonet, kamyon, çekici ve benzerleri (Azami Toplam Ağırlık)

1.500 kg'a kadar

672,00

1.501 - 3.500 kg'a kadar

1.357,00

3.501 - 5.000 kg'a kadar

2.037,00

5.001 - 10.000 kg'a kadar

2.262,00

10.001 - 20.000 kg'a kadar

2.717,00

20.001 kg ve yukarısı

3.399,00

7 - 15 yaş

16 ve yukarı yaş

495,00

243,00

623,00

997,00

371,00

623,00

1.127,00

1.886,00

2.136,00

2.517,00

495,00

748,00

997,00

1.508,00

446,00

787,00

1.696,00

1.922,00

2.262,00

2.717,00

220,00

446,00

672,00

902,00

1.357,00

1.580,00

C. (IV) Sayılı Motorlu Taşıtlar Vergisi Tarifesi

Uçak ve helikopterler (Türkkuşu, Türk Hava Kurumuna ait olanlar hariç) aşağıdaki (IV) sayılı tarifeye

göre vergilendirilir.

(IV) Sayılı Tarife

Taşıt Cinsi ve Azami Kalkış Ağırlığı

Uçak ve helikopterler

1.150 kg'a kadar

1.151 - 1.800 kg'a kadar

1.801 - 3.000 kg'a kadar

3.001 - 5.000 kg'a kadar

5.001 - 10.000 kg'a kadar

10.001 - 20.000 kg'a kadar

20.001 kg ve yukarısı

Taşıtların Yaşları İle Ödenecek Yıllık Vergi Tutarı (TL)

1 - 3 yaş

4 - 5 yaş

6 - 10 yaş

11 ve yukarı yaş

12.616,00

18.929,00

25.241,00

31.554,00

37.866,00

44.178,00

50.489,00

10.089,00

15.139,00

20.192,00

25.241,00

30.291,00

35.341,00

40.388,00

7.566,00

11.355,00

15.139,00

18.929,00

22.716,00

26.502,00

30.291,00

6.051,00

9.083,00

12.113,00

15.139,00

18.171,00

21.197,00

24.232,00

197 sayılı Kanunun 6 ncı maddesinin birinci fıkrası uyarınca; Ulaştırma, Denizcilik ve Haberleşme

Bakanlığı tarafından tutulan sivil hava vasıtaları siciline zirai ilaçlama amacıyla kullanılmak üzere kayıt ve

tescil edilmiş olan uçaklar için, bu tarifede belirtilen motorlu taşıtlar vergisi tutarları yüzde 25 oranında

uygulanır.

Tebliğ olunur.

8

Merkez

: Küçükbakkalköy Mah. Küçük Setli Sk.

No:5-9 K:13 D:55 Denge Panorama Ataşehir / İSTANBUL

Tel: 0 216 456 07 79 (Pbx) Faks: 0 216 456 06 82

İzmir İrtibat

: Adalet Mah. Manas Bulvarı

No:47 K:39 D:3909 Folkart Kule-A Bayraklı / İZMİR

Tel: 0 232 243 10 20 (Pbx) - FAX: 0 232 243 10 41

[email protected]

FK YEMİNLİ MALİ MÜŞAVİRLİK LTD. ŞTİ.

25 Aralık 2015 CUMA

Resmî Gazete

Sayı : 29573

TEBLİĞ

Maliye Bakanlığı (Gelir İdaresi Başkanlığı)’ndan:

VERASET VE İNTİKAL VERGİSİ KANUNU GENEL TEBLİĞİ

(SERİ NO: 47)

8/6/1959 tarihli ve 7338 sayılı Veraset ve İntikal Vergisi Kanununun 4 üncü maddesinin ikinci

fıkrasında, “(b), (d) ve (e) bentlerine göre, her bir takvim yılında uygulanacak istisna hadleri, önceki yılda

uygulanan istisna hadlerine bu yıla ilişkin olarak Vergi Usul Kanunu hükümleri uyarınca belirlenen yeniden

değerleme oranında artış yapılmak suretiyle tespit olunur. Artırım sırasında 1 milyon liraya kadar olan

tutarlar dikkate alınmaz.” hükmüne yer verilmiştir.

Aynı Kanunun 16 ncı maddesinin üçüncü fıkrasında, “Vergi tarifesinin matrah dilim tutarları, her yıl

bir önceki yıla ilişkin olarak Vergi Usul Kanunu uyarınca belirlenen yeniden değerleme oranında artırılmak

suretiyle uygulanır. Bu şekilde hesaplanan dilim tutarlarının yüzde 5 ini aşmayan kesirler dikkate alınmaz.

...” denilmektedir.

Bakanlığımızca 2015 yılı için yeniden değerleme oranı %5,58 (beş virgül elli sekiz) olarak tespit

edilmiş ve10/11/2015 tarihli ve 29528 sayılı Resmî Gazete’de yayımlanan Vergi Usul Kanunu Genel Tebliği

(Sıra No: 457) ile ilan edilmiş bulunmaktadır.

Buna göre, 1/1/2016 tarihinden itibaren 7338 sayılı Kanunun 4 üncü maddesinin birinci fıkrasının

(b), (d) ve (e) bentlerinde yer alan istisna tutarları;

- Evlatlıklar dâhil, füruğ ve eşten her birine isabet eden miras hisselerinde 170.086 TL

(füruğ bulunmaması halinde eşe isabet eden miras hissesinde 340.381 TL),

- İvazsız suretle meydana gelen intikallerde 3.918 TL,

- Para ve mal üzerine düzenlenen yarışma ve çekilişler ile 14/3/2007 tarihli ve 5602 sayılı Şans

Oyunları Hasılatından Alınan Vergi, Fon ve Payların Düzenlenmesi Hakkında Kanunda tanımlanan şans

oyunlarında kazanılan ikramiyelerde 3.918 TL,

olarak dikkate alınacaktır.

7338 sayılı Kanunun 16 ncı maddesinde yer alan vergi tarifesi matrah dilim tutarları yukarıda

belirtilen

yeniden

değerleme

oranında

artırılmak

suretiyle

tespit

edilmiştir.

Bu

nedenle, 1/1/2016 tarihinden itibaren veraset yoluyla veya ivazsız surette meydana gelen intikallerde

veraset ve intikal vergisi aşağıdaki tarifeye göre hesaplanacaktır.

Verginin Oranı (%)

Matrah

İlk

Sonra gelen

Sonra gelen

Sonra gelen

Matrahın

210.000 TL için

500.000 TL için

1.110.000 TL için

2.000.000 TL için

3.820.000 TL’yi aşan bölümü için

Veraset Yoluyla

İntikallerde

İvazsız

İntikallerde

1

3

5

7

10

10

15

20

25

30

Tebliğ olunur.

9

Merkez

: Küçükbakkalköy Mah. Küçük Setli Sk.

No:5-9 K:13 D:55 Denge Panorama Ataşehir / İSTANBUL

Tel: 0 216 456 07 79 (Pbx) Faks: 0 216 456 06 82

İzmir İrtibat

: Adalet Mah. Manas Bulvarı

No:47 K:39 D:3909 Folkart Kule-A Bayraklı / İZMİR

Tel: 0 232 243 10 20 (Pbx) - FAX: 0 232 243 10 41

[email protected]

FK YEMİNLİ MALİ MÜŞAVİRLİK LTD. ŞTİ.

25 Aralık 2015 CUMA

Resmî Gazete

Sayı : 29573

TEBLİĞ

Maliye Bakanlığı (Gelir İdaresi Başkanlığı)’ndan:

BELEDİYE GELİRLERİ KANUNU GENEL TEBLİĞİ

(SERİ NO: 47)

26/5/1981 tarihli ve 2464 sayılı Belediye Gelirleri Kanununun mükerrer 44 üncü maddesinde,

belediye sınırları ve mücavir alanlar içinde bulunan ve belediyelerin çevre temizlik hizmetlerinden

yararlanan konut, işyeri ve diğer şekillerde kullanılan binaların çevre temizlik vergisine tabi olduğu;

konutlara ait çevre temizlik vergisinin, su tüketim miktarı esas alınmak suretiyle metreküp başına

büyükşehirlerde 15 kuruş, diğer yerlerde 12 kuruş olarak hesaplanacağı; işyerleri ve diğer şekilde

kullanılan binalara ait çevre temizlik vergisinin maddede belirtilen tarifeye göre alınacağı ve

büyükşehirlerde %25 artırımlı uygulanacağı; bu maddede yer alan tutarların her yıl yeniden değerleme

oranında artırılacağı ve bu tutarların belirlenmesinde, vergi tutarlarının yüzde beşini aşmayan kesirlerin

dikkate alınmayacağı hüküm altına alınmıştır.

Bakanlığımızca 2015 yılı için yeniden değerleme oranı %5,58 (beş virgül elli sekiz) olarak tespit

edilmiş ve10/11/2015 tarihli ve 29528 sayılı Resmî Gazete’de yayımlanan Vergi Usul Kanunu Genel Tebliği

(Sıra No: 457) ile ilan edilmiş bulunmaktadır.

Buna göre; 1/1/2016 tarihinden itibaren konutlar ile işyerleri ve diğer şekilde kullanılan binalara ait

çevre temizlik vergisi aşağıdaki tutarlara göre tahsil edilecektir.

1. Konutlara Ait Çevre Temizlik Vergisi

Konutlara ait çevre temizlik vergisi; su tüketim miktarı esas alınmak suretiyle metreküp başına

büyükşehir belediyelerinde 27 kuruş, diğer belediyelerde 21 kuruş olarak hesaplanacaktır.

Diğer taraftan, belediyenin çevre temizlik hizmetlerinden yararlanan ancak, su ihtiyacını

belediyece veya büyükşehir belediyelerine bağlı su ve kanalizasyon idarelerince tesis edilmiş su şebekesi

haricinden karşılayan konutlara ilişkin çevre temizlik vergisi, aşağıda yer alan ilgili tarifelerin yedinci

grubunun belediye meclislerince en son intibak ettirilen derecelere ait tutarlar üzerinden tahakkuk

ettirilecektir.

2. İşyerleri ve Diğer Şekilde Kullanılan Binalara Ait Çevre Temizlik Vergisi

İşyerleri ve diğer şekilde kullanılan binalara ait çevre temizlik vergisi, büyükşehir belediyeleri ve

büyükşehir belediyeleri dışındaki belediyelerde aşağıdaki tarifelere göre uygulanacaktır.

2.1. Büyükşehir Belediyeleri Dışındaki Belediyelerde Uygulanacak Çevre Temizlik Vergisi

Büyükşehir belediyeleri dışındaki belediyelerde uygulanacak olan çevre temizlik vergisi tarifesi

aşağıda yer almaktadır.

Bina

Grupları

1. Grup

2. Grup

3. Grup

4. Grup

5. Grup

6. Grup

7. Grup

Bina Dereceleri ve Yıllık Vergi Tutarları (TL)

1. Derece

2. Derece

3. Derece

4. Derece

5. Derece

2.600

1.600

1.160

500

300

168

58

2.000

1.200

800

400

260

137

46

1.600

1.000

690

300

179

90

32

1.370

800

500

260

168

80

27

1.160

690

400

200

137

58

21

10

Merkez

: Küçükbakkalköy Mah. Küçük Setli Sk.

No:5-9 K:13 D:55 Denge Panorama Ataşehir / İSTANBUL

Tel: 0 216 456 07 79 (Pbx) Faks: 0 216 456 06 82

İzmir İrtibat

: Adalet Mah. Manas Bulvarı

No:47 K:39 D:3909 Folkart Kule-A Bayraklı / İZMİR

Tel: 0 232 243 10 20 (Pbx) - FAX: 0 232 243 10 41

[email protected]

FK YEMİNLİ MALİ MÜŞAVİRLİK LTD. ŞTİ.

2.2. Büyükşehir Belediyelerinde Uygulanacak Çevre Temizlik Vergisi

2464 sayılı Kanunun mükerrer 44 üncü maddesinin beşinci fıkrasına göre, büyükşehir

belediyelerinde çevre temizlik vergisi, diğer belediyelerde uygulanan çevre temizlik vergisi tutarları %25

artırılarak hesaplanacaktır. Buna göre büyükşehir belediyelerinde uygulanacak olan çevre temizlik vergisi

tarifesi aşağıda yer almaktadır.

Bina

Grupları

1. Grup

2. Grup

3. Grup

4. Grup

5. Grup

6. Grup

7. Grup

Bina Dereceleri ve Yıllık Vergi Tutarları (TL)

1. Derece

2. Derece

3. Derece

4. Derece

5. Derece

3.250

2.000

1.450

625

375

210

72

2.500

1.500

1.000

500

325

171

57

2.000

1.250

862

375

223

112

40

1.712

1.000

625

325

210

100

33

1.450

862

500

250

171

72

26

3. İndirimli Çevre Temizlik Vergisi Uygulaması

2464 sayılı Kanunun mükerrer 44 üncü maddesinin onikinci fıkrasında, "Bakanlar Kurulu; beşinci

fıkradaki tarifede yer alan bina gruplarını belirlemeye ve bu maddenin dördüncü ve beşinci fıkralarında

yer alan tutarları yöreler, belediyelerin nüfusları ve bina grupları itibarıyla ayrı ayrı dörtte birine kadar

indirmeye veya yarısına kadar artırmaya yetkilidir." hükmü yer almaktadır.

Bu hükmün verdiği yetkiye dayanılarak yürürlüğe konulan 13/12/2005 tarihli ve 2005/9817 sayılı

Bakanlar Kurulu Kararının ekindeki Kararın 7 nci maddesine göre; konut, işyeri ve diğer şekilde kullanılan

binalar için belirlenen tutarlar, büyükşehir belediye sınırları içinde bulunanlar hariç olmak üzere

kalkınmada öncelikli yörelerdeki belediyeler ile nüfusu 5.000'den az olan belediyelerde %50 indirimli

olarak uygulanacaktır.

Buna göre, kalkınmada öncelikli yörelerdeki belediyeler ile nüfusu 5.000'den az olan belediyelerde

bulunan konutlara ait çevre temizlik vergisi su tüketim miktarı esas alınmak suretiyle metreküp başına 10

kuruş olarak hesaplanacak; işyeri ve diğer şekillerde kullanılan binalara ait çevre temizlik vergisi tutarları

ise aşağıdaki tarifeye göre hesaplanacaktır.

Bina Dereceleri ve Yıllık Vergi Tutarları (TL)

Bina

Grupları

1. Grup

2. Grup

3. Grup

4. Grup

5. Grup

6. Grup

7. Grup

1. Derece

2. Derece

3. Derece

4. Derece

5. Derece

1.300

800

580

250

150

84

29

1.000

600

400

200

130

68

23

800

500

345

150

89

45

16

685

400

250

130

84

40

13

580

345

200

100

68

29

10

Tebliğ olunur.

11

Merkez

: Küçükbakkalköy Mah. Küçük Setli Sk.

No:5-9 K:13 D:55 Denge Panorama Ataşehir / İSTANBUL

Tel: 0 216 456 07 79 (Pbx) Faks: 0 216 456 06 82

İzmir İrtibat

: Adalet Mah. Manas Bulvarı

No:47 K:39 D:3909 Folkart Kule-A Bayraklı / İZMİR

Tel: 0 232 243 10 20 (Pbx) - FAX: 0 232 243 10 41

[email protected]

FK YEMİNLİ MALİ MÜŞAVİRLİK LTD. ŞTİ.

25 Aralık 2015 CUMA

Resmî Gazete

Sayı : 29573

TEBLİĞ

Maliye Bakanlığı (Gelir İdaresi Başkanlığı)’ndan:

ÖZEL İLETİŞİM VERGİSİ GENEL TEBLİĞİ

(SERİ NO: 12)

13/7/1956 tarihli ve 6802 sayılı Gider Vergileri Kanununun 39 uncu maddesinin üçüncü fıkrasında,

“Mobil telefon aboneliğinin ilk tesisinde (iş ve hizmetlerin merkezi bir sunucu tarafından uzaktan

izlenmesi ve yürütülmesine yönelik makineler arası veri aktarımına mahsus olan ve bunların yürütülmesi

için zorunlu olanlar dışında sesli, görsel iletişim veya genel amaçlı internet erişimi için kullanılmayan

mobil telefon aboneliğinin ilk tesisi ile operatör değişiklikleri hariç) yirmimilyon lira ayrıca özel iletişim

vergisi alınır. Bu tutar, her yıl bir önceki yıla ilişkin olarak 213 sayılı Vergi Usul Kanunu hükümlerine göre

belirlenen yeniden değerleme oranında artırılmak suretiyle uygulanır. Hesaplanan tutarın yüzde beşini

aşmayan kesirler dikkate alınmaz.” hükmü yer almaktadır.

10/11/2015 tarihli ve 29528 sayılı Resmî Gazete’de yayımlanan 457 Sıra No’lu Vergi Usul Kanunu

Genel Tebliği ile yeniden değerleme oranı 2015 yılı için %5,58 olarak tespit edilmiştir.

Buna göre, söz konusu maktu vergi tutarı 1/1/2016 tarihinden itibaren 46,00 TL olarak

uygulanacaktır.

Tebliğ olunur.

12

Merkez

: Küçükbakkalköy Mah. Küçük Setli Sk.

No:5-9 K:13 D:55 Denge Panorama Ataşehir / İSTANBUL

Tel: 0 216 456 07 79 (Pbx) Faks: 0 216 456 06 82

İzmir İrtibat

: Adalet Mah. Manas Bulvarı

No:47 K:39 D:3909 Folkart Kule-A Bayraklı / İZMİR

Tel: 0 232 243 10 20 (Pbx) - FAX: 0 232 243 10 41

[email protected]

FK YEMİNLİ MALİ MÜŞAVİRLİK LTD. ŞTİ.

25 Aralık 2015 CUMA

Resmî Gazete

Sayı : 29573

TEBLİĞ

Maliye Bakanlığından:

MUHASEBAT GENEL MÜDÜRLÜĞÜ GENEL TEBLİĞİ

(SIRA NO: 50)

DEĞERLİ KAĞITLAR

Amaç ve kapsam

MADDE 1 – (1) Bu Tebliğin amacı, 21/2/1963 tarihli ve 210 sayılı Değerli Kağıtlar Kanununa ekli

Değerli Kağıtlar Tablosunda yer alan değerli kağıtların 2016 yılında uygulanacak satış bedellerini

belirlemektir.

Dayanak

MADDE 2 – (1) Bu Tebliğ, 210 sayılı Kanunun 1 inci maddesine dayanılarak hazırlanmıştır.

Değerli kağıt bedelleri

MADDE 3 – (1) 210 sayılı Kanuna ekli Değerli Kağıtlar Tablosunda yer alan değerli kağıtların

bedelleri aşağıdaki şekilde belirlenmiştir:

Değerli Kağıdın Cinsi

1 - Noter kağıtları :

a) Noter kağıdı

b) Beyanname

c) Protesto, vekaletname, re’sen senet

2 - (Mülga:30/12/2004-5281/14.md)

3 - Pasaportlar

4 - Yabancılar için ikamet tezkereleri

5 - (Mülga:30/12/2004-5281/14.md)

6 - Nüfus cüzdanları

7 - Aile cüzdanları

8 - (Mülga:30/12/2004-5281/14.md)

9 - Sürücü belgeleri

10 - Sürücü çalışma belgeleri (karneleri)

11 - Motorlu araç trafik belgesi

12 - Motorlu araç tescil belgesi

13 - İş makinesi tescil belgesi

14 - Banka çekleri (Her bir çek yaprağı)

15 - Mavi Kart (Ek: 9/5/2012-6304/9 md.)

Bedel (TL)

8,80

8,80

17,60

87,50

58,50

8,00

80,00

108,50

108,50

108,50

81,50

81,50

5,60

8,00

(2) Birinci fıkrada yer alan tabloda belirtilen değerli kağıtlar, muhasebe birimleri, yetkili memurlar,

noterler ve noterlik görevini yapan memurlar ile bankalar tarafından birinci fıkrada yer alan tabloda

belirtilen yeni bedelleri üzerinden satılır.

(3) Muhasebe birimleri ve yetkili memurlarda mevcut değerli kağıtların yeniden değerlendirilmesi

ve muhasebeleştirilmesi işlemleri, 27/12/2014 tarihli ve 29218 mükerrer sayılı Resmî Gazete’de

yayımlanan Merkezi Yönetim Muhasebe Yönetmeliği hükümlerine göre yürütülür.

Yürürlükten kaldırılan tebliğ

MADDE 4 – (1) 31/12/2014 tarihli ve 29222 sayılı Resmî Gazete’de yayımlanan Muhasebat Genel

Müdürlüğü Genel Tebliği (Sıra No: 40) Değerli Kağıtlar yürürlükten kaldırılmıştır.

Yürürlük

MADDE 5 – (1) Bu Tebliğ 1/1/2016 tarihinde yürürlüğe girer.

Yürütme

MADDE 6 – (1) Bu Tebliğ hükümlerini Maliye Bakanı yürütür.

13

Merkez

: Küçükbakkalköy Mah. Küçük Setli Sk.

No:5-9 K:13 D:55 Denge Panorama Ataşehir / İSTANBUL

Tel: 0 216 456 07 79 (Pbx) Faks: 0 216 456 06 82

İzmir İrtibat

: Adalet Mah. Manas Bulvarı

No:47 K:39 D:3909 Folkart Kule-A Bayraklı / İZMİR

Tel: 0 232 243 10 20 (Pbx) - FAX: 0 232 243 10 41

[email protected]

FK YEMİNLİ MALİ MÜŞAVİRLİK LTD. ŞTİ.

25 Aralık 2015 CUMA

Resmî Gazete

Sayı : 29573

TEBLİĞ

Maliye Bakanlığı (Gelir İdaresi Başkanlığı)’ndan:

KATMA DEĞER VERGİSİ GENEL UYGULAMA TEBLİĞİNDE

DEĞİŞİKLİK YAPILMASINA DAİR TEBLİĞ

(SERİ NO: 4)

26/4/2014 tarih ve 28983 sayılı Resmî Gazete’de yayımlanan Katma Değer Vergisi Genel Uygulama

Tebliğinin (III/B-3) bölümünün üçüncü paragrafında yer alan “2015 yılı için 19.500 TL” ibaresi “2015 yılı

için 19.500 TL, 2016 yılı için 20.600 TL” şeklinde değiştirilmiştir.

Tebliğ olunur.

3. İndirimli Orana Tabi İşlemlerde İade Uygulaması

3065 sayılı Kanunun 28 inci maddesinin verdiği yetkiye dayanılarak Bakanlar Kurulunca vergi oranları indirilen

teslim ve hizmetler dolayısıyla yüklenilen ve indirim yoluyla giderilemeyen KDV tutarlarının, Bakanlar Kurulu Kararı ile

belirlenen sınırı aşan kısmı, Tebliğin (III/B-3.2.2.) bölümünde belirtilen borçlara yılı içinde vergilendirme dönemleri

itibarıyla mahsuben, izleyen yıl içerisinde talep edilmesi kaydıyla nakden ya da söz konusu borçlara mahsuben iade

edilebilir.

2006/10379 sayılı Bakanlar Kurulu Kararı ile indirimli vergi oranına tabi teslim ve hizmetlerde iade

uygulaması ile ilgili sınır, 2006 yılında gerçekleşecek işlemler için geçerli olmak üzere 10.000 TL olarak belirlenmiş, 2007

ve izleyen yıllarda ise bu sınırın Vergi Usul Kanunu hükümleri uyarınca belirlenen yeniden değerleme oranında

artırılmak suretiyle uygulanacağı, bu şekilde yapılacak hesaplamada 50 TL ve daha düşük tutarların dikkate

alınmayacağı, 50 TL'den fazla olan tutarların ise 100 TL’nin en yakın katına yükseltileceği belirtilmiştir.

Bu kapsamda yapılan hesaplamaya göre, indirimli orana tabi işlemler nedeniyle yüklenilen ve indirim yoluyla

giderilemeyen KDV tutarının iade konusu yapılamayacak kısmıyla ilgili sınır; 2006 yılı için 10.000 TL, 2007 yılı için

10.800 TL, 2008 yılı için 11.600 TL, 2009 yılı için 13.000 TL, 2010 yılı için 13.300 TL, 2011 yılı için 14.300 TL, 2012 yılı için

15.800 TL, 2013 yılı için 17.000 TL, 2014 yılı için 17.700 TL, 2015 yılı için 19.500 TL, 2016 için 20.600 TL olarak

belirlenmiştir.

14

Merkez

: Küçükbakkalköy Mah. Küçük Setli Sk.

No:5-9 K:13 D:55 Denge Panorama Ataşehir / İSTANBUL

Tel: 0 216 456 07 79 (Pbx) Faks: 0 216 456 06 82

İzmir İrtibat

: Adalet Mah. Manas Bulvarı

No:47 K:39 D:3909 Folkart Kule-A Bayraklı / İZMİR

Tel: 0 232 243 10 20 (Pbx) - FAX: 0 232 243 10 41

[email protected]