NASDAQ PAY PİYASALARI

SİSTEM YENİLİKLERİ

Pay Piyasası’nda Yapılacak Uygulama

Değişiklikleri

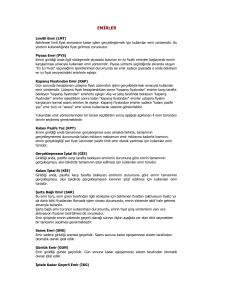

1. SEANS SÜRELERİ

2. YENİ İŞLEM KURALLARI

3. YENİ EMİR TÜRLERİ

4. ÖZEL UYGULAMALAR

Yapılması Planlanan Değişiklikler

Öğle arasında açılış

yapılarak bir işlem

gününde tek seans

uygulaması

Bir önceki kapanış

fiyatının baz fiyat

olarak belirlenmesi

Genel fiyat marjının %

20 olarak belirlenmesi

Fiyat limitlerinin

bulunmasında içe

yuvarlama

Fiyat kademesi

değiştikçe değişen gün

içi hareketli fiyat adımı

Açılış, kapanış ve tek

fiyat seanslarında

teorik fiyatın

gösterilmesi

Genium INET’te yer

alan açılış fiyatı

belirleme ve işlem

algoritmasına

geçilmesi

Yeni emir türlerinin

kullanıma alınması

Maksimum lot

sınırlamasının

kaldırılması

Özel emir

uygulamasının

kaldırılması

İşlem raporlama

(trade reporting)

fonksiyonu

OLFE ve OLDE türü

emirlerin

uygulamadan

kaldırılması

Yapılması Planlanan Değişiklikler

(devam)

Emir ve işlem

(sözleşme)

numaralarının

sistematiğinin

değişmesi

1 günden uzun süreli

tarihli emirlerin

uygulamaya konulması

T+1 işlem

düzeltmelerinin

kaldırılması

Fiyatın virgülden sonra

3 hane ile gösterilmesi

Kotasyonların ayrıca

numaralandırılması

uygulamasının

kaldırılması

Piyasa yapıcılıkta yeni

sistemin özelliklerinin

kullanılması

Ayrı bir sırada «kesir»

işlemlerinin

gerçekleştirilebilmesi

Mid Point ve gün sonu

AOF’tan işlemler

Emirlerin askıya

alınabilmesi

Devre kesiciler

(circuit breakers)

İşlem Öncesi Risk

Yönetimi (Tradeguard)

Pay Piyasası’nda Yapılacak Uygulama

Değişiklikleri

1. SEANS SÜRELERİ

2. YENİ İŞLEM KURALLARI

3. YENİ EMİR TÜRLERİ

4. ÖZEL UYGULAMALAR

Tüm Güne Yayılan Tek Seans

• Bir günde iki seans

uygulamasından

vazgeçilecektir.

• Tüm güne yayılan tek bir

seans yapılacaktır.

Tüm Güne Yayılan Tek Seans

Açılış

Seansı

A1

Gün Ortası

Tek Fiyat

Seansı

Sürekli

İşlem

E

Sİ

A2

(devam)

Sürekli

İşlem

Kapanış

Seansı

Sİ

E

K

17:35

09:15

09:30 09:35

12:30

A1

E

Sİ

A2

K

S

13:25

13:30

: Günün başında açılış seansı

: Eşleştirme/Fiyat belirleme

: Sürekli işlem

: Gün ortası tek fiyat seansı

: Kapanış seansı

: Kapanıştan (son işlem fiyatından) işlemler

17:30

E

S

17:38

17:40

Tek Fiyat Yöntemi Seans Saatleri

Açılış

Seansı

A1

Gün Ortası Tek

Fiyat

Seansı

Tek Fiyat Emir

Toplama

E

TFET

A2

E

Tek Fiyat Emir

Toplama

E

TFET

Kapanış

Seansı

E

K

E

17:35

09:15

09:30

09:35

12:25

12:30

A1

: Günün başında açılış seansı

E

: Eşleştirme/Fiyat belirleme

TFET : Tek fiyat emir toplama

A2

: Gün ortası tek fiyat seansı

K

: Kapanış seansı

S

: Kapanıştan (son işlem fiyatından) işlemler

13:25

13:30

17:25

17:30

1

P_ACILIS_EMIR_TPL

09:15

2

P_ESLESTIRMETEKFIYAT

09:30

3

P_TEKFIYAT_EMIR_TPL

09:35

4

P_ESLESTIRMETEKFIYAT

12:25

5

P_TEKFIYAT_EMIR_TPL

12:30

6

P_ESLESTIRMETEKFIYAT

13:25

7

P_TEKFIYAT_EMIR_TPL

13:30

8

P_ESLESTIRMETEKFIYAT

17:25

9

P_KAPANIS_EMIR_TPL

17:30

10

P_ESLESTIRMETEKFIYAT

17:35

11

P_KAPANIS_FIY_ISLEM

17:38

S

17:38

17:40

Pay Piyasası’nda Yapılacak Uygulama

Değişiklikleri

1. SEANS SÜRELERİ

2. YENİ İŞLEM KURALLARI

3. YENİ EMİR TÜRLERİ

4. ÖZEL UYGULAMALAR

Baz Fiyat

Önceki kapanış

fiyatı baz fiyat

olarak

belirlenecektir .

Açılış seanslarında

belirlenen fiyatlar

baz fiyat olarak

kullanılmayacaktır.

Baz Fiyat Yoksa

Tek fiyat işlem

yöntemi ile işlem

görenler için ilk

fiyatın oluştuğu

emir toplama

aşama sonrası

baz fiyat

hesaplanır.

Sürekli işlem

yöntemi ile işlem

görenler için

açılış seansında

fiyat oluşmuşsa

bu fiyat,

oluşmamışsa ilk

işlemin fiyatı baz

fiyat olacaktır.

Baz Fiyat (devam)

Rüçhan hakkı kuponlarında işlem

gördüğü ilk güne kadar baz fiyat

uygulanmayacak ve işlem gördüğü ilk

günün kapanış fiyatı ertesi günün baz

fiyatı olacaktır.

Bir önceki günden baz fiyata sahip bir

payda gün içerisinde herhangi bir

işlem gerçekleşmemişse bu baz fiyat

ertesi günün de baz fiyatı olacaktır.

(mevcut uygulamada olduğu gibi).

Fiyat Marjı ve Limitleri

Pay ve BYF:

% 20

Rüçhan Hakkı Kuponları:

% 50

Varant ve Sertifika:

Fiyat limitleri

bulunurken dışarı doğru

yapılan yuvarlama işlemi

yeni uygulamada içeri

doğru yapılacaktır.

Serbest Marj

Üst fiyat limit

bulunurken yukarı

adıma yapılan

yuvarlama aşağıya, alt

fiyat limiti bulunurken

aşağı adıma yapılan

yuvarlama işlemi

yukarıya yapılacaktır.

Kapanış seansında son

işlem fiyatı üzerinden

% 3 uygulanarak

hesaplanan fiyat

limitleri devam

edecektir.

Fiyat Marjı ve Limitleri-Örnek

Fiyat Marjı : (+/- %20)

Önceki Gün Kapanış

Fiyatı: 23,100 TL

Baz Fiyat : 23,100

(23,100)*1,2= 27,720

(23,100)*0,8= 18,480

Fiyat Adımı: 0,050 TL

Üst limit: 27,700 TL

Alt Limit: 18,500 TL

Fiyat Adımı

MEVCUT YAPI

Mevcut uygulamada her payın fiyat

adımı o payın bir önceki seans

ağırlıklı ortalama fiyatından

hesaplanan baz fiyat üzerinden

belirlenmektedir.

Seans başında belirlenen fiyat

adımı ilgili seans boyunca fiyat

başka bir kademeye geçse bile

değişmemektedir.

YENİ YAPI

Yeni uygulamada ise fiyat adımı baz fiyata

bağlı olmaktan çıkacak ve ilgili fiyat

kademesinde geçerli olan fiyata göre

belirlenecektir. (Bu durum halihazırda

serbest marjlı sıralardaki uygulama gibidir).

Fiyat adımları üç

hane ile binde

birler

seviyesinde

gösterilebilecek.

İlk etapta

kuruşun yarısı

uygulanacak

(0,005 gibi)

Fiyat Adımı

Fiyat-1

(devam)

Fiyat-2

Adım (TL)

0,005

0,499

0,005

0,500

9,999

0,010

10,000

99,999

0,050

100,000

999.999,999

0,500

Varant ve Sertifikalarda fiyat adımının her fiyat kademesinde

0,001 TL olarak uygulanması planlanmaktadır.

Fiyat Adımı

(devam)

ÖRNEK

Kapanış fiyatı

(baz fiyat):

9,500 TL

10,000 TL’ye kadar

fiyat adımı:

10,000 TL’den

sonra:

0,010 TL

0,050 TL

(1 kuruş )

(5 kuruş )

(!) Gün içinde fiyat

10,000 TL’yi

geçince adım da

değişiyor.

Eşleşme Zamanının Raslantısal Olarak

Başlatılması

Mevcut uygulamada emir toplama aşamasının sona erip

açılış/kapanış fiyatının belirlenmesi standart bir zamanda

olmaktadır.

Yeni uygulamada emir

toplama süresinin belli bir

zaman aralığında raslantısal

(random) bir anda kesilmesi

ve eşleşmenin başlatılması

planlanmaktadır.

Bu süre 30 saniye

olarak planlanmıştır.

Açılış Fiyatı Belirleme - Yeni Uygulama

En fazla işlemi

gerçekleştirecek

fiyat açılış fiyatı

olarak belirlenir.

En fazla işlemi

gerçekleştiren

birden fazla fiyat

seviyesi

bulunması

halinde bu fiyat

seviyelerinde arta

kalan (işlem

görmeyen)

miktarı minimize

eden fiyat

seviyesi açılış

fiyatı olarak

belirlenir.

İlk iki koşulu

sağlayan birden

fazla fiyat

bulunması

halinde piyasanın

yönüne (alış veya

satış tarafının

ağırlığına) bakılır

ve piyasa alış

ağırlıklı ise söz

konusu iki

fiyattan yüksek

olanı, piyasa satış

ağırlıklı ise söz

konusu iki

fiyattan düşük

olanı açılış fiyatı

olarak belirlenir.

Hala tüm

koşulları sağlayan

birden fazla fiyat

seviyesinin

olması halinde

referans fiyata

bakılır.

Referans olarak

baz fiyat (bir

önceki gün

kapanış fiyatı)

alınır.

Açılış Fiyatı Belirleme-Yeni Uygulama

Limit Emirler

Piyasa (Market) Emirleri

Piyasadan Limite Emirler

Kotasyonlar

Kalanı İptal Et Emirleri

Rezerv Emirler (iceberg orders) (Başlangıçta kullanılmayacak)

AÇILIŞ FİYAT HESAPLAMASINA DAHİL EDİLİR

Küsurat emirler

Hepsi ya da Hiçbiri Emirleri (Fill or Kill) (Başlangıçta kullanılmayacak)

Gösterge Emirler (indicative orders) (Birinci fazda kullanılmayacak)

Denge Emirleri (imbalance orders)

Tetiklenmemiş Koşullu Emirler (Birinci fazda kullanılmayacak)

AÇILIŞ FİYAT HESAPLAMASINDA DİKKATE ALINMAZ

(devam)

Pay Piyasası’nda Yapılacak Uygulama

Değişiklikleri

1. SEANS SÜRELERİ

2. YENİ İŞLEM KURALLARI

3. YENİ EMİR TÜRLERİ

4. ÖZEL UYGULAMALAR

Yeni Emir Türleri-Özet

Piyasa Emirleri

Piyasadan Limite Emirler

Dengeleyici Emirler

Koşullu Emirler (miktar, fiyat, zaman ve kısmi

görünme koşullu)

Mid-Point Emirleri

AOF (TAS) Emirleri

Yeni Emir Türleri-Piyasa Emirleri (Market Order)

Fiyat olmaksızın sadece miktar belirtilerek girilen emirlerdir.

Karşı taraftaki en iyi fiyatlı emirlerle eşleşerek işleme dönüşürler.

Karşı tarafta eşleşecek hiçbir emir yoksa otomatik olarak iptal edilirler.

Tek fiyat yönteminde emir toplama aşamasında girilen piyasa emirleri eşleştirme

başlayana kadar emir defterinde bekletilir, eşleştirme başladığında ise işleme dönüşür.

İşleme dönüşmeyen piyasa emirleri sürekli işlem seansına aktarılmaz iptal edilir.

Yeni Emir Türleri-Piyasa Emirleri-Örnek

Alış

No

Satış

Miktar

Fiyat

Fiyat

Miktar

No

1

10 10,500

11,000

10

4

2

10 10,400

11,100

10

5

3

10 10,400

Miktarı 20 olarak girilen bir piyasa emri (satış) 10,500 liradan 10 adet (No:

1) ve 10,400 liradan 10 adet (No: 2) olarak gerçekleşir .

Yeni Emir Türleri- Piyasadan Limite Emirler (Market

to Limit Order)

Piyasa emirleri gibi fiyatsız olarak girilen emirlerdir.

Karşı taraftaki en iyi fiyatlı emirlerle eşleşerek işleme dönüşürler.

Ancak işleme dönüşmeyen kısım, gerçekleştiği son işlem fiyatını

alarak limit fiyatlı emre dönüşür ve emir defterinde pasife düşer.

Yeni Emir Türleri- Piyasadan Limite Emirler - Örnek

Alış

No

Satış

Miktar

Fiyat

Fiyat

Miktar

No

11

10

10,500

11,000

10

14

12

10

10,400

11,100

10

15

13

10

10,200

Miktarı 30 olarak girilen bir PLE (satış) 10,500 liradan 10 adet (No: 11) işlem görecek ve kalan

emir 10,500 liradan pasifte bekleyecektir. Bu durumda yeni emir defteri aşağıdaki gibi olur.

Alış

No

Satış

Miktar

Fiyat

Fiyat

Miktar

No

12

10

10,400

10,500

20

16

13

10

10,200

11,000

10

14

11,100

10

15

(!) Piyasa emirleri birden fazla fiyat kademesi ile işleme dönüşürken piyasadan limite emirler

sadece en iyi fiyat kademesi ile (tek kademe) işleme dönüşür.

Yeni Emir Türleri-Dengeleyici Emirler

(Imbalance Order)

Açılış/Kapanış/Tek fiyat yöntemi uygulanan seans bölümlerinde, fiyat belirleme sürecinde

hesaba katılmayan ancak belirlenen eşleşme fiyatı seviyesinde karşılanmadan kalan

emirler ile işlem yapmak üzere girilen emirlerdir.

Eşleşme fiyatından kalan emirler bittiğinde veya eşleşme fiyatından kalan emir yoksa

birbirleri ile de eşleşebilirler.

Yeni Emir Türleri-Koşullu Emirler

Girilen emrin aktif hale gelmesi veya işleme dönüşebilmesi için bazı koşulların

tanımlanabildiği emirlerdir. Dört farklı türü vardır.

1) Miktar Koşullu Emirler

2) Fiyat Koşullu Emirler

3) Zaman Koşullu Emirler

4) Kısmi Görünme Koşullu Emirler (Hidden/ Iceberg Orders)

Yeni Emir Türleri-Koşullu Emirler

1) Miktar Koşullu Emirler:

a) Hepsi ya da hiçbiri (AON-all or none), işlem yap ya da iptal et (Fill or Kill):

Belirtilen fiyat seviyesinde emrin içerdiği miktarın tamamı karşılanmıyorsa, işlem

görmeyen emirlerdir. Ancak emrin içerdiği miktarın tamamının karşılanması

durumunda işleme tabi olurlar.

b) Kalanı İptal Et (Fill and Kill): Belirtilen fiyat seviyesinde emrin içerdiği

miktarın gerçekleşmeyen kısmının iptal edildiği emirlerdir.

Birinci aşamada kalanı iptal et koşullu emirler (FAK-Fill and Kill) devreye

alınacaktır. İkinci aşama ile birlikte hepsi ya da hiçbiri (AON-all or none), işlem yap

ya da iptal et (Fill or Kill) türü emirlerin de devreye alınması planlanmaktadır.

Yeni Emir Türleri- Kalanı İptal Et - Örnek

Alış

No

Satış

Miktar

Fiyat

Fiyat

Miktar

No

11

10

10,500

11,000

10

14

12

10

10,400

11,100

10

15

13

10

10,200

10,500 TL’den miktarı 30 olarak girilen bir Kalanı İptal Et emri (satış) 10,500 liradan 10 adet (No:

11) işlem görecek ve kalan emir iptal edilecektir. Bu durumda yeni emir defteri aşağıdaki gibi

olur.

Alış

No

Satış

Miktar

Fiyat

Fiyat

Miktar

No

12

10

10,400

11,000

10

14

13

10

10,200

11,100

10

15

Yeni Emir Türleri-Koşullu Emirler

2) Fiyat Koşullu Emirler: Bir sermaye piyasası aracının cari fiyatının veya emir

defterindeki en iyi alış veya satış fiyatının, koşul olarak belirtilen fiyat seviyesine

ulaşması durumunda ilgili veya tanımlanmış bir diğer sermaye piyasası aracının

emir defterinde aktif hâle gelen veya işleme dönüşen emirlerdir.

Yeni Emir Türleri- Fiyat Koşullu Emirler - Örnek

Alış

No

Satış

Miktar

Fiyat

Fiyat

Miktar

No

11

10

10,500

11,000

10

14

12

10

10,400

11,100

10

15

13

10

10,200

Bir ABCDE.E payının fiyatı 22,055 TL olsun. Yatırımcının portföyünde ise emir defteri yukardaki gibi olan bir

KLMNO.E payı bulunduğu farz edilsin. Bu yatırımcı ABCDE.E payının fiyatı 21,875 TL olunca KLMNO.E payı için

aktif hale gelecek, miktarı 30 ve fiyatı 10,400 olan bir fiyat koşullu emir (satış) girmiş olsun. ABCDE.E payının

fiyatı 21,875 olduğunda KLMNO.E sırasında 10,500 fiyat seviyesinden 10 adet ve 10,400 seviyesinden 10 adet

satış işlemi gerçekleşir. Kalan 10 adet ise emir defterinde pasife yazılır. Bu durumda yeni emir defteri aşağıdaki

gibi olur.

Alış

No

13

Satış

Miktar

10

Fiyat

Fiyat

Miktar

No

10,200

10,400

10

16

11,000

10

14

11,100

10

15

Yeni Emir Türleri-Koşullu Emirler

3) Zaman Koşullu Emirler: Seansın önceden belirlenen bir bölümünde aktif hâle

gelen veya seansın bir bölümünde geçerli olmak üzere girilen emirlerdir (örneğin

açılışta ve kapanışta geçerli olan emirler – at open / at close).

(Daha sonraki bir aşamada devreye alınacaktır)

Yeni Emir Türleri-Koşullu Emirler

4) Kısmi Görünme Koşullu Emirler (Rezerv Emirler - Hidden/ Iceberg Orders):

Limit fiyatlı

emirler,

kısmen

görünme

koşulu ile

girilebilir.

Kısmen görünen

emirlerde, emir

defterinde

görülmesi

istenen kısmın

tamamı işlem

gördüğünde gizli

bölümden

belirlenen

miktar kadar

kısım açığa çıkar.

Açığa çıkan bu

kısım, açığa

çıktığı anda

girilmiş yeni

bir emir gibi

fiyat ve

zaman

önceliğine

göre emir

defterinde

yerini alır.

Bu süreç emrin

tamamı

karşılanıp

bitinceye,

geçerlilik

süresi sona

erinceye veya

emir iptal

edilinceye

kadar devam

eder.

Daha

sonraki bir

aşamada

devreye

alınacaktır.

Yeni Emir Türleri: Mid-Point Emirler

Normal emir defterinde bekleyen en iyi alış ve en iyi satış emirlerinin

aritmetik ortalaması ile hesaplanan fiyattan fiyatlanan emirlerdir. Ayrı ve

kapalı bir emir defterinde işlem görür.

Normal emir defterine kıyasla daha büyük miktarlı emirlerin kendi

aralarında eşleşme imkanı sağlar.

Piyasa katılımcılarına daha düşük işlem maliyeti sunar.

Bekleyen en iyi alış – satış fiyatlarından daha iyi fiyatla işlem yapma

imkanı sağlar.

Yeni Emir Türleri: Mid-Point Emirler

(devam)

Normal emir defterine göre fiyat önceliği sağlar.

Normal emir defteri ile aynı platform üzerinde ilave bir yatırım yapmadan kapalı

bir likidite havuzuna (dark pool) doğrudan erişim imkanı sağlar.

Özellikle HFT ile birlikte küçülen sözleşme büyüklükleri nedeniyle büyük

tutarlarla işlem yapmak isteyen yatırımcılara piyasa etkisi yaratmadan işlem

yapma imkanı verir.

Piyasa etkisinden korunma imkanı verir.

Mid-Point Emri Türünün İşleyiş Esasları

Mid-Point Piyasa (MPM) - Mid-Point Limit (MPL)

Mid-Point fiyattan işleme dönüşürler ve normal sırada işlem görürler.

MPL’de limit fiyat seviyesi belirtilirken MPM’de belirtilmez

İşlem MPL emirde belirten fiyatın Mid-Point fiyatına eşit veya daha iyi olması

durumunda gerçekleşir.

MPL emirler, oluşacak Mid-Point fiyatın verilen limit fiyattan daha kötü olması

hâlinde işleme dönüşmez, emir defterinde yerini alır.

Mid-Point emir defterine ilişkin bilgi yayını yapılmaz ve burada emirler sürekli

işlem esasıyla işleme tabi tutulur.

Emirler sadece zaman önceliğine göre sıralanır (MPM emirlerinin MPL emirlerine

göre fiyat önceliği yoktur).

Mid-Point Emri Türünün İşleyiş Esasları

(devam)

Mid-Point emirler sadece kendi aralarında eşleşir.

Mid-Point işlemlerine ait herhangi bir işlem fiyatı bilgisi yayımlanmaz (En yüksek,

en düşük, son işlem fiyatı vb.)

Toplam işlem miktarı ve toplam işlem hacmi hesaplamalarına dahil edilirler.

İlgili payın sırasında alış veya satış tarafında bekleyen bir emrin bulunmaması

hâlinde herhangi bir fiyat aralığı (spread) oluşmayacağından Mid-Point emir

girişine veya eşleşmesine izin verilmez.

Sadece günlük olarak girilebilirler, tarihli girilemezler.

Emirlerde en düşük tutar büyüklüğü aranır, örneğin 100.000 TL.

Mid-Point Emirlerinin Eşleşmesi

Örnek 1:

Başlangıçta emir defteri (miktar @ fiyat):

MID-POINT EMİR DEFTERİ

EMİR DEFTERİ

Alış

Satış

10@10,000

10@12,000

Alış

Satış

200.000@MPM

100.000@12,000 bir MPL alış emrinin geldiği durumda;

(10+12)/2=11,000 fiyat seviyesinden 100.000 lotluk bir Mid-Point işlemi gerçekleşir.

İşlem sonrası Mid-Point Emir Defteri

MID-POINT EMİR DEFTERİ

Alış

Satış

100.000@MPM

Mid-Point Emirlerinin Eşleşmesi

(devam)

Örnek 2:

Başlangıçta emir defteri (miktar @ fiyat):

EMİR DEFTERİ

MID-POINT EMİR DEFTERİ

Alış

Satış

ALIŞ

SATIŞ

10@14,000

10@16,000

100.000@MPL/14

100.000@MPM

Potansiyel Mid-Point fiyatı (14+16)/2=15,000’tir.

Mid-Point fiyatı alışta bekleyen MPL limit fiyatından (14,000) daha kötü olduğundan eşleşme

gerçekleşmez.

Piyasa şartlarının değiştiği durumda;

Potansiyel Mid-Point fiyatı (12+16)/2=14,000’tür.

Mid-Point fiyatı alışta bekleyen MPL limit fiyatına eşittir.

14,000 fiyat seviyesinden ve 100.000 lotluk bir Mid-Point işlemi gerçekleşir.

AOF (TAS) Emri ve İşleyiş Esasları

AOF (Ağırlıklı Ortalama Fiyat) emirleri, piyasa katılımcılarına işlem günü sonunda pay

sırasında oluşacak AOF veya “AOF +/- Borsa tarafından belirlenecek en düşük veya en

yüksek fiyat adımı seviyesinden” gün içinde işlem yapma imkanı sağlayan bir emir türüdür.

AOF yerine kapanış fiyatından da işlem görme özelliğine sahiptir (Trade at Settlement, TAS)

HİSSE.AOF işlem sırasında, kapalı emir defteri ve sürekli işlem esasıyla işlem görür.

AOF emrinin sisteme iletilebilmesi için ilgili pay sırasında gün içinde işlem olması gerekir.

Emirler sadece günlük emir olarak girilebilir.

AOF (TAS) Emri ve İşleyiş Esasları

Emirler fiyatsız veya Borsa

tarafından belirlenecek en

düşük veya en yüksek

fiyat adımları belirtilerek

gönderilir (Örneğin AOF

+1 adım). Gün sonu işlem

fiyatı pay sırasında oluşan

AOF’ye söz konusu fiyat

adımlarının eklenmesiyle

hesaplanır.

AOF işlemlerinde

oluşacak fiyat, pay ve

AOF işlem sıralarında

uygulanan fiyat adımı

kurallarına tabi

değildir. Fiyat adımına

göre yuvarlama

yapılmaz.

(devam)

Sadece seanslık emir

girilebilir ve AOF

emirler sadece kendi

aralarında eşleşebilir.

Gün içerisinde AOF

işlemlerine ilişkin

toplam işlem miktarı

ve hacmi

yayımlanmaz.

Emirlerde en düşük

emir miktarı kuralı

uygulanır. Örneğin

100.000 lot.

Gün sonunda AOF

işlemlerine ilişkin

toplam işlem miktarı ve

hacmi bilgisi Borsa

Bülteninde yayımlanır,

tüm piyasa toplam

işlem miktarı ve hacim

bilgilerine ilave edilir.

AOF (TAS) Emri – Örnek 1

•

•

Alım-Satım sisteminde aynı anda iki sıra da işlem görmektedir.

•

İlgili payın işlem sırası : GARAN.E

•

AOF işlem sırası: GARAN.AOF

AOF işlemi, GARAN.E emir defterinde gerçekleşen miktar ve hacme dâhil edilmez, ayrıca

duyurulur.

İşlem Sırası

Emir

İşlem

GARAN.E

Alış 40@8,500

-

GARAN.E

Satış 20@8,500

GARAN.E 20@8,500

GARAN.E

Alış 40@8,600

-

GARAN.E

Satış 10@8,600

GARAN.E 10@8,600

GARAN.AOF

Alış 100@0,000 (Kullanıcı-1)

-

GARAN.AOF

Satış 50@0,000 (Kullanıcı-2)

GARAN.AOF 50@0,000

Gün sonunda GARAN.E’de oluşan AOF = (20 * 8,500 + 10 * 8,600)/(20 + 10) = 8,533

Kullanıcı-1: GARAN.E 50@8,533 alır.

Kullanıcı-2: GARAN.E 50@8,533 satar.

AOF (TAS) Emri – Örnek 2

•

•

İlgili payın işlem sırası :

AOF işlem sırası:

•

•

•

ISCTR.E

ISCTR.AOF

Fiyat adımı : 0,500

Fiyat Adımı: 0,100

Kullanıcı-1, AOF +1 adım ile alış girmiştir. En iyi alıcı konumundadır.

Kullanıcı-2, AOF -1 adım ile alış girmiştir. İkinci en iyi alıcı konumundadır.

Kullanıcı-3, Piyasa Fiyatlı satış girmiştir.

İşlem Sırası

Emir

İşlem

ISCTR.AOF

Alış 100@0,100 (Kullanıcı 1)

-

ISCTR.AOF

Alış 100@-0,100 (Kullanıcı 2)

-

ISCTR.AOF

Satış 150@PYS (Kullanıcı 3)

100@0,100 - 50@-0,100

Gün sonunda ISCTR.E’de oluşan AOF = 59,780

Kullanıcı-1, 59,880 fiyattan 100 lot ISCTR.E alır.

Kullanıcı-2, 59,680 fiyattan 50 lot ISCTR.E alır.

Kullanıcı-3, 59,880 fiyattan 100 lot ve 59,680 fiyattan 50 lot satar.

Not: İşlem fiyatları payın normal işlem sırasında (.E) oluşan AOF üzerine AOF işlem

sırasında (.AOF) geçerli olan fiyat adımlarının uygulanması ile oluşmaktadır.

Kaldırılacak Emirler ve Uygulamalar

Maksimum Lot Uygulaması

Emir girişlerinde

maksimum lot

uygulamasına son

verilecektir.

Emir girişlerinde

sadece tutar olarak

maksimum TL kontrolü

yapılacaktır.

Başlangıçta bu sınır bir

emir ile

gerçekleştirilebilecek

tutar olarak, şu anda

olduğu gibi, 3 milyon

TL olacaktır.

Kaldırılacak Emirler ve Uygulamalar

Özel Emirler

(devam)

Özel emir anlaşmalarının Borsa dışında

gerçekleştirildiği göz önüne alındığında

aracı kurum bünyesinde anlaşma sağlanan

alım-satım taleplerinin yeni sistemde yer

alan İşlem Raporlama fonksiyonu ile

Borsamıza bildirilmesi ve işleme dönüşmesi

söz konusu olacaktır.

Kaldırılacak Emirler ve Uygulamalar

OLFE VE OLDE

(devam)

Mevcut yapıda çok kullanılmamaları

nedeniyle Özel Limit Fiyatlı Emir (OLFE) ve

Özel Limit Değerli Emir (OLDE) uygulamada

kaldırılacaktır.

Pay Piyasası’nda Yapılacak Uygulama

Değişiklikleri

1. SEANS SÜRELERİ

2. YENİ İŞLEM KURALLARI

3. YENİ EMİR TÜRLERİ

4. ÖZEL UYGULAMALAR

Devre Kesiciler

Bir sermaye piyasası aracında işlemler sürekli işlem yöntemi ile

yürütülürken belirli bir referans değer üzerinden hesaplanan fiyat

değişiminin önceden belirlenmiş oranlara ulaşması hâlinde ilgili

sermaye piyasası aracının işlemleri geçici süre ile kesintiye uğrar.

Devre kesici uygulamsaında refernas fiyat o güne ait en son

açılış/tek fiyattır. Bu referans fiyata (+/-) % 10 marj uygulanarak

devre kesici fiyat sınırları bulunur. Oluşan fiyatının bu sınırlara

ulaşması ve aşması halinde ilgili sıra tek fiyata alınır.

Açılış / Tek fiyat aşamalarında devre kesici uygulaması çalışmaz.

Devre Kesici - Örnek

Alış

No

Miktar

Satış

Fiyat

Fiyat

Miktar

No

10,000

10

1

10,500

10

2

11,000

10

3

11,500

10

4

•

Referans fiyat (o güne ait en son açılış/tek fiyat)

= 10,000 TL

•

(+/-) % 10 marj uygulanarak bulunan devre kesici fiyat sınırları

= 9,000 – 11,000

•

Yeni Emir Alış 50 Lot, 11,500 TL

•

30 Lot işlem olur, kalan 20 lot iptal edilerek

•

Sıra tek fiyata alınır.

Devre Kesiciler

Öğle arası ve kapanış emir toplama aşamalarına

10 dakika kala devre kesicinin tetiklenmesi

halinde emir toplama süresi 10 dakikaya çıkar

ve sırada eşleşme yapılmadan sıra takip eden

emir toplama seansına katılır.

Devre kesici emir toplama

süresi 5 dk, eşleşme süresi ise 2

dk olarak belirlenmiştir.

(12.20 ve 17.20’den sonra tetiklenen DK’ler)

Açılış

Seansı

A1

Gün Ortası Tek

Fiyat

Seansı

Sürekli İşlem

E

Sİ

A2

Sürekli İşlem

Kapanış

Seansı

Sİ

E

K

17:35

09:15

09:30 09:35

12:30

13:25

13:30

17:30

E

S

17:38

17:40

Diğer Değişiklikler ve Uygulamalar

Emir Süresi

Bir günden uzun

süreli tarihli

emirler

girilebilecek

Mevcut uygulama:

Max. 1 gün / Yeni

Uygulama: 30

takvim günü

Tek Fiyat Emir

Toplama

Biri açılış olmak

üzere 2 sabah, 1

öğle arası, biri

kapanış olmak

üzere 2 tane de

öğleden sonra

seansında ,

toplam 5 tane tek

fiyat emir toplama

seansı olacaktır.

Diğer Değişiklikler ve Uygulamalar

(devam)

Kotasyon Numarası

Mevcut sistemde kotasyonun alış tarafına, satış tarafına ve kotasyonun kendisine ayrı ayrı

emir numarası verilmektedir. Yeni sistemde ise kotasyona ayrı bir numara verilmeyecektir.

Kuruş Alanı

Kuruş altı hassasiyette (10 bps) fiyat gösterimi mümkün hale gelecektir.

Örneğin GARAN.E sırasındaki fiyatlar, 10,050 şeklinde gösterilecektir.

Küsurat İşlemleri

Ayrı bir işlem sırasında gerçekleşecek ve küsurat büyüklüğü 0,10 adet olacaktır.

Bir adetin altındaki miktarlarla gerçekleştirilecek işlemler aynı paya ait normal emir

defterinde oluşan işlem fiyatları ile fiyatlandırılacaktır.

Örneğin GARAN.KE (Kesir) sırasında gerçekleşen 0,30 adetlik bir işlem GARAN.E sırasında

gerçekleşen son işlemin fiyatını alacaktır.

Diğer Değişiklikler ve Uygulamalar

(devam)

Emirlerin Askıya Alınması

Üye temsilcisi emirlerini kendi isteği ile askıya alıp gün içerisinde istediği zaman

tekrar aktif hale getirebilir.

Gerekli konfigürasyonun yapılması durumunda bağlantının kopması gibi belirli

durumlarda, emirler sistem tarafından otomatik olarak askıya alınabilir.

Emirlerin askıya alınması sistem açısından iptal edilmesi ile eşdeğerdir. Yalnızca

bu emirler temsilci bilgisayarında tutulmakta, istenilirse tekrar

gönderilebilmektedir.

Yeniden aktif hâle getirilen emirler yeni bir emir numarası alır ve emir

defterinde yeniden sıralanırlar. Bu imkan FIX’te mevcut olmayıp yalnızca

temsilci iş istasyonlarında kullanılabilmektedir.

Diğer Değişiklikler ve Uygulamalar

(devam)

Gözaltı Pazarı İşlemleri

Yeni sistemle birlikte Gözaltı Pazarındaki işlemler tüm gün boyunca

yapılabilecektir.

Hesap Numarası

AFK alanı 3 karakter, hesap numarası alanı 15 karakter olacaktır.

Emir girişi sırasında girilecek karakterlerin alfa numerik olması ve

%,- gibi karakterlerin kullanılmaması planlanmaktadır.