Sektör Raporu

25 Ocak 2017

İçecek Sektörü

Alımda doğru zaman için beklemek gerekiyor

Türk İçecek Sektörü, son 3 yılda MSCI Global Gıda, İçecek ve Tütün

endeksinin %50-60 altında performans gösterdi. Yurtdışı

operasyonlardaki ekonomik yavaşlama ve yerel para birimlerinde

görülen değer kaybı sonrası satış hacmi ve fiyat görünümünün

bozulması, Türk İçecek Sektörü hisselerinde kaybına yol açtı. CocaCola İçecek’in 2017T 9,5x FD/FAVÖK rasyosuyla makul seviyelerde

işlem gördüğünü düşünüyoruz. 2017 hacim büyümesi beklentimiz

olan %4,3’ün geçmiş büyümenin altında seyretmesi ve serbest nakit

akış marjındaki daralma nedeniyle hissede yukarı yönlü potansiyelin

sınırlı olduğunu düşünüyoruz. Anadolu Efes’in bira operasyonları için

hesapladığımız 11x 2017T FD/FAVÖK rasyosuyla benzer çarpanlara

paralel olarak makul seviyede işlem gördüğünü düşünüyoruz.

2017’de beklenen operasyonel bozulmanın etkisiyle Anadolu Efes

hissesinde yükselişin sınırlı olacağını düşünüyoruz.

Coca-Cola İçecek – TUT – Hedef Fiyat 39 TL – Kazakistan’daki ekonomi

ve kur beklentilerindeki iyileşme ile beraber Coca-Cola İçecek’in konsolide

satış hacimlerinde 2017 yılında %4,3 büyüme ve yurtdışı dolar bazındaki

satış performansında toparlanma öngörüyoruz. TL’nin dolara karşı değer

kaybetmesinin etksiyle TL bazında %24 (dolar bazında yatay) ciro

büyümesi tahmin ediyoruz. Global şeker ve alüminyum fiyatlarındaki

yükselişle beraber maliyet endeksinin dolar bazında %4 artmasının, daha

yüksek marjlı yurtdışı operasyonlarının FAVÖK’teki payının yükselmesi ile

bertaraf edileceğini ve FAVÖK marjı seviyesinin 2017’de korunacağını

düşünüyoruz. Ayrıca Coca-Cola İçecek’in, Coca-Cola Beverages Africa’daki

%54 hissesini satın alma olasılığını düşük görüyoruz.

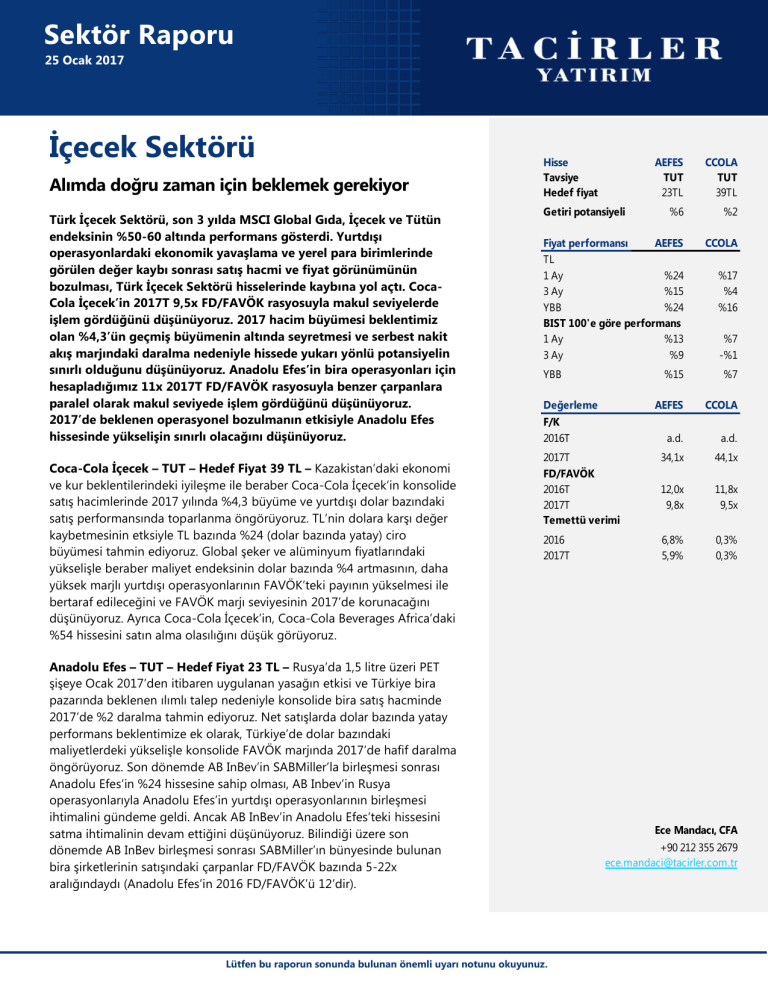

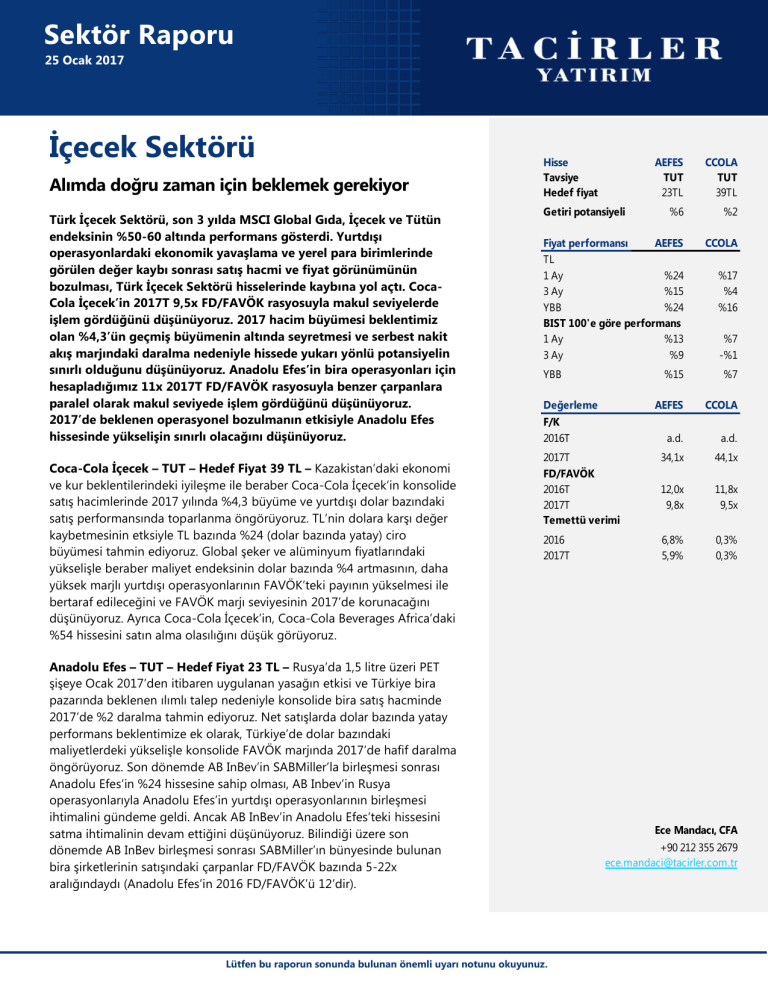

Hisse

Tavsiye

Hedef fiyat

AEFES

TUT

23TL

CCOLA

TUT

39TL

Getiri potansiyeli

%6

%2

Fiyat performansı

AEFES

CCOLA

TL

1 Ay

%24

3 Ay

%15

YBB

%24

BIST 100'e göre performans

1 Ay

%13

3 Ay

%9

YBB

%17

%4

%16

%7

-%1

%15

%7

AEFES

CCOLA

a.d.

a.d.

2017T

FD/FAVÖK

2016T

2017T

Temettü verimi

34,1x

44,1x

12,0x

9,8x

11,8x

9,5x

2016

2017T

6,8%

5,9%

0,3%

0,3%

Değerleme

F/K

2016T

Anadolu Efes – TUT – Hedef Fiyat 23 TL – Rusya’da 1,5 litre üzeri PET

şişeye Ocak 2017’den itibaren uygulanan yasağın etkisi ve Türkiye bira

pazarında beklenen ılımlı talep nedeniyle konsolide bira satış hacminde

2017’de %2 daralma tahmin ediyoruz. Net satışlarda dolar bazında yatay

performans beklentimize ek olarak, Türkiye’de dolar bazındaki

maliyetlerdeki yükselişle konsolide FAVÖK marjında 2017’de hafif daralma

öngörüyoruz. Son dönemde AB InBev’in SABMiller’la birleşmesi sonrası

Anadolu Efes’in %24 hissesine sahip olması, AB Inbev’in Rusya

operasyonlarıyla Anadolu Efes’in yurtdışı operasyonlarının birleşmesi

ihtimalini gündeme geldi. Ancak AB InBev’in Anadolu Efes’teki hissesini

satma ihtimalinin devam ettiğini düşünüyoruz. Bilindiği üzere son

dönemde AB InBev birleşmesi sonrası SABMiller’ın bünyesinde bulunan

bira şirketlerinin satışındaki çarpanlar FD/FAVÖK bazında 5-22x

aralığındaydı (Anadolu Efes’in 2016 FD/FAVÖK’ü 12’dir).

Lütfen bu raporun sonunda bulunan önemli uyarı notunu okuyunuz.

Ece Mandacı, CFA

+90 212 355 2679

[email protected]

25 Ocak 2017

Afrika’da büyüme ihtimalinin sınırlı olduğunu düşünüyoruz Coca-Cola İçecek, Coca-Cola Company’nin Coca-Cola Beverages

Africa’daki (CCBA) %54 hissesini 3,15 milyar dolara satın alıp

şişeleme haklarını Coca-Cola bünyesinde başka bir şirkete

devredebileceğini açıklaması sonrası CCBA hisselerine talip

olduğunu açıkladı. Coca-Cola İçecek’in borçlu yapısı nedeniyle,

Coca-Cola Beverages Africa’daki %54 hissesini satın alma

olasılığını düşük görüyoruz.

Sektör Raporu / İçecek Sektörü

CCOLA TI

38,3

29 / 42

9742,4 - 2596,4

254 - 25%

3 Ay 12 Ay

3,5

4,0

Fiyat performansı

1 Ay

3 Ay

YBB

TL

USD

BIST-100'e göre

performans

17%

9%

7%

4%

-14%

-1%

16%

9%

7%

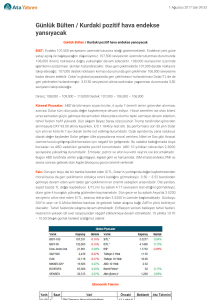

Tahminler (TL mn)

Net satışlar

FAVÖK

Net kâr

2015 2016T 2017T

6.724 7.053 8.732

1.031 1.073 1.331

117

33

221

Değerleme

2015

F/K

F/DD

FD/FAVOK

FD/Net satışlar

Temettü verimi

2016T 2017T

83,2x

2,4x

12,2x

1,9x

1,0%

a.d.

2,3x

11,8x

1,8x

0,3%

44,1x

2,2x

9,5x

1,5x

0,3%

Dec-16

0,5

Oct-16

0,7

5

Nov-16

15

Sep-16

0,9

Jul-16

1,1

25

Aug-16

1,3

35

Jun-16

45

Apr-16

Maliyet endeksindeki yükselişe rağmen, 2017’de marjlar yatay

seyredecek – Global şeker ve ambalaj maliyetlerinin 2016 ortasından

itibaren yükseliş trendine girmiş olması nedeniyle Coca-Cola İçecek’in

dolar bazındaki maliyet endeksinde %4 artış öngörüyoruz. Türkiye

operasyonlarında kur etkisiyle gerçekleşecek marj daralması, yüksek

marjlı yurtdışı operasyonların FAVÖK’teki payının artmasının etkisiyle

dengelenecek. Net kâr marjı ise Coca-Cola İçecek’in açık döviz

pozisyonu nedeniyle kur farkı giderlerinin devam edeceği

beklentisiyle düşük seviyede gerçekleşecek.

Hisse Kodu

Hisse fiyatı (00-mm-2017)

Hisse fiyat aralığı (52 haftalık)

Piyasa Değeri (TL mn - USD mn)

Hisse adedi (mn) & halka açıklık

oranı

Ortalama işlem hacmi

1 Ay

USD mn

3,2

May-16

Yurdışı operasyonlardaki iyileşme, 2017 TL bazında net

satışlardaki büyümeye katkı sağlayacak – Kazakistan’daki ekonomi

ve kur beklentilerindeki iyileşme, Coca-Cola İçecek’in toplam satış

hacminde %4,3 büyümeye destek olacak. Yurtdışı operasyonlardaki

%7 seviyesindeki hacim büyümesinin Türkiye’deki sınırlı büyümeye

rağmen konsolide rakamlarda iyileşmeye yol açacağını düşünüyoruz.

Yurtdışı satışlardaki dolar bazındaki büyüme ile beraber, Coca-Cola

İçecek’in konsolide net satışlarında 2017’de TL bazında %24 (dolar

bazında yatay) büyüme öngörüyoruz. Yurtdışı operasyonların cirodaki

payının %48’den %54’e 2017’de yükseleceğini tahmin ediyoruz.

39TL

2%

Hisse bilgileri

Mar-16

Coca-Cola İçecek’i TUT tavsiyesi ve 39 TL fiyat ile araştırma

kapsamımıza alıyoruz. Coca-Cola İçecek hissesinde 2014’ten bu

yana geri çekilme görüldü. 2013 yılındaki %13 satış hacmi

büyümesi sonrası hacim büyümesinin 2016 yılı itibariyle %3

seviyelerine düşmesi ve birim kasa dolar bazında fiyatın %20

gerilemesi hisse fiyatındaki düşüşte etkili oldu. Böylelikle aynı

dönemde 12 aylık FD/FAVÖK rasyosu %20 geriledi. Coca-Cola

İçecek’in 9,5x 2017T FD/FAVÖK rasyosuyla benzerlerine göre

hafif primli olarak işlem görmesi nedeniyle güncel hisse fiyatının

makul olduğunu düşünüyoruz. Geçmişe kıyasla daha düşük

devam eden (2017T %4,3) hacim büyümesi ve dolar bazında

beklenen yatay satış performansı görüşümüzü desteklemektedir.

TUT

Hedef fiyat

Getiri potansiyeli

Jan-16

Hacimdeki iyileşme fiyatlandı

Tavsiye

Feb-16

Coca-Cola İçecek

CCOLA (TL)

Rel. BIST-100 (sağ eksen)

Ece Mandacı, CFA

+90 212 355 2679

[email protected]

2

25 Ocak 2017

Anadolu Efes

Haber akışı fiyatta belirleyici olacak

Anadolu Efes’i TUT tavsiyesi ve 23 TL hedef fiyatla araştırma

kapsamımıza alıyoruz. Anadolu Efes son birkaç yılda Coca-Cola

İcecek’e göre daha iyi performans gösterdi. 12 aylık FD/FAVÖK

rasyosu üç yıllık ortalamaya paralel işlem görüyor. Sadece bira

operasyonları için hesapladığımız 11x 2017T FD/FAVÖK rasyosu

yurtdışı çarpanlarla benzerdir. Anadolu Efes hisselerinde son altı

ayda gözlemlenen gerilemeye rağmen, son dönemde Rusya’daki

ekonomik toparlanma ve USD/RUB’daki gerileme sonrası

yükseliş görüldü. Ayrıca son dönemde AB InBev’in Anadolu

Efes’in %24 ortağı olması sonrası Rusya’daki operasyonlarını

Anadolu Efes’in yurtdışı faaliyetleriyle birleştirmesi olasılığı

gündeme geldi.

TUT

Tavsiye

23TL

6%

Hedef fiyat

Getiri potansiyeli

Hisse bilgileri

AEFES TI

Hisse Kodu

21,8

Hisse fiyatı (00-mm-2017)

17 / 22

Hisse fiyat aralığı (52 haftalık)

Piyasa Değeri (TL mn - USD mn) 12907,9 - 3440,0

592 - 32%

Hisse adedi (mn) & halka açıklık

oranı

3 Ay 12 Ay

1 Ay

Ortalama işlem hacmi

1,9

1,6

1,0

USD mn

Fiyat performansı

1 Ay

3 Ay

YBB

Bira pazarındaki durgunluk 2017’de de devam edecek –

Rusya’da 1,5 litre üzeri PET şişeye Ocak 2017’den itibaren uygulanan

sınırlamanın etkisi ve Türkiye pazarında beklenen ılımlı talep

nedeniyle toplam bira satış hacimlerinde 2017’de %2 daralma tahmin

ediyoruz (yurtdışı operasyonlarda %5 daralma, Türkiye’de yatay seyir).

Ancak Coca-Cola İçecek’in yurtdışı faaliyetlerindeki iyileşme ve

yurtdışı bira operasyonlarındaki yerel para birimlerindeki

toparlanmanın etkisiyle TL bazında %23 (dolar bazında yatay) net

satış büyümesi öngörüyoruz.

TL

USD

BIST-100'e göre

performans

24%

16%

13%

15%

-6%

9%

24%

16%

15%

Dolar bazındaki maliyetler kârlılık açısından risk oluşturuyor –

FAVÖK marjında, kurdaki yükselişin Türkiye bira marjlarına

beklenen olumsuz etkisiyle, 2017’de hafif daralma öngörüyoruz.

Yurtdışı faaliyetlerde ise Ruble’deki toparlanma ve enflasyon

tarafındaki iyileşmenin katkısıyla hafif iyi marj performansı

öngörüyoruz. Kur farkı gideri sonucu net kâr seviyesindeki

dalgalanmaya rağmen, serbest nakit akımında geçmişe kıyasla daha

yüksek seviyelerin devam edeceğini öngörüyoruz. İşletme sermayesi

ihtiyacının azalması ve yatırım maliyetlerindeki düşüş nakit akımını

desteklemektedir.

F/K

F/DD

FD/FAVOK

FD/Net satışlar

Temettü verimi

Sektör Raporu / İçecek Sektörü

2015 2016T 2017T

10.205 10.377 12.729

1.791 1.765 2.106

379

25

-198

Değerleme

2015

2016T 2017T

a.d.

1,0x

12,0x

2,0x

1,1%

a.d.

1,0x

11,9x

2,1x

2,1%

34,1x

1,0x

9,8x

1,6x

0,8%

Dec-16

Nov-16

Oct-16

Sep-16

0,5

Aug-16

5

Jul-16

0,7

Jun-16

0,9

10

May-16

15

Apr-16

1,1

Mar-16

1,3

20

Jan-16

25

Feb-16

AB InBev’in Anadolu Efes’teki %24 ortaklığı devam ediyor - Son

dönemde AB InBev’in SABMiller’la birleşmesi sonrası Anadolu Efes’in

%24 hissesine sahip olması, AB Inbev’in Rusya operasyonlarıyla

Anadolu Efes’in yurtdışı operasyonlarının birleşme ihtimalini

gündeme getirdi. Ancak AB InBev’in Anadolu Efes’teki payını satma

ihtimalinin de halen devam ettiğini düşünüyoruz. Bilindiği üzere son

dönemde AB InBev birleşmesi sonrası SABMiller’ın bünyesinde

bulunan bazı bira şirketlerinin satışındaki çarpanlar FD/FAVÖK

bazında 5-22x aralığındaydı (Anadolu Efes’in 2016 FD/FAVÖK’ü

12’dir).

Tahminler (TL mn)

Net satışlar

FAVÖK

Net kâr

AEFES (TL)

Rel. BIST-100 (sağ eksen)

Ece Mandacı, CFA

+90 212 355 2679

[email protected]

3

25 Ocak 2017

Tahminler - Coca-Cola Icecek

Bilanço

2014

2015

2016T

2017T

2018T

Gelir tablosu

2014

2015

2016T

2017T

2018T

Nakit ve benzerleri

Ticari alacaklar

Stoklar

Diğer dönen varlıklar

Dönen varlıklar

Finansal yatırımlar

Maddi duran varlıklar

Maddi olmayan duran varlıklar

Diğer duran varlıklar

Duran varlıklar

Toplam varlıklar

757

422

576

494

2.249

0

3.362

1.409

181

4.953

7.202

1.002

558

621

477

2.658

0

4.367

1.761

160

6.288

8.946

1.516

580

576

487

3.159

0

4.492

1.814

161

6.466

9.625

1.419

718

717

597

3.451

0

4.576

1.814

199

6.588

10.039

1.855

827

826

685

4.193

0

4.673

1.814

229

6.716

10.909

Net satışlar

Brüt kâr

Faaliyet giderleri

Esas faaliyet kârı

FAVÖK

Net diğer gelir

Net finansman geliri

Vergi öncesi kâr

Vergi gideri

Net kâr

5.985

2.181

1.545

636

944

-9

-194

433

86

315

6.724

2.334

1.666

668

1.031

-38

-427

204

77

117

7.053

2.379

1.728

651

1.073

-19

-532

100

10

33

8.732

2.918

2.122

796

1.331

5

-417

384

84

221

10.060

3.361

2.417

943

1.561

6

-284

665

146

425

Kısa vadeli borçlanmalar

Ticari borçlar

Diğer kısa vadeli yükümlülükler

Kısa vadeli yükümlülükler

Uzun vadeli borçlanmalar

Diğer uzun vadeli yükümlülükler

Uzun vadeli yükümlülükler

Özkaynaklar

Ana ortaklığa ait

Kontrol gücü olmayan paylar

Toplam kaynaklar

629

558

257

1.443

2.015

370

2.386

3.373

3.025

348

7.202

563

674

285

1.522

2.811

471

3.282

4.142

3.609

533

8.946

672

641

299

1.612

3.195

494

3.690

4.323

3.733

590

9.625

740

788

371

1.899

3.014

612

3.626

4.514

3.845

669

10.039

787

908

427

2.122

3.185

705

3.890

4.897

4.134

763

10.909

944

126

738

-561

642

1.031

253

829

20

-71

1.073

144

472

5

453

1.331

175

618

170

367

1.561

207

716

130

508

15,4% 12,3%

4,9% 23,8%

7,9%

9,2%

4,1% 23,9%

-35,5% -62,9% -71,4% 560,0%

15,2%

17,4%

92,3%

Net borç

1.887

Net işletme sermayesi

678

Net işletme sermayesi (operasyonel) 440

Yatırılan sermaye

5.449

2.372

697

505

6.825

2.351

703

515

7.008

2.335

873

646

7.262

2.117

1.003

745

7.489

Oranlar

Karlılık

Özsermaye kârlılığı

Net kâr

Aktif devri

Kaldıraç

Aktif kârlılığı

Yatırılan sermaye kârlılığı

10,1%

5,3%

0,8x

2,3x

4,4%

9,4%

3,1%

1,7%

0,8x

2,1x

1,5%

8,7%

0,8%

0,5%

0,8x

2,2x

0,4%

7,5%

5,0%

2,5%

0,9x

2,2x

2,2%

8,9%

9,0%

4,2%

1,0x

2,2x

4,1%

10,2%

Kaldıraç

Net borç/toplam varlıklar

Net borç/özsermaye

Net borç/FAVÖK

37%

0,56

2,00

38%

0,57

2,30

40%

0,54

2,19

37%

0,52

1,75

36%

0,43

1,36

Nakit akış tablosu

FAVÖK

Vergi gideri

Yatırımlar

İşletme sermayesi değişimi

Serbest nakit akışı

Büyüme ve marjlar

Net satışlar

FAVÖK

Net kâr

Brüt marj

Esas faaliyet kâr marjı

FAVÖK marjı

Net marj

Serbest nakit akışı marjı

36,4%

10,6%

15,8%

5,3%

10,7%

34,7%

9,9%

15,3%

1,7%

-1,1%

33,7%

9,2%

15,2%

0,5%

6,4%

33,4%

9,1%

15,2%

2,5%

4,2%

33,4%

9,4%

15,5%

4,2%

5,0%

Hisse başına (TL)

Net kâr

Özsermaye

Temettü

1,24

13,26

0,33

0,46

16,28

0,39

0,13

17,00

0,12

0,87

17,75

0,12

1,67

19,25

0,16

30,9x

2,9x

12,8x

2,0x

0,9%

6,6%

83,2x

2,4x

12,2x

1,9x

1,0%

-0,7%

n.m.

2,3x

11,8x

1,8x

0,3%

4,6%

44,1x

2,2x

9,5x

1,5x

0,3%

3,8%

22,9x

2,0x

8,0x

1,2x

0,4%

5,2%

Değerleme

F/K

F/DD

FD/FAVOK

FD/Net satışlar

Temettü verimi

Serbest nakit akışı verimi

Kaynak: Tacirler Yatırım Araştırma

* Bütün rakamlar milyon TL olarak ifade edilmiştir.

Sektör Raporu / İçecek Sektörü

4

25 Ocak 2017

Tahminler – Anadolu Efes

Bilanço

2014

2015

2016T

2017T

2018T

Gelir tablosu

Nakit ve benzerleri

Ticari alacaklar

Stoklar

Diğer dönen varlıklar

Dönen varlıklar

Finansal yatırımlar

Maddi duran varlıklar

Maddi olmayan duran varlıklar

Diğer duran varlıklar

Duran varlıklar

Toplam varlıklar

1.560

1.064

1.086

788

4.497

1

5.538

9.469

608

15.616

20.114

1.891

1.139

1.103

809

4.943

1

6.316

10.176

609

17.101

22.044

2.795

1.223

1.073

756

5.847

0

6.474

10.585

667

17.726

23.572

3.767

1.500

1.324

919

7.510

0

6.391

10.585

818

17.794

25.305

4.681

1.708

1.512

1.043

8.944

0

6.361

10.585

931

17.877

26.821

Net satışlar

Brüt kâr

Faaliyet giderleri

Esas faaliyet kârı

FAVÖK

Net diğer gelir

Net finansman geliri

Vergi öncesi kâr

Vergi gideri

Net kâr

Kısa vadeli borçlanmalar

Ticari borçlar

Diğer kısa vadeli yükümlülükler

Kısa vadeli yükümlülükler

Uzun vadeli borçlanmalar

Diğer uzun vadeli yükümlülükler

Uzun vadeli yükümlülükler

Özkaynaklar

Ana ortaklığa ait

Kontrol gücü olmayan paylar

Toplam kaynaklar

876

887

771

2.534

3.631

2.125

5.756

11.824

7.609

4.215

20.114

745

1.022

858

2.625

4.639

2.207

6.845

12.574

7.708

4.865

22.044

803

1.061

873

2.736

5.367

2.244

7.611

13.225

8.025

5.200

23.572

724

1.311

1.070

3.106

5.942

2.753

8.695

13.504

8.194

5.310

25.305

775

1.501

1.219

3.495

6.295

3.135

9.429

13.896

8.375

5.521

26.821

Net borç

2.947

Net işletme sermayesi

1.280

Net işletme sermayesi (operasyonel) 1.263

Yatırılan sermaye

16.287

3.492

1.171

1.220

17.662

3.375

1.119

1.235

18.178

2.899

1.361

1.513

18.338

2.388

1.542

1.718

18.488

Oranlar

Karlılık

Özsermaye kârlılığı

Net kâr

Aktif devri

Kaldıraç

Aktif kârlılığı

Yatırılan sermaye kârlılığı

-4,1%

-5,1%

0,5x

1,7x

-2,4%

4,4%

-1,6%

-1,9%

0,5x

1,7x

-0,9%

4,7%

0,2%

0,2%

0,5x

1,8x

0,1%

4,0%

2,8%

3,0%

0,5x

1,8x

1,5%

4,8%

4,0%

3,8%

0,6x

1,9x

2,1%

5,6%

Kaldıraç

Net borç/toplam varlıklar

Net borç/özsermaye

Net borç/FAVÖK

22%

0,25

1,66

24%

0,28

1,95

26%

0,26

1,91

26%

0,21

1,38

26%

0,17

0,99

2014

2015

2016T

2017T

2018T

10.021

4.302

3.387

916

1.771

-550

-629

-263

68

-512

10.205

4.187

3.193

993

1.791

-83

-1.009

-99

38

-198

10.377

4.059

3.158

900

1.765

6

-787

120

25

25

12.729

4.934

3.845

1.089

2.106

16

-486

619

130

379

14.495

5.596

4.319

1.278

2.413

19

-340

956

201

544

Nakit akış tablosu

FAVÖK

1.771

Vergi gideri

209

Yatırımlar

1.046

İşletme sermayesi değişimi 911

Serbest nakit akışı

-395

1.791

211

1.092

-109

597

1.765

195

748

-52

874

2.106

230

876

243

758

2.413

269

1.040

180

924

Büyüme ve marjlar

Net satışlar

FAVÖK

Net kâr

9,0%

13,4%

a.d.

1,8%

1,1%

a.d.

1,7%

-1,5%

a.d.

22,7%

19,4%

a.d.

13,9%

14,6%

43,6%

Brüt marj

Esas faaliyet kâr marjı

FAVÖK marjı

Net marj

Serbest nakit akışı marjı

42,9%

9,1%

17,7%

-5,1%

-3,9%

41,0%

9,7%

17,5%

-1,9%

5,9%

39,1%

8,7%

17,0%

0,2%

8,4%

38,8%

8,6%

16,5%

3,0%

6,0%

38,6%

8,8%

16,6%

3,8%

6,4%

Hisse başına (TL)

Net kâr

Özsermaye

Temettü

-0,87

19,97

0,00

-0,33

21,24

0,46

0,04

22,34

0,24

0,64

22,81

0,17

0,92

23,47

0,26

a.d.

1,1x

11,7x

2,1x

0,0%

-3,1%

a.d.

1,0x

11,9x

2,1x

2,1%

4,6%

a.d.

1,0x

12,0x

2,0x

1,1%

6,8%

34,1x

1,0x

9,8x

1,6x

0,8%

5,9%

23,7x

0,9x

8,3x

1,4x

1,2%

7,2%

Değerleme

F/K

F/DD

FD/FAVOK

FD/Net satışlar

Temettü verimi

Serbest nakit akışı verimi

Kaynak: Tacirler Yatırım Araştırma

* Bütün rakamlar milyon TL olarak ifade edilmiştir.

Sektör Raporu / İçecek Sektörü

5

25 Ocak 2017

Yatırım Merkezlerimiz

Genel Müdürlük

Nispetiye Cad. B-3 Blok Kat: 7-9

Akmerkez Etiler - İSTANBUL

0 212 355 46 46

Adana

Ankara

Cemal Paşa Mah. Gazipaşa Bul.

Cemal Uğurlu Apt. Kat: 1 D: 4 ADANA

Remzi Oğuz Arık Mah. Tunalı Hilmi Cad.

Yaprak Apt. No: 94 Kat: 2 D: 9

Kavaklıdere Çankaya - ANKARA

Şirinyalı Mah. İsmet Gökşen Cad. Özden

Apt. No:82/6 Muratpaşa - ANTALYA

Antalya

(0 322) 457 77 55

(0 312) 435 18 36

(0 242) 248 45 20

Bakırköy

Bursa

İstanbul Cad. Bakırköy İş Merkezi No:

6 Kat: 4 D: 14 Bakırköy - İSTANBUL

Muradiye Mah. Çekirge Cad. Koçer Apt.

No: 49 Kat: 2 D: 4 Osmangazi - BURSA

Saraylar Mah. 2. Ticari Yol No: 32 Kat: 5

DENİZLİ

(0 212) 570 52 59

(0 224) 225 64 10

(0 258) 265 87 85

Erenköy

Denizli

Gaziantep

Girne

Bağdat Cad. Çubukçu Apt. No: 333

Kat: 2 D: 4 Kadıköy - İSTANBUL

İncilipinar Mah. Gazimuhtarpaşa Bul.

Kepkepzade Park İş Merkezi B Blok No:

18 Kat: 1 D: 5 GAZİANTEP

Şehit Necati Gürkaya Mevkii Çağdaş Apt.

Kat: 1 D: 1 Girne - KKTC

(0 216) 348 82 82

(0 342) 232 35 35

(0 392) 815 14 55-55-56

İzmir

İzmit

Şair Eşref Bul. Ragıp Şanlı İş Merkezi

No: 6 Kat: 3 D: 306 Çankaya - İZMİR

Hürriyet Cad. Kaya İşhanı No: 39/5 İzmit KOCAELİ

Ömerağa Mah. Alemdar Cad. İ. Kolaylı

Apt. No: 8 Kat: 2 İzmit KOCAELİ

(0 232) 445 01 61

(0 262) 323 11 33

(0 262) 260 01 01

Karadeniz Ereğli

Kartal

İzmit İrtibat

Kayseri

Murtaza Mah. Hamamüstü Sok. İ. Esat

Taneri İş Merkezi No: 19 Kat: 2

Karadeniz Ereğli - ZONGULDAK

Üsküdar Cad. Cevat Kayacan Apt. No:

26 Kat: 4 D: 8 Kartal - İSTANBUL

Cumhuriyet Mah. Sultan Hamam Cad.

Kavuncu İş Merkezi No: 17 Kat: 1 D: 2

KAYSERİ

(0 372) 316 40 50

(0 216) 306 22 71 - 306 22 06

(0 352) 221 08 68 - 222 82 51

Mersin

Çankaya Mah. Bahri Ok İş Merkezi B

Blok No: 78 MERSİN

(0 324) 238 11 89

Sektör Raporu / İçecek Sektörü

6

25 Ocak 2017

Uyarı Notu

Bu raporda yer alan yatırım bilgi, yorum ve tavsiyeleri, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmakta

olup finansal bilgi ve genel yatırım tavsiyesi kapsamında hazırlanmıştır ve hiçbir şekilde yatırım danışmanlığı

kapsamında değildir. Yatırım danışmanlığı hizmeti; yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate

alınarak kişiye özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise genel niteliktedir. Bu tavsiyeler, mali

durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanarak

yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Yatırım Danışmanlığı hizmeti talep edilmesi halinde; yatırımcının Tacirler Yatırım Menkul Değerler A.Ş. ile Yatırım

Danışmanlığı sözleşmesi imzalamış olması, Yerindelik Testi’ni tamamlamış ve risk grubunun belirlemiş olması

zorunludur.

Bu raporda yer alan her türlü bilgi, yorum ve tavsiye uygunluk testi ile tespit edilecek risk grubunuz ve getiri

beklentiniz ile uyumlu olmayabilir. Dolayısıyla, uygunluk testi neticesinde risk grubunuz tespit edilmeden sadece

burada yer alan bilgilere dayanılarak yatırım kararı verilmesi amaç, bilgi ve tecrübenize uygun sonuçlar doğurmayabilir.

Bu rapor herhangi bir sürede belirli bir getirinin sağlanacağına dair bir taahhüt içermemekte olup, zaman içerisinde

piyasa koşullarında meydana gelen değişiklikler nedeniyle yorum ve tavsiyelerde değişiklikler söz konusu olabilir. Bu

raporda bahsedilen yatırım araçlarının fiyatları ve değerleri yatırımcıların menfaatlerine aykırı olarak hareket edebilir ve

netice itibariyle yatırımcılar anaparalarını kaybetme riski ile karşı karşıya kalabilirler. Bu raporda yer alan geçmiş

performans verileri gelecekte elde edilecek sonuçların bir garantisi olarak kabul edilemez.

Bu raporda yer alan tüm bilgiler ve görüşler yatırımcıları bilgilendirmek amacıyla, Tacirler Yatırım Menkul Değerler A.Ş.

tarafından güncel ve güvenilir kaynaklardan temin edilmiş olmakla beraber, Tacirler Yatırım Menkul Değerler A.Ş. söz

konusu bilgilerin doğru ve tam olduğunu taahhüt etmemektedir. Raporlardaki yorumlardan, bilgilerin tam veya doğru

olmaması ve/veya güncellenme nedeniyle doğabilecek maddi ve manevi zararlardan Tacirler Yatırım Menkul Değerler

A.Ş. ve çalışanları sorumlu tutulamaz.

Bu rapor, sadece gönderildiği kişilerin kullanımı içindir. Bu raporun tümü veya bir kısmı Tacirler Yatırım Menkul

Değerler A.Ş.’nin yazılı izni olmadan çoğaltılamaz, yayınlanamaz veya üçüncü kişilere gösterilemez, ticari amaçla

kullanılamaz. Aksi halde, Tacirler Yatırım Menkul Değerler A.Ş. uğramış olduğu bütün zarar ve ziyanı talep etme hakkını

saklı tutar.

Sektör Raporu / İçecek Sektörü

7