Kritik haftayı içeride enflasyon, dışarıda tarım dışı

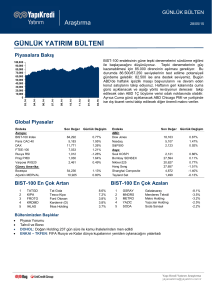

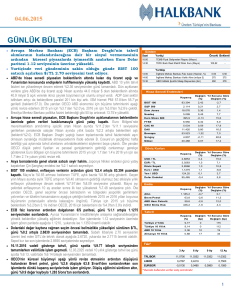

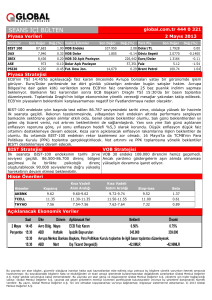

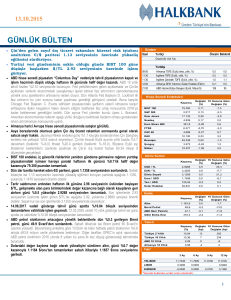

advertisement

3/6/2016 Kritik haftayı içeride enflasyon, dışarıda tarım dışı istihdam verisi kapatacak BIST-100 Endeksi Mehmet Şimşek’in kabinede kaldığı haberinin çıktığı 24 Mayıs’taki kazançlarını, sonrasında gelen yedi işlem gününde geri vererek tekrar 76.200 desteğine geri çekildi. Son iki haftada borsanın faizler, TL ve CDS’ten negatif yönde ayrışması dikkat çekiyor. Önümüzdeki günlerde bu ayrışmanın ne yönde çözüleceği, Türk finansal varlıklarının tamamının seyri açısından da oldukça önemli olacak. Dünkü OPEC ve ECB toplantılarından beklentimize paralel yeni bir karar çıkmadı ve petrol ile EUR/USD paritesindeki fiyat hareketleri de beklentimize paralel gerekleşti. Bugün gözler içeride Mayıs ayı enflasyonu, dışarıda da ABD Mayıs ayı istihdam raporunda olacak. Ekonomistimiz Mayıs ayında TÜFE’nin %,0,7 seviyesinde çıkmasını bekliyor (Piyasa beklentisi %0,65). ABD tarım dışı istihdam verisinde ise beklenti 160 bin kişi seviyesinde. Verizon firmasındaki grev nedeniyle, piyasa beklentisi son üç aylık ortalamanın 40 bin kişi kadar altında yer alıyor. Buna karşın, son çeyreklerde büyüme görünümünün bozulması ve şirket kârlarının baskı altında kalmasının etkisiyle, bu ayki verinin 150 binin de altında gelmesi şaşırtıcı olmayabilir. Yatırımcıların bardağın yarısından fazlasını boş görmeye meyilli olduğu bir ortamda, gerek içerideki enflasyon verisinin, gerekse ABD tarım dışı istihdam verisinin “piyasa dostu” şekilde gelmesi, Türk finansal varlıklarının haftalık kapanışı açısından oldukça önemli. • • • • Teknik görünümün bozulduğu BIST-100 Endeksi’nde 76,200, 75,800 ve 75.500 destekleri kritik önemde. Bu görünümün düzelebilmesi için ise, 78-80 bin direnç seviyesinin geçilmesi gerekiyor. Faiz: Getiri eğrisinde 5-10 yıllık vadelerde %10,00 seviyesi üzerinde alım yapılabilir. 10 yıllık faizlerin önümüzdeki haftalarda %9,50’ye doğru geri çekilmesini bekliyoruz. Döviz: Siyasi risk priminin bir miktar hafiflemesiyle döviz kurlarında da bir miktar istikrar görebiliriz. Doların küresel olarak güç kazanması TL’ye karşı da etkisini hissettiriyor. Bununla birlikte, yakın vadede yatay bant hareketinin sürmesini bekliyoruz. Kurlardaki yükselişlerde dövizden TL’ye geçilerek portföylerde TL cinsi varlıkların payını artırmak “carry” avantajı açısından tercih edilebilir. Emtia: Altında 1190 dolar seviyesi destek / “zarar kes” seviyesi olarak izlenerek kısa vadeli trade pozisyonu alınabilir. Brent petrolde, 50 dolar direnci etkili olmaya devam edebilir. Analitik Görünüm Bülteni için tıklayınız. Aylık Strateji Raporumuz Piyasa Fikirleri için tıklayınız. BIST BIST-100 Endeksi kritik destek bölgesinde... BIST-100 Endeksi 23 Mayıs’ta tepki verdiği ve son üç ayın en düşük seviyesi olan 76.200 desteğine tekrar gelmiş durumda. Bu seviyenin altında da 2016 yılının dip seviyesinin görüldüğü 21 Ocak ile tepe seviyesinin görüldüğü 20 Nisan arasındaki yükselişin %61,8 fibonacci geri çekilme seviyesi olan 75.374 desteği bulunuyor. Dolar bazında endeks 25.698 seviyesine gerilerse (2,95 kurdan TL karşılığı 75.809), 24 Mayıs açılışında ortaya çıkan boşluk da kapanmış olacak. Dün borsada yılın en düşük hacimli dördüncü günü gerçekleşti. Önceki diğer üç günün de İngiltere ve ABD gibi bazı ülkelerin tatilde olduğu günler olduğunu hatırlatalım. Son iki haftada 2 yıllık tahvil faizi 53 baz puan düşerken, dolar kuru %1,4 gevşedi, Türkiye’nin 5 yıllık CDS primi ise 10 baz puan geri geldi. Buna karşın BIST-100’ün %1,3 düşüş kaydetmesi, çok fazla örneği görülen bir vaka değil. Bugünkü Analitik Görünüm bülteninde bu konuyu inceliyoruz. BIST-100 Endeksi’nde teknik görünümün düzelmesi için ise, 78-80 bin direnç seviyesinin geçilebilmesi gerekiyor. Temel Analize Dayalı En Çok Beğenilen Hisseler: Aygaz, Bimeks, Çimsa, Emlak GYO, Garanti Bankası, Gübre Fabrikaları, İndeks Bilgisayar, Soda Sanayi, TSKB. (Detaylar için tıklayınız) Kantitatif Analize Dayalı Aylık Portföy Önerileri: Adel, Bagfaş, BİM, Bolu Çimento, Çelebi, İndeks Bilgisayar, Petkim, Soda Sanayi, Tofaş, Vestel (Detaylar için tıklayınız) Şirket ve Sektör Haberleri TSKB (Nötr; öneri: Endeksin Üzerinde Getiri; 12 Aylık Hedef Fiyat: 2,00 TL) yönetim kurulu üyeliklerinden üçünün istifalar nedeniyle boşaldığını ve yerlerine yeni atamalar yapıldığını açıkladı. OTOMOTİV SEKTÖRÜ – OLUMLU: Otomotiv Distribütörleri Derneği’nin (ODD) yayınladığı rakamlara göre Mayıs 2016’da yurtiçi toplam binek ve hafif ticari araç talebi beklentilerimizin üzerinde yıllık %15 artış göstererek 94bin adet seviyesinde gerçekleşti. Bu performans, Ocak-Nisan döneminde kaydedilen %4,3’lük daralmadan sonra satış trendinde bir iyileşmeye işaret etmektedir. Detaylara baktığımızda, Mayıs ayında binek oto satışlarının %17 arttığını (Ocak-Nisan dönemindeki %4’lük daralmanın üstüne), hafif ticari araç satışlarının ise yıllık bazda %7,5 arttığını görüyoruz (Ocak-Nisan dönemindeki %12’lik daralmanın üstüne). Mayıs ayı performansı sonrası kümüle rakamlara bakıldığında toplam yurtiçi talep geçen yılki güçlü büyümenin yarattığı yüksek baz etkisine rağmen (araç satışları 5A15’de %53 artış göstermişti) 5A16 döneminde yıllık %0,3 artmış durumdadır (binek oto +%3, hafif ticari -%7). ODD 2016 için pazar büyüklüğü beklentisini 900bin-950bin adet olarak yineledi – bu beklenti yıllık bazda %2-7’lik bir daralma öngörmektedir. Bizim beklentimiz de otomotiv talebinin 2016’da hafifi fdaralma göstereceği yönündedir. Ancak Mayıs ayı sonu itibariyle gerçekleşme daha iyi bir seviyededir ve bu trendin devam etmesi halinde tahminler açısından bir yukari riskten bahsedilebilir. Mayıs ayı sektör verilerini halka açık otomotiv şirketlerinin hisse performansları açısından olumlu bir gelişme olarak değerlendiriyoruz. Makro Haberler TÜİK Mayıs ayı enflasyon verilerini açıklayacak. İstanbul’da gıda fiyatlarının %1,82 gerilemesi bugün açıklanacak gıda enflasyonunda da düşüş olabileceğini gösteriyor. Yıllık gıda enflasyonu Ocak ayında %11,7 seviyesinden, Nisan ayında %0,58 seviyesine geriledi. Geçen yılın Mayıs ayında gıda fiyatları %3 gerilemişti. Dolayısıyla gıda fiyatlarında yıllık bazda artış görmemiz mümkün görünüyor. Piyasa beklentisine paralel şekilde Mayıs enflasyonunu %0,70 artmasını bekliyoruz. Bu nedenle yıllık enflasyonunun Nisan ayındaki %6,57 seviyesinden, Mayıs ayında %6,71 seviyesine yükselmesini bekliyoruz. Gümrük Bakanlığı Mayıs dış ticaret verilerini açıkladı. Dış Ticaret açığı Mayıs ayında %26 gerileyerek 5 milyar dolar gerçekleşti. Geçen yıl dış ticaret açığı 6,8 milyar dolar gerçekleşmişti. Dış ticaret açığında iyileşme cari açığı Mayıs ayında 2,7 milyar dolara yıllık cari açığı 27 milyar seviyelerine geriletebilir. Maliye’den yatırımları teşvik edecek düzenlemeler bekleniyor – Maliye Bakanı Naci Ağbal Damga Vergisi, harç ve BSMV istisnası getirecek taslağı açıkladı. Düzenlemeler, şirket kuruluşunu kolaylaştırmayı, yabancı sermayeyi Türkiye’ye çekmeyi ve fonlama maliyetini düşürmeyi amaçlıyor. 90 maddeden oluşan taslak Ekonomik Koordinasyon Kurulu ve Bakanlar Kurulu’nda görüşülerek son halini alacak. Düzenleme kapsamında, şirket kuruluşlarında müteşebbislerin ilgili ticaret odalarına ödedikleri ücretler azaltılacak. Vergi kaçağı tespit edildiğinde şirket denetime girmeden durumu kabul edip beyan ederse cezanın %20’sini ödeme şansına kavuşacak. Türkiye’yi bölgesel üs olarak seçen şirketlerden kurumlar vergisi alınmayacak; burada çalışan personelin ücretleri de yurtdışından döviz olarak getiriliyorsa vergiye tabi olmayacak. Ayrıca, bir hizmet işletmesi gelirinin yüzde 85 veya daha fazlasını yurtdışına verilen hizmetlerden elde ederse kazancının tamamı vergiden istisna edilecek. Bu şirketin çalışanına da asgari ücrete tekabül eden tutar kadar vergi istisnası sağlanacak. Naci Ağbal ayrıca, yurtdışına hizmet veren işletmelerin oradan elde ettikleri kazancın yüzde 50'sinin Kurumlar Vergisi'nden istisna edilmesi uygulamasının ileriye taşınacağını, damga vergisinde tüm evraktan vergi almak yerine esas evrağın vergiye tabi tutulacağını, sözleşme tadillerinde vergi kolaylığı olacağını söyledi. Düzenleme kapsamında finansal kesimde ise banka dışı finansal kuruluşların haksız rekabet olarak gördükleri alanlarda damga vergisi, BSMV ve harç kolaylıkları sağlanarak eşitliğin sağlanacağı vurgulandı. Bankalar açısından da Tüketici Hakem Heyetleri vasıtasıyla BSMV’nin müşteriye geri ödenmesine karar verilen durumlarda bu tutarın Maliye tarafından bankalara geri ödeneceği belirtildi. Faiz Dün gösterge tahvil faizi 3 baz puan düşerek günü %9,33 seviyesinde kapattı. 10 yıllık tahvil faizi ise 7 baz puan düşerek kapanışı %9,84’de gerçekleştirdi. ABD’de 10 yıllık tahvil faizi 4 baz puan düşerek %1,80 seviyesine gelirken, verim eğrisi biraz daha yataylaştı. Bu düşüş, ECB kararı sonrası 11 Nisan’dan bu yana en düşük seviyesine gelen Almanya 10 yıllık tahvil faizindeki düşüşe paraleldi. Gelişmiş ülke uzun vadeli tahvil faizlerinde artışın sınırlı olmasının, Türkiye dahil olmak üzere gelişmekte olan ülke tahvil faizlerinde Fed kaynaklı yukarı yönlü hareketi sınırlandırdığını değerlendiriyoruz. Buna ek olarak, politik risk priminin ölçülü de olsa normalleşmesinin Türk tahvillerini destekleyici bir unsur olduğunu belirtmek gerekiyor. Kabine’nin kurulduğu 24 Mayıs’tan bu yana, Türkiye CDS risk primi 14 baz puan düşerek 268 seviyesine gelirken, benzer ülkelerde düşüş 7 baz puanda kaldı. Tahvil piyasaları için bugün açıklanacak olan ABD tarımdışı istihdam verisi, yurtiçinde ise enflasyon verisi önemli olacak. Yurtiçinde politik risk priminin bir miktar daha normalleşeceği varsayımı altında, verim eğrisinin uzun tarafında %10,25-%10,50 bandında alınan pozisyonların korunabileceğini düşünüyoruz. 10 yıllık tahvilde %9,50’ye doğru geri çekilme beklentimiz sürüyor. Ancak, kısa vadeli yeni pozisyonlar için bugün gelecek ABD verileri ve 6 Haziran’da Janet Yellen’ın Philadelphia’da yapacağı konuşmanın beklenmesi daha ihtiyatlı bir yaklaşım olabilir. Döviz Dolar Avrupa Merkez Bankası kararları ve ABD istihdam raporları sonrasında oynak bir seyir izledi... Avrupa Merkez Bankası’nın gösterge faiz oranlarını ve aylık 80 milyar euro’luk tahvil alım programını sabit bıraktığı toplantı sonrası Başkan Draghi’nin enflasyonun uzun süre düşük kalacağına dair açıklamaları Euro/Dolar paritesinin dün gün içi gördüğü 1,1220 seviyelerinden satışlarla karşılaşmasına neden oldu. Parite dün 1,1150 altında kapatırken, Japon Yeninde Başbakan Abe’nin Japon ekonomisinin toparlanmasına yönelik teşvik paketinin detaylarını sonbaharda paylaşacağına lişikin açıklaması Yen’in dolar karşısında değer kazanmasına yol açtı. ABD özel sektör istihdam verisinde beklentiler dahilinde 173 bin kişi ve haftalık işsizlik maaşı başvurularında 267 bin kişi artış görülmesi ABD istihdam piyasasında ilişkin olumlu görüşü pekiştirirken doların hafif değer kazanmasına neden oldu. Dolar/TL’de de dün gün içinde 2,94 seviyesinin altına gelinse de kapanış 2,95 seviyesine yakın bir bölgede yapıldı. Bugün açılışta 2,95 civarında işlem gören Dolar/TL için saat 10:00’da açıklanacak Mayıs ayı TÜFE verisi (beklenti: aylık %0,70 yıllık %6,7 artış) ve 15:30’da yayımlanacak olan ABD tarım dışı istihdam (beklenti : 160 bin kişi artış) verisi takip edilecek. Beklentilerin üzerinde bir veri Dolar/TL’nin yeniden 2,97 direncine yaklaşmasına yol açabilecekken beklentilerin altında bir veri 2,9250’ye yolculuğu başlatabilir. Emtia OPEC kararının olumsuz etkisi ABD ham petrol stoklarında azalış ile dengeleniyor... Dün 49,5 seviyesinden güne başlayan Brent petrolde uzun süredir merakla beklenen OPEC toplantısında üretim miktarlarının sabitlenmesine ilişkin bir karar alınmaması fiyatların 49 dolar altına gerilemesine yol açarken üye ülkelerden gelen açıklamalarda önümüzdeki yıllarda petrol arz ve talebinin dengeleneceği yönünde görüşlere yer verildi. İlerleyen saatlerde yayımlanan ABD haftalık ham petrol stoklarında beklentilerin üzerinde 1,5 milyon varil azalma görülmesi Brent petrole yeniden alım getirerek kapanışın 50 dolara yakın yapılmasına yol açtı. Açılışta Brent petrol 50 dolar civarında işlem görürken ABD tarım dışı istihdam verisi ve Baker Hughes Sondaj Kuyusu sayısı takip edilecek. Global Piyasalar • • • ABD Mayıs ayı özel sektör istihdam artışı beklentiler dahilinde 173 bin kişi olarak gerçekleşti. Önceki ay verisi 10 bin kişi yukarı yönlü revize edildi. ECB beklendiği üzere -40 baz puanda bulunan ECB mevduat faizi oranı ve diğer gösterge oranlarda bir değişikliğe gitmedi. ECB Başkanı Draghi karar sonrası açıklamasında, parasal genişlemenin enflasyonda kalıcı bir düzelme yaşanana kadar sürdürüleceği ve faiz oranlarının düşük kalmaya devam edeceğini belirtirken 2016 yılı büyüme ve enflasyon tahminlerini yukarı yönlü revize etti. Draghi geçtiğimiz toplantılara benzer şekilde “ECB’nin gerekli gördüğü takdirde tüm araçları kullanabileceği” vurgusunu yaparken, 2.çeyrek büyümesinin 1.çeyreğe göre daha yavaş seyredeceği tahmininde bulundu. Ekonomik büyümenin iç taleple desteklendiği ve iç talepteki artışta düşük petrol fiyatlarının etkili olduğunı belirten Draghi, global ekonomi ve İngiltere referandumunun risk oluşturmaya devam ettiğini ifade etti. ABD ham petrol stokları geçtiğimiz hafta beklentilerden (2,4 milyon varil azalış) daha düşük bir azalış (1,3 milyon varil) gösterirken benzin stokları beklentilerin (157 bin varil azalış) oldukça üstünde 1,5 milyon varil azalma gösterdi. Benzin stoklarında envanter kaybı petrol fiyatlarını olumlu etkileyerek Brent petrolde yeniden 50 dolar seviyelerine yaklaşılmasına yol açtı. Yatırımcı Takvimi (Detaylı takvim için tıklayınız) Tarih 03 Haz Cum Ülke Türkiye Veri - TÜİK, ÜFE verileri (%) Önceki 0.78 Beklenti 0.70 Önem *** Euro Bölg. 11:00 Euro Bölg. 11:00 - Hizmet endeksi - Euro Bölgesi PMI Bileşik End.(%) 53.10 52.90 53.10 52.90 *** *** Euro Bölg. 12:00 Almanya 10:55 - Euro Bölg. Perakende Satış Aylık(%) - PMI Hizmet Endeksi(%) -0.50 55.20 0.40 55.20 ** *** ABD ABD 17:00 15:30 - Dayanıklı mal siparişleri (%) - Tarım dışı istihdam (bin) 0.40 160.00 160.00 *** *** ABD ABD 15:30 17:00 - İstihdam verileri (%) - Fabrika siparişleri (%) 5.00 1.50 4.90 0.80 *** *** ABD ABD 15:30 17:00 - Ticaret dengesi (milyar$) - ISM hizmet sektörü endeksi -40.44 55.70 -41.90 55.30 *** *** 10:00 YASAL UYARI: Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti, yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir. Bu rapor ve yorumlardaki yazılar, bilgiler ve grafikler, ulaşılabilen ilk kaynaklardan iyi niyetle ve doğruluğu, geçerliliği, etkinliği velhasıl her ne şekil, suret ve nam altında olursa olsun herhangi bir karara dayanak oluşturması hususunda herhangi bir teminat, garanti oluşturmadan, yalnızca bilgi edinilmesi amacıyla derlenmiştir. İş bu raporlardaki yorumlardan; eksik bilgi ve/veya güncellenme gibi konularda ortaya çıkabilecek zararlardan Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş. ve çalışanları sorumlu değildir. Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş her an, hiçbir şekil ve surette ön ihbara ve/veya ihtara gerek kalmaksızın söz konusu bilgileri, tavsiyeleri değiştirebilir ve/veya ortadan kaldırabilir. Genel anlamda bilgi vermek amacıyla hazırlanmış olan iş bu rapor ve yorumlar, kapsamı bilgiler, tavsiyeler hiçbir şekil ve surette Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş’nin herhangi bir taahhüdünü tazammum etmediğinden, bu bilgilere istinaden her türlü özel ve/veya tüzel kişiler tarafından alınacak kararlar, varılacak sonuçlar, gerçekleştirilecek işlemler ve oluşabilecek her türlü riskler bizatihi bu kişilere ait ve raci olacaktır. Hiçbir şekil ve surette ve her ne nam altında olursa olsun, her türlü gerçek ve/veya tüzel kişinin, gerek doğrudan gerek dolayısı ile ve bu sebeplerle uğrayabileceği her türlü doğrudan ve/veya dolayısıyla oluşacak maddi ve manevi zarar, kar mahrumiyeti, velhasıl her ne nam altında olursa olsun uğrayabileceği zararlardan hiçbir şekil ve surette Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş. ve çalışanları sorumlu tutulamayacak ve hiçbir şekil ve surette her ne nam altında olursa olsun Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş. çalışanlarından talepte bulunulmayacaktır.