BİZİM

BİZİM TOPTAN

07 OCAK 2016

3Ç2015 Mali Tabloları

Son Gelişmeler Hedef Fiyat Güncelleme

Sigara ağırlıklı satışları artıyor…

Türkiye’de hızlı tüketim malları toptan satış sektörünün yaklaşık

%94’lük kısmını sayıları yedi bin olarak tahmin edilen geleneksel

toptan satıcılar ve dağıtımcılar oluşturuyor. Geriye kalan %6’lık

organize toptan satış pazarı ise Bizim Toptan’ın da aralarında bulunduğu

üç ulusal ölçekli şirket ve bölgesel olarak faaliyet gösteren tekli

cash&carry firmaları tarafından paylaşılıyor. Bize göre; ulusal ölçekli

toptan satış şirketleri için, %94,0 organize olmayan pazar payı bir yandan

yeni pazar fırsatları sunarken diğer taraftan perakende satış yapan küçük

ölçekli işletmelerin ürün alış alışkanlıklarını değiştirme eğilimi içerisinde

olmaması bir tehdit unsuru olarak ön plana çıkıyor.

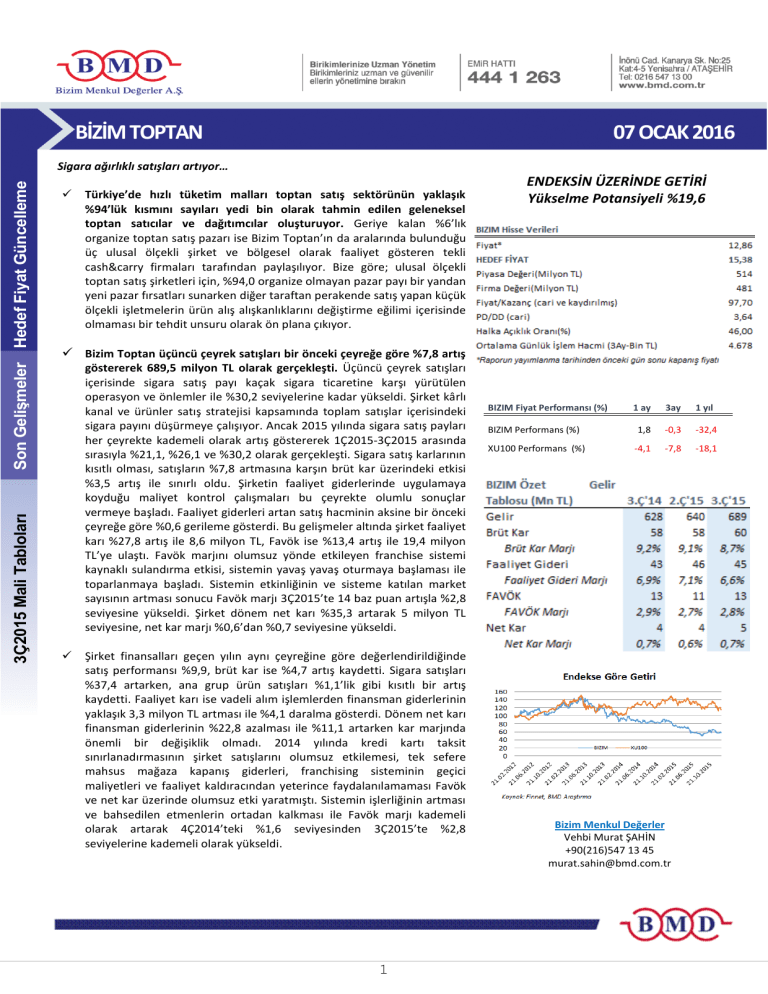

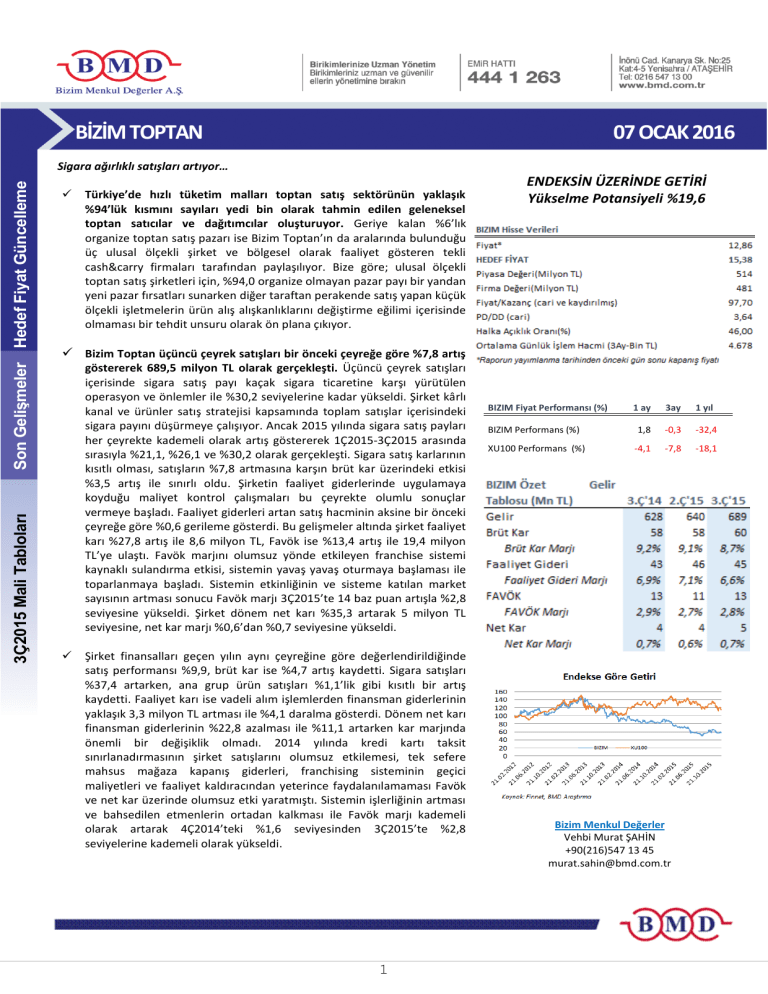

ENDEKSİN ÜZERİNDE GETİRİ

Yükselme Potansiyeli %19,6

Bizim Toptan üçüncü çeyrek satışları bir önceki çeyreğe göre %7,8 artış

göstererek 689,5 milyon TL olarak gerçekleşti. Üçüncü çeyrek satışları

içerisinde sigara satış payı kaçak sigara ticaretine karşı yürütülen

operasyon ve önlemler ile %30,2 seviyelerine kadar yükseldi. Şirket kârlı

kanal ve ürünler satış stratejisi kapsamında toplam satışlar içerisindeki

sigara payını düşürmeye çalışıyor. Ancak 2015 yılında sigara satış payları

her çeyrekte kademeli olarak artış göstererek 1Ç2015-3Ç2015 arasında

sırasıyla %21,1, %26,1 ve %30,2 olarak gerçekleşti. Sigara satış karlarının

kısıtlı olması, satışların %7,8 artmasına karşın brüt kar üzerindeki etkisi

%3,5 artış ile sınırlı oldu. Şirketin faaliyet giderlerinde uygulamaya

koyduğu maliyet kontrol çalışmaları bu çeyrekte olumlu sonuçlar

vermeye başladı. Faaliyet giderleri artan satış hacminin aksine bir önceki

çeyreğe göre %0,6 gerileme gösterdi. Bu gelişmeler altında şirket faaliyet

karı %27,8 artış ile 8,6 milyon TL, Favök ise %13,4 artış ile 19,4 milyon

TL’ye ulaştı. Favök marjını olumsuz yönde etkileyen franchise sistemi

kaynaklı sulandırma etkisi, sistemin yavaş yavaş oturmaya başlaması ile

toparlanmaya başladı. Sistemin etkinliğinin ve sisteme katılan market

sayısının artması sonucu Favök marjı 3Ç2015’te 14 baz puan artışla %2,8

seviyesine yükseldi. Şirket dönem net karı %35,3 artarak 5 milyon TL

seviyesine, net kar marjı %0,6’dan %0,7 seviyesine yükseldi.

Şirket finansalları geçen yılın aynı çeyreğine göre değerlendirildiğinde

satış performansı %9,9, brüt kar ise %4,7 artış kaydetti. Sigara satışları

%37,4 artarken, ana grup ürün satışları %1,1’lik gibi kısıtlı bir artış

kaydetti. Faaliyet karı ise vadeli alım işlemlerden finansman giderlerinin

yaklaşık 3,3 milyon TL artması ile %4,1 daralma gösterdi. Dönem net karı

finansman giderlerinin %22,8 azalması ile %11,1 artarken kar marjında

önemli bir değişiklik olmadı. 2014 yılında kredi kartı taksit

sınırlanadırmasının şirket satışlarını olumsuz etkilemesi, tek sefere

mahsus mağaza kapanış giderleri, franchising sisteminin geçici

maliyetleri ve faaliyet kaldıracından yeterince faydalanılamaması Favök

ve net kar üzerinde olumsuz etki yaratmıştı. Sistemin işlerliğinin artması

ve bahsedilen etmenlerin ortadan kalkması ile Favök marjı kademeli

olarak artarak 4Ç2014’teki %1,6 seviyesinden 3Ç2015’te %2,8

seviyelerine kademeli olarak yükseldi.

1

BIZIM Fiyat Performansı (%)

1 ay

3ay

1 yıl

BIZIM Performans (%)

1,8

-0,3

-32,4

XU100 Performans (%)

-4,1

-7,8

-18,1

Bizim Menkul Değerler

Vehbi Murat ŞAHİN

+90(216)547 13 45

[email protected]

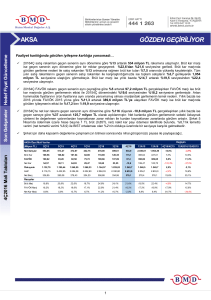

BİZİM

Bizim Toptan kurulduğu günden bu yana hemen hemen bütün illerde mağaza yatırımları ile hızlı organik büyümesini

gerçekleştirdi. Şirket 2014 yılını yeniden yapılanma ve dönüşüm yılı olarak geçirdi ve bu kapsamda verimsiz çalışan

mağazaların bir kısmını daha verimli çalışabileceği bölgelere konumlandırdı. Bundan sonraki süreçte daha dengeli bir

organik büyüme kapsamında, 2015 yılı sonu itibariyle mağaza sayısında 156’ya ulaşmayı ve önümüzdeki beş yılda yıllık 5

mağaza açmayı hedefliyor. Şirketin toplam net satış alanının yılsonu itibariyle yaklaşık 162.500 metrekare olmasını

bekliyoruz. Ülke genelinde faaliyet gösterilmesi ve hızlı mağaza açılışları müşteri trafiğinin artmasında önem arz ederek

müşteri sayısının 650 bin üzerine ulaşmasında etkili oldu.

Şirket 3Ç2014’te bünyesine kattığı franchise sistemini geliştirerek karlı kanal ve ürün satışlarına yönelmeyi hedefliyor.

Bizim Toptan kanal bazlı satış stratejisi kapsamında UCZ Sistem franchising modeli ile bir yandan düzenli gelir elde

etmeyi planlarken diğer yandan franchise sistemine dâhil olan marketlere sağladığı fiyat avantajları ile sistem içindeki

mağazaların rekabet edebilir seviyelerini yükseltmeye çalışıyor. Şirket 2015 yılsonunda 270 mağaza, 2018 yılı sonu

itibariyle 600 mağaza ve 800 milyon TL satış hacmine ulaşmayı hedefliyor. Aşağıdaki tabloda sisteme dahil mağaza ve

satış gelirlerine katkısı verilmiştir. Sistemin artan mağaza sayısı ile birlikte satış gelirlerine olumlu katkı yaptığı görülüyor.

* Kaynak: BİZİM Şirket Raporları, BMD

* Sarı alan ile işaretlenmiş bölüm gerçekleşmemiş olup tahminlerimize dayanmaktadır.

Şirketin Horeca ve Kurumsal Müşteri satışları halen en önemli müşteri olarak ön plana çıkıyor. 2014 Şubat ayında

kredi kartı kanununda yapılan değişiklik ile şirketin müşteri portföyündeki toptancı payı %29’den %26’ya gerilemişti. 13

Mayıs 2014’te kurumsal kredi kartlarına getirilen kısıtlamalar kalkmış olsa da, kurumsal kredi kartının bireysel ve Kobi

kredi kartları kadar yaygın kullanılmaması kısıtlamanın kalkmasında istenilen seviyede etkili olmadı. Şirket bu etkiyi

ortadan kaldırabilmek için Kurumsal Müşteri ve Horeca müşterilerine kanal bazlı stratejilerini geliştirmeye yönelik

adımlar atarak satış ve karlılığını muhafaza etmeye çalışıyor.

BİZİM TOPTAN hisse senetleri için 14.08.2014 tarihinde 21,65 TL olarak belirlediğimiz hedef fiyatımız, güncellediğimiz İNA

modelimiz ve güncel şirket çarpanları doğrultusunda 15,38 TL olarak aşağı yönde revize edilmiştir. Hedef fiyatımızdaki

azalışta; güncel çarpan değerleri ve risksiz getiri oranındaki 50 baz puan artış, brüt kar marjı düşük sigara ve franchise

sistemi etkili oldu. Belirlenen hedef fiyatımıza göre BIZIM hisse senetleri için getiri potansiyeli öngörümüz “Endeksin

Üzerinde Getiri”dir.

2

BİZİM

Riskler

1.

2.

3.

4.

İç talepte yaşanacak daralma ve şirketin uyguladığı CARE (Müşteri Çekme-Elde Tutma) sisteminin etkinliğinin

azalması şirketin satışları üzerinde aşağı yönlü riskler oluşturabilir.

İndirimli mağazaların yaygınlaşması ve kendi özel markalı ürünlerini satışa çıkarması, franchise sistemine dahil

marketlerin fiyat avantajını yitirmesine neden olarak kanal bazlı satış stratejisi kapsamında satışların düşmesine

neden olabilir.

Franchise sisteminin organik büyüme ve karlılıklarının artırılamaması şirket karı üzerinde olumsuz etki yaratabilir.

Şirketin karlı kanal ve ürün stratejisi kapsamında ana ürün grubunda satışlarını artıramaması ve sigara satışlarının

yüksek seviyelerde seyretmesi karlılık üzerinde olumsuz etki oluşturabilir.

3

BİZİM

4

BİZİM

5

BİZİM

6

BİZİM

Bizim Menkul Değerler A.Ş

Araştırma Bölümü

Email : [email protected]

Telefon : 0216-547-13-00

Önemli Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı

hizmeti, yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Burada

yer alan yorum ve tavsiyeler ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize uygun

olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun

sonuçlar doğurmayabilir.

Burada yer alan bilgiler Bizim Menkul Değerler A.Ş. (BMD) tarafından okuyucuyu bilgilendirme amacı ile BMD’nin

güvenilir olduğunu düşündüğü yayımlanmış bilgilerden ve veri kaynaklarından derlenerek hazırlanmıştır. Kullanılan

bilgilerin hatasızlığı ve/veya eksiksizliği konusunda BMD hiçbir şekilde sorumlu tutulamaz. BMD Araştırma raporları

şirket içi ve dışı dağıtım kanalları aracılığıyla tüm BMD müşterilerine eşzamanlı olarak dağıtılmaktadır. Ayrıca, Burada

yer alan tahmin, yorum ve tavsiyeler dokümanın yayınlandığı tarih itibariyle geçerlidir. BMD Araştırma Bölümü daha

önce hazırladığı ya da daha sonra hazırlayacağı raporlarda bu raporda sunulan görüş ve tavsiyelerden farklı ya da bu

raporda sunulan görüş ve tavsiyelerle çelişen başka raporlar yayınlayabilir. Çelişen fikir ve tavsiyeler bu raporu

hazırlayan kişilerden farklı zaman dilimlerine işaret ediyor, farklı analiz yöntemlerini içeriyor ya da farklı varsayımlarda

bulunuyor olabilir. Böyle durumlarda, BMD’nin bu raporlardaki tavsiye ve görüşlerle çelişen diğer BMD Araştırma

Bölümü raporlarını okuyucunun dikkatine sunma zorunluluğu yoktur. BMD ve ilişkili olduğu firmalar bu raporda adı

geçen pay senetlerinde pozisyon sahibi olabilir ve/veya raporun yayınlanma tarihinden sonra işlem yapabilir. Ayrıca

yatırımcılar bu raporda adı geçen şirketlerle BMD ve/veya diğer ilişkili firmalarının iş ilişkisi içerisinde olabileceğini kabul

ederler.

Bu çalışma kesinlikle tekrar çıkarılmak, çoğaltılmak, kopyalanmak ve/veya okuyucudan başkasına dağıtılmak üzere

hazırlanmamıştır ve BMD Araştırma Bölümü’nün izni olmadan kopyalanamaz ve çoğaltılıp dağıtılamaz. Okuyucuların bu

raporun içeriğini oluşturan yatırım tavsiyeleri, tahmin ve hedef fiyat değerlemeleri de dahil olmak üzere tüm yorum ve

çıkarımların, BMD Araştırma Bölümü‘nün izni olmadan başkalarıyla paylaşmamaları gerekmektedir. BMD bu araştırma

raporunu yayınlamaya, müşterilerine ve gerekli yatırım profesyonellerine dağıtmaya yetkilidir. BMD Araştırma Bölümü

gerekli olduğunu düşündüğünde düzenli olarak yatırım tavsiyelerini güncellemekte ve temel analize dayalı araştırma

raporları hazırlamaktadır. Bununla birlikte, bu çalışma herhangi bir hisse senedinin veya finansal yatırım

enstrümanlarının alımı ya da satımı için BMD ve/veya BMD tarafından direk veya dolaylı olarak kontrol edilen herhangi

bir şirket tarafından gönderilmiş bir teklif ya da öneri oluşturmamaktadır. Herhangi bir alım-satım ya da herhangi bir

enstrümanın halka arzına talepte bulunma kararı bu çalışmaya değil, arz edilen yatırım aracı ile ilgili kamuya

duyurulmuş ve yayınlanmış izahname ve sirkülere dayanmalıdır. BMD ya da herhangi bir BMD çalışanı bu raporun

içeriğindeki görüş ve tavsiyelere uyulması sebebiyle doğabilecek doğrudan ya da dolaylı herhangi bir zarar ya da kayıpla

ilgili olarak sorumlu tutulamaz.

7