Banka Rezerv Tutma Eğilimleri ve Sistemin Günlük Fonlama

advertisement

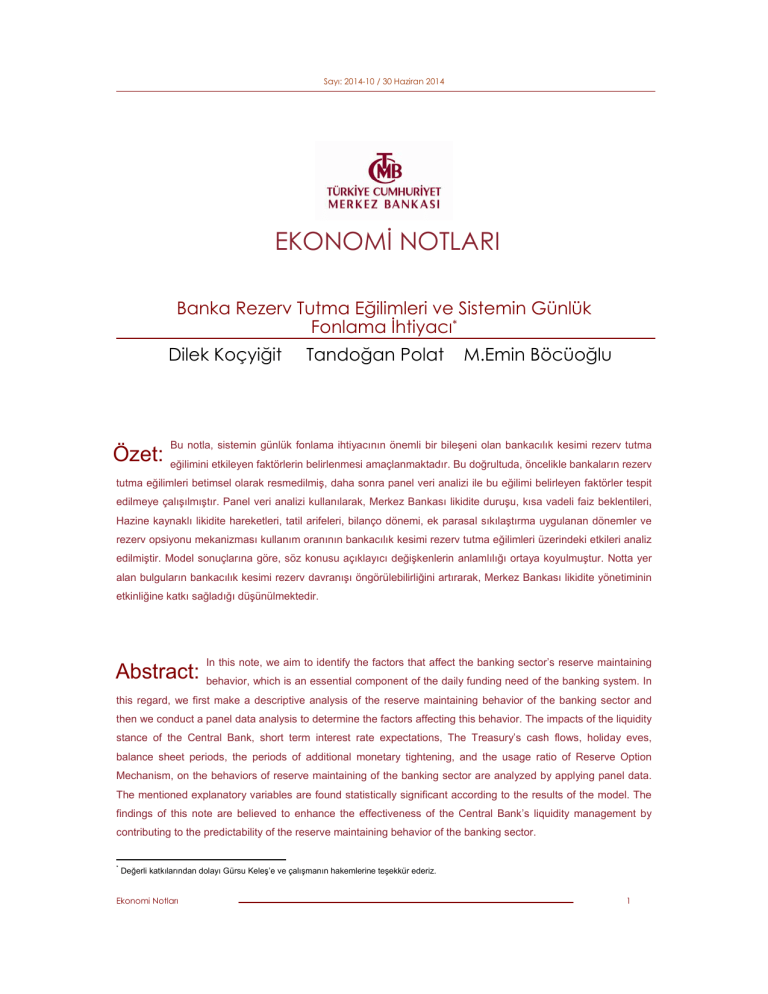

Sayı: 2014-10 / 30 Haziran 2014 EKONOMİ NOTLARI Banka Rezerv Tutma Eğilimleri ve Sistemin Günlük Fonlama İhtiyacı* Dilek Koçyiğit Özet: Tandoğan Polat M.Emin Böcüoğlu Bu notla, sistemin günlük fonlama ihtiyacının önemli bir bileşeni olan bankacılık kesimi rezerv tutma eğilimini etkileyen faktörlerin belirlenmesi amaçlanmaktadır. Bu doğrultuda, öncelikle bankaların rezerv tutma eğilimleri betimsel olarak resmedilmiş, daha sonra panel veri analizi ile bu eğilimi belirleyen faktörler tespit edilmeye çalışılmıştır. Panel veri analizi kullanılarak, Merkez Bankası likidite duruşu, kısa vadeli faiz beklentileri, Hazine kaynaklı likidite hareketleri, tatil arifeleri, bilanço dönemi, ek parasal sıkılaştırma uygulanan dönemler ve rezerv opsiyonu mekanizması kullanım oranının bankacılık kesimi rezerv tutma eğilimleri üzerindeki etkileri analiz edilmiştir. Model sonuçlarına göre, söz konusu açıklayıcı değişkenlerin anlamlılığı ortaya koyulmuştur. Notta yer alan bulguların bankacılık kesimi rezerv davranışı öngörülebilirliğini artırarak, Merkez Bankası likidite yönetiminin etkinliğine katkı sağladığı düşünülmektedir. Abstract: In this note, we aim to identify the factors that affect the banking sector’s reserve maintaining behavior, which is an essential component of the daily funding need of the banking system. In this regard, we first make a descriptive analysis of the reserve maintaining behavior of the banking sector and then we conduct a panel data analysis to determine the factors affecting this behavior. The impacts of the liquidity stance of the Central Bank, short term interest rate expectations, The Treasury’s cash flows, holiday eves, balance sheet periods, the periods of additional monetary tightening, and the usage ratio of Reserve Option Mechanism, on the behaviors of reserve maintaining of the banking sector are analyzed by applying panel data. The mentioned explanatory variables are found statistically significant according to the results of the model. The findings of this note are believed to enhance the effectiveness of the Central Bank’s liquidity management by contributing to the predictability of the reserve maintaining behavior of the banking sector. * Değerli katkılarından dolayı Gürsu Keleş’e ve çalışmanın hakemlerine teşekkür ederiz. Ekonomi Notları 1 Sayı: 2014-10 / 30 Haziran 2014 Giriş Temel amacı fiyat istikrarı olan Türkiye Cumhuriyet Merkez Bankası (Merkez Bankası), yaşanan küresel finansal krizle birlikte finansal istikrarın da sağlanmasına yönelik 2010 yılının sonlarından 1 itibaren yeni bir politika yaklaşımı tasarlamış ve uygulamaya başlamıştır. Asimetrik faiz koridoru ve likidite yönetimi tasarlanan bu yeni yapının önemli bileşenlerindendir. Geleneksel merkez bankacılığı uygulamalarında faiz koridoru uygulaması yeni bir kavram olmamakla birlikte, oluşturulan asimetrik faiz koridoru ve günlük likidite yönetim stratejileri ile para piyasası gecelik faiz oranlarının koridor içerisinde para politikası amaçlarına uygun seviye ve oynaklıkta oluşturulması oldukça yeni kavramlardır. Bu çerçevede, Merkez Bankası aktif likidite yönetimi stratejisi uygulayarak, para piyasası gecelik faiz oranlarını koridor içerisinde istenilen bölgede, sağlanan günlük fonlamanın tutar ve kompozisyonu değiştirerek oluşturabilmektedir. Örneğin, 2013 yılının Kasım ayı Para Politikası Kurulu (PPK) kararından 2014 yılının Ocak ayı ara PPK kararına kadar olan dönemde, Merkez Bankası aktif likidite yönetimi ile ikincil piyasa faiz oranlarının koridorun üst bandına yakın düzeylerde oluşmasını temin etmiştir. Merkez Bankası piyasaya sağlayacağı fonlama tutarına, sistemin günlük fonlama ihtiyacına (SGFİ) göre karar vermektedir. SGFİ’nin doğru bir şekilde tahmin edilmesi, likidite yönetiminin etkinliğini artırmaktadır. Bankaların tuttukları zorunlu karşılıklar, merkez bankaları tarafından yapılan likidite tahminlerinde önemli bir yer tutmakta ve bu kalemde oluşabilecek hatalar düzenlenen likidite operasyonlarının da etkinliğini olumsuz etkileyerek para piyasası faiz oranlarında istenmeyen dalgalanmalara yol açabilmektedir. 2 Bu notla, bankacılık kesimi rezerv tutma eğilimlerinin hangi faktörlerden etkilendiğinin belirlenmesi ve SGFİ’nin öngörülebilirliğinin artırılması yoluyla Merkez Bankası likidite yönetiminin etkinliğine katkı sağlanması amaçlanmaktadır. 3 1. Sistemin Günlük Fonlama İhtiyacı ve Günlük Likidite Yönetimi Merkez bankası likiditesi, merkez bankasının kendi bilançosu aracılığıyla yarattığı merkez bankası parasıdır. Bu tanım çerçevesinde likidite gereksinimi, bankacılık sisteminin merkez bankası parasına olan ihtiyacını; likidite fazlası ise bankacılık sisteminde mevcut olan fazla merkez bankası parasını ifade etmektedir. Merkez bankaları için likidite yönetimi, para politikasının amaçları doğrultusunda bankacılık sistemi likiditesinin yönetilmesinde kullanılan araçlar ve uygulanan kurallar bütününü ifade etmektedir. 4 1 Yeni politika çerçevesine ilişkin çalışmalar için bakınız, Başçı ve Kara (2011), Alper, Kara ve Yörükoğlu (2013), Aysan, Fendoğlu ve Kılınç (2014). 2 Detaylar için bakınız Talaslı (2012). 3 Bu notta, zorunlu karşılıklar ve rezerv kelimeleri aynı anlamı ifade etmektedir. 4 Detaylar için bakınız Bindseil (2000). Ekonomi Notları 2 Sayı: 2014-10 / 30 Haziran 2014 Merkez Bankası, likidite yönetimi kapsamında, günlük fonlama tutarına SGFİ’ye göre karar vermektedir. Destekleyici likidite politikası uygulanan dönemlerde, SGFİ’nin üzerinde fonlama olası iken sıkılaştırıcı likidite politikası uygulanan dönemlerde ise SGFİ’nin bir kısmı haftalık miktar repo ihalesi ile sağlanırken bir kısmı hazır imkanlar ile fonlanabilmektedir (Grafik 1.a). Merkez Bankası’nca sağlanacak fonlamanın kompozisyonu ikincil piyasa faiz oranlarının ne ölçüde sıkılaştırılmak istendiği ile yakından ilişkilidir. Bu bağlamda, SGFİ’nin tahmini, likidite yönetiminin etkinliği açısından son derece önemlidir. SGFİ’nin öncelikle sistemin fonlama ihtiyacından (SFİ) farklı olduğunu vurgulamak gerekir. SFİ göstergesi olarak Net APİ değeri kullanılmakta iken SGFİ, hesaplanan gün itibarıyla sistemin ihtiyaç duyduğu günlük fonlama gereksinimini ifade etmektedir. 5 Merkez Bankası Operasyonları, Hazine Hesap Hareketleri, Para Tabanı SGFİ’yi oluşturan ana kalemlerdir. Merkez Bankası Operasyonları (∆MBNet): Merkez Bankası’nın piyasaya sağladığı/sterilize ettiği vadesi gelmiş tüm Türk lirası (TL) fonlama/sterilizasyon tutarı, doğrudan alım ihaleleri ile piyasaya verilen tutar, döviz alım/satım tutarı ve reeskont kredi tutarının netleştirilmesiyle hesaplanmaktadır. Hesaplanan gün sabahı itibarıyla, reeskont kredileri dışında Merkez Bankası operasyonlarının piyasaya net etkisi tam olarak bilinmektedir. Hazine Hesap Hareketleri (∆HazNet): Türkiye Cumhuriyeti Hazine’si hesap hareketlerinden kaynaklanan bankacılık sistemine giriş/çıkış olarak yansıyan kalemlerin netleştirilmesiyle hesaplanmaktadır. Öngörülen ile kesinleşen Hazine hesap hareketleri arasında ciddi farklılaşma gözlenmemektedir. 6 Para Tabanı (∆PTNet): Emisyon ve bankacılık kesimi rezerv seviyesindeki günlük beklenen değişimlerin netleştirilmesiyle hesaplanmaktadır. SGFİ’nin son kalemi olan Para Tabanı değişimi ise rezerv kaleminden kaynaklı en çok sapmanın görülebileceği bileşendir. SGFİ=∆MBNet+ ∆HazNet + ∆PTNet olarak ifade edilebilir. 5 Detaylar için bakınız Güler ve diğerleri (2014). t gününe ait SGFİ tahmininde esas alınan Hazine hesap hareketlerinin büyük bir kısmı bir gün öncesinde netleşmekte ve Hazine Müsteşarlığı’nca Merkez Bankası’na günlük olarak raporlanmaktadır. Diğer taraftan Hazine Müsteşarlığı tarafından iki haftalık hesap hareketleri projeksiyonu da günlük olarak Merkez Bankası’na bildirilmektedir. 6 Ekonomi Notları 3 Sayı: 2014-10 / 30 Haziran 2014 Grafik 1: Fonlama Kompozisyonu ve Tesis Edilmesi Gereken TL ZK a-) Fonlama Kompozisyonu* b-) Tesis Edilmesi Gereken TL ZK (milyar TL) Milyar TL 80 BPP'de Çekilen MFO BIST'ta Çekilen İFO 2 1 Haftalık Repo(İFO-1) Aylık Repo (Geleneksel) 3 Aylık Repo Net APİ 80 75 70 65 60 55 50 45 40 35 30 25 20 15 10 5 0 -5 70 60 50 ROM İmkanı ile Tesis Edilen TL ZK 40 30 TL ile Tesis Edilen TL ZK 20 10 03.14 12.13 09.13 06.13 03.13 12.12 09.12 06.12 03.12 12.11 09.11 06.11 03.11 12.10 09.10 06.10 03.10 12.09 05.14 01.14 03.14 11.13 09.13 07.13 05.13 01.13 03.13 11.12 09.12 07.12 05.12 01.12 03.12 11.11 09.11 07.11 05.11 01.11 03.11 11.10 09.10 07.10 ‐ Kaynak: TCMB *BPP: Bankalararası Para Piyasası; MFO: Marjinal Fonlama Oranı (Merkez Bankası Borç Verme Faiz Oranı); BIST: Borsa İstanbul; İFO: İstikrarlı Fonlama Oranı; İFO 1: Miktar Repo İhalesi Faiz Oranı; İFO 2: Piyasa Yapıcı Repo İmkanı Faiz Oranı; APİ: Açık Piyasa İşlemleri 2. Türkiye’de TL Zorunlu Karşılık Uygulamaları Bankalar, TL zorunluğu karşılığa tabi yükümlülüklerinin belirli bir oranını Merkez Bankası’nda tutmak zorundadırlar, bu oran ise yükümlülüğün vadesine göre farklılaşmaktadır. TL zorunlu karşılığa tabi yükümlülükler iki haftada bir Cuma günleri itibarıyla hesaplanmakta ve TL zorunlu karşılıklar iki haftalık (14 günlük) ortalama olarak tutulmaktadır. 7 Uluslararası uygulamalarda, zorunlu karşılıkların ortalama (haftalık, iki haftalık ya da aylık) olarak tutulmasına izin veren yapıların bankacılık kesimi tarafından daha tercih edilir olduğu ve bu yapının kısa vadeli faiz oranlarında oynaklığın azalmasına yardımcı olduğu görülmektedir. 8 Bankalar, tutulması gereken zorunlu karşılıkların yüzde beşini aşmamak koşuluyla eksik tutulan TL karşılıkları bir sonraki dönemde tutabilme (negatif rezerv taşıma), fazla tutulan TL tutarlar bir sonraki dönemde eksik tutulan karşılıklara sayılma (pozitif rezerv taşıma) imkanına sahiptir. Bu imkanla bankacılık sektörüne, likidite yönetimlerinde esneklik sağlanması amaçlanmaktadır. Merkez Bankası, zorunlu karşılıkları 2010 yılının sonlarından itibaren makro ihtiyati para politikası aracı olarak kullanmakta olup bu saikle zorunlu karşılık uygulamasında değişikliklere gitmiştir. Bu değişikliklerden biri de rezerv opsiyonu mekanizmasıdır (ROM). ROM, bankaların TL zorunlu karşılıklarının belirli bir yüzdesini ABD doları, euro veya altın olarak tutmalarına imkan sağlayan bir 7 Zorunlu karşılık uygulama talimatının Zorunlu Karşılıkların Tesis Edilmesi başlıklı 5. bölümde “Türk lirası yükümlülükler için Türk lirası cinsinden, Merkez Bankası nezdinde açılan hesaplarda Tebliğ’in 6’ncı maddesinde öngörülen oranlarda nakden ve ortalama olarak zorunlu karşılık tesis edilir” düzenlemesi gereği TL zorunlu karşılıkların tamamı ortalama olarak tutulmaktadır. Uygulama talimatı gereği sadece yabancı para zorunlu karşılıklar bloke olarak tutulabilmektedir. 8 Detaylar için bakınız Koçyiğit (2009). Ekonomi Notları 4 Sayı: 2014-10 / 30 Haziran 2014 uygulamadır. İnşa süreci tamamlanan ROM uygulamasına göre, bankalar TL zorunlu karşılıkların yüzde 60’ını yabancı para cinsinden, yüzde 30’unu ise standart altın cinsinden tutabilmektedir. Böylece bankacılık kesimi, ROM imkanının kullanım oranına bağlı olarak zorunlu karşılıklarının yaklaşık yüzde 10 kadarını TL olarak tutmaktadırlar (Grafik 1.b). 3. Bankacılık Kesimi Rezerv Tutma Eğilimleri Bankacılık kesimi, yasal zorunlulukların dışında gün içi nakit akım gereksinimi nedeniyle de Merkez Bankası’nda rezerv bulundurmaktadır. SGFİ, bankacılık kesiminin rezerv hesaplarında tutmak istedikleri rakama bağlı olarak değişebilmektedir. Diğer taraftan, bankacılık kesiminin rezerv hesaplarında günlük olarak tuttuğu rakam Merkez Bankası stok fonlamasının da bir fonksiyonudur. Dolayısıyla rezerv büyüklüğü, Merkez Bankası’nın fonlama büyüklüğünden doğrudan etkilenen ancak gün içi nakit akımları nedeniyle belirli bir seviyenin altına düşmeyen ve rezerv dönemi boyunca değişen bir büyüklüktür. Çalışmanın bu bölümünde, on dört günlük tesis dönemi boyunca bankacılık kesiminin rezerv tutma eğilimlerinin ne şekilde değiştiği ve tesis dönem ortalamalarının ne gibi faktörlerden etkilendiği tanımsal olarak resmedilecek ve değerlendirilecektir. Bu amaçla, yeni para politikası uygulamasının hayata geçtiği Eylül 2010 sonrası, 94 rezerv dönemi incelenmiştir. Tesis döneminin her bir günü için 94 dönem ortalaması alındığında, rezerv günlerine bağlı olarak farklı rezerv tutma eğilimleri olduğu görülmektedir (Grafik 2.a-2.b). Tesis döneminin ilk ve ikinci haftasında belirgin eğilim farklılığı gözlenmektedir. Grafik 2: Tesis Dönemi Günleri İtibarıyla Bankaların Serbest Rasyosu9 a-) Tesis Dönemi Günleri b-) Haftanın İş Günleri 1.050 1,10 1,08 1,05 1,03 1,03 1,04 1,05 1.038 1.033 1,03 1,02 1,02 1,01 1,00 1.025 1.023 1.019 1.015 1.013 1,00 0,98 1,00 1.006 0,99 1.000 0,95 0,93 0.988 0,90 1 4 5 6 7 8 Tesis Günü 11 12 13 14 0.975 Pazartesi Salı Çarşamba Perşembe Cuma Kaynak: TCMB 9 Bankaların serbest tutma eğilimi, bankacılık kesiminin t günü itibarıyla serbest hesaplarında tuttukları rezerv miktarının ilgili tesis döneminde tutulması gereken ortalama rezerv miktarına olan oranını ifade etmektedir. Örneğin 1.02 rezerv oranı ortalama tutulması gereken rezervlerin yüzde 2 daha fazla oranda tutulduğunu ifade etmektedir. Ekonomi Notları 5 Sayı: 2014-10 / 30 Haziran 2014 3.1. Pozitif/Negatif Rezerv Aktarımı ve Rezerv Tutma Eğilimi İncelenen 94 dönem, bankacılık kesiminin bir sonraki döneme negatif/pozitif rezerv taşıması durumu rezerv tutma eğilimlerinde bir değişikliğe neden olup olmadığının tespiti amacıyla ayrıştırıldığında, bankacılık kesiminin dönem başında negatif rezerv taşıma niyeti olduğunda özellikle tesis döneminin sekizinci gününden itibaren ortalamanın oldukça altında rezerv tutma eğilimine sahip olduğu görülmektedir (Grafik 3.a-3.b). Örneklemin % 78’sinde pozitif, % 22’sinde ise negatif rezerv taşındığı görülmektedir. Grafik 3: Dönem Sonu Ortalama Rezerve Göre Rezerv Tutma Eğilimleri a-) Dönem Sonunda Ortalamanın Altında Bitirilen Tesis Dönemi (21 Dönem) Dönemi (73 Dönem) 1,15 1,15 1,10 1,10 1,05 b-) Dönem Sonunda Ortalamanın Üzerinde Bitirilen Tesis 1,03 1,04 1,04 1,05 1,01 1,00 1,00 0,99 1,03 1,05 1,05 1,04 1,05 1,02 1,01 1,00 1,01 1,00 0,96 0,99 0,95 0,97 0,96 1,02 1,00 0,95 0,95 0,90 0,90 0,85 0,85 1 4 5 6 7 8 Tesis Günü 11 12 13 14 1 4 5 6 7 8 11 12 13 14 Tesis Günü Kaynak: TCMB 3.2. Merkez Bankası Likidite Duruşu ve Rezerv Tutma Eğilimi Merkez Bankası’nın likidite politikası duruşunu göstermek amacıyla Keleş ve diğerleri (2013) tarafından hesaplanan likidite politikası duruşu endeksi kullanılmıştır. Bu endeks, Merkez Bankası’nın likidite ihtiyacı kadar fonlama yaptığı dönemlerde 1 değerini almakta, likidite politikası ile sıkılaştırma amaçlandığında 1’in altına düşmekte ve son olarak destekleyici likidite politikaları uygulandığında 1’i aşmaktadır. Merkez Bankası’nın 2010 yılı sonrası likidite duruşunun etkisi, bankaların ilk ve ikinci rezerv haftası davranışları üzerinde özellikle sıkılaştırıcı likidite yönetimi uygulandığı dönemlerde daha belirleyici olmaktadır (Grafik 4.a-4.b.). Bankacılık kesimi, sıkılaştırıcı likidite yönetimi uygulanan dönemlerde tesis döneminin ilk haftası ortalamanın oldukça üzerinde rezerv tutma eğilimine sahip olmasının faiz riski alınmak istenmemesinden kaynaklandığı düşünülmektedir. Benzer şekilde, son hafta ise Merkez Bankası’nın sıkılaştırıcı politikasının devamına ilişkin belirsizlikten dolayı rezerv seviyesini ortalamanın altına getirmemeyi tercih etmektedirler. Ancak, destekleyici likidite politikasının uygulandığı 2010 yılı boyunca, likidite riski taşımayan bankacılık kesiminin rezerv döneminin son haftasında örneklem ortalamasının (1.01) oldukça altındaki seviyelerde rezerv tutma eğilimine sahip Ekonomi Notları 6 Sayı: 2014-10 / 30 Haziran 2014 olduğu görülmektedir (Grafik 4). Benzer analizi, rezerv dönemi ortalaması için yaptığımızda, bankacılık kesimi rezerv tutma eğiliminin özellikle ek parasal sıkılaştırma (EPS) uygulamaya başlandığı dönem sonrasında, likidite duruşu endeksi ile paralel hareket ettiği görülmektedir. Bu sonuç, EPS uygulamalarının bankaları rezerv tutma konusunda daha ihtiyatlı davranmaya sevk ettiği yönünde değerlendirilebilir. Grafik 4: Likidite Politikası Duruşu ve Rezerv Tutma Eğilimleri b-) Tesis Döneminin İkinci Haftası 1,80 1,10 Likidite Miktar Endeksi (Sağ Eksen) 1,05 1,80 1,60 1,05 1,20 1,00 1,00 0,98 0,80 0,98 0,95 0,40 04.14 01.14 10.13 07.13 04.13 01.13 10.12 07.12 04.12 01.12 10.11 0,90 07.11 0,93 0,00 04.11 0,20 0,90 01.11 1,04 1,05 1,05 04.14 01.14 Sıkı Para Politikası Duruşu 1,04 1,03 1,04 1,02 1,03 1,02 0,99 1,05 1,01 1,01 0,98 0,98 0,99 1,03 1,00 0,97 0,95 0,93 10.10 1,06 1,03 1,00 0,60 Gevşek Para Politikası Duruşu 1,10 1,08 1,40 1,03 07.10 10.13 ‐0,60 07.13 0,80 04.13 ‐0,20 01.13 0,20 0,85 d-) Tesis Dönemi Tüm Günler Tesis Günleri Ort. ZK Rasyo (4 Dönem Ortalaması) 2,00 1,08 0,60 0,90 07.10 c-) Tesis Dönemi Günleri Ortalama 1,10 1,00 0,95 04.14 01.14 10.13 07.13 04.13 01.13 10.12 07.12 04.12 01.12 10.11 ‐0,20 07.11 0,85 04.11 0,20 01.11 0,90 10.10 0,60 07.10 0,95 1,40 1,00 10.12 1,00 1,80 1,05 07.12 1,00 2,20 Likidite Miktar Endeksi (Sağ Eksen) 04.12 1,40 2,60 İkinci Beş İş Günü Ortalama Rasyo (4 Dönem Ortalaması) 01.12 1,05 1,15 10.11 1,10 1,20 2,20 07.11 Likidite Miktar Endeksi (Sağ Eksen) 04.11 İlk Beş İş Günü Ortalama Rasyo (4 Dönem Ortalaması) 1,15 2,60 01.11 1,20 10.10 a-) Tesis Döneminin İlk Haftası 1 4 5 6 7 8 11 12 13 14 Tesis Günü Kaynak: TCMB 3.3. Politika Faiz Beklentileri ve Rezerv Tutma Eğilimi Diğer yandan, piyasada Merkez Bankası politika faiz oranında artırım beklentisi olduğu dönemlerde, bankacılık kesimi, artan faiz oranlarının rezerv tutma maliyetinde yukarı yönlü yapacağı baskıyı hafifletmek amacıyla, daha yüksek oranlarda rezerv tutmaktadır. Benzer etki faiz indirim beklentisi olduğu dönemlerde de görülmekle birlikte nispi olarak daha düşüktür. Merkez Bankası’nın 2011 yıl sonundan itibaren zaman zaman ilan ettiği EPS günlerinin rezerv davranışları üzerindeki etkisi incelendiğinde ise, özellikle Ağustos 2013’ten itibaren günleri önceden ilan edilmeye başlanan EPS’lerin rezerv tutma eğilimini ciddi oranda değiştirdiği görülmektedir. EPS günlerinde Merkez Bankası miktar repo ihalesi açmamakta ve piyasa yapıcı repo imkanını kullandırmamaktadır. Bu Ekonomi Notları 7 Sayı: 2014-10 / 30 Haziran 2014 durumda, bankacılık kesimi ihtiyaç duyduğu tüm fonlamayı koridorun üst bandından sağlamaktadır. Maliyet dezavantajından dolayı, EPS günlerinde asgari düzeyde borçlanmayı tercih eden bankacılık kesimi, rezervlerini de ödeme sistemlerinde aksaklığa yol açmayacak düzeylere kadar düşürmektedir (Grafik 5-b). Grafik 5: Faiz Beklentisi - EPS Uygulamaları ve Rezerv Tutma Eğilimleri a-) Kısa Vadeli Piyasa Faizi ve TCMB Fonlama Maliyeti Farkı* b-) EPS Günleri ve Rezerv Tutma Eğilimleri 1,10 1,40 1,08 1,05 1,05 1,20 1,05 1,03 1,02 1,03 1,00 1,06 1,03 1,03 1,04 1,03 1,04 1,01 1,01 1,02 0,99 1,01 1,00 0,98 0,98 0,95 1,01 1,03 0,98 1,05 0,94 0,80 0,85 0,92 0,83 0,91 0,40 Kısa Vadeli Piyasa Faizi<TCMB Fonlama Maliyeti 7 3 4 3 4 2 1 1 5 0,89 0,86 15 0,58 9 1 0,90 0,87 0,80 6 5 10 7 4 1 5 1 0,20 1 4 5 6 7 8 11 12 13 14 25 20 0,95 0,93 30 0,98 0,60 Kısa Vadeli Piyasa Faizi>TCMB Fonlama Maliyeti 0,93 1,06 1,00 1,00 0,99 0,98 1,02 Süpriz EPS Sayısı Duyurulan EPS Sayısı Ort. Serbest Rasyosu‐Sürpriz EPS Ort. Serbest Rasyosu‐Duyurulan EPS 0 1 4 5 Tesis Günü 6 7 8 11 12 13 14 Tesis Günü Kaynak: TCMB *Kısa vadeli piyasa faizi olarak bir ay vadeli kur kontratlarının ima ettiği faiz oranı esas alınmıştır. 3.4. Hazine Net Etkisi ve Rezerv Tutma Eğilimi Hazine Net Etki kalemi bir yandan SGFİ’nin büyüklüğünü belirlerken diğer taraftan rezervi etkilemektedir. Bu kalemden kaynaklı piyasaya/piyasadan çıkan/dönen likiditenin rezerv üzerindeki etkisi farklılık göstermektedir. Özellikle maaş ödemesinden kaynaklı pozitif net etki rezerv seviyesinde belirgin bir artışa neden olmaktadır. Diğer taraftan net etkinin rezervin son günlerinde negatif olması durumunda, rezerv seviyesi kayda değer bir şekilde gerilemektedir (Grafik 6). Grafik 6: Hazine Net Likidite Etkisi ve Rezerv Tutma Eğilimleri a-) Hazine Net Etki b-) Hazine Net Etki Alt Kalemler* Hazine Negatif Etki Gözlem Sayısı Hazine Pozitif Etki Gözlem Sayısı Ort. Serbest Rasyosu‐Hazine (‐) Ort. Serbest Rasyosu‐Hazine (+) 1,30 1,20 1,10 1,07 1,10 1,06 1,11 1,10 1,08 1,01 1,01 1,00 1,01 0,90 0,80 0,70 0,98 1,00 1,01 1,00 20 11 5 1 10 5 8 1412 1,30 80 1,20 70 1,10 1,05 60 50 0,97 0,97 0,90 18 1,05 90 17 0,91 6 1 30 28 19 13 17 5 0,94 40 3 20 10 3 0,60 Hazine Net (+) Etki 1,06 1,04 1,06 250 1,09 200 1,00 0,96 0,90 0,80 0,70 300 Hazine Net (‐) Etki 0,97 150 100 100 58 25 16 9 50 8 0,60 0 0 1 4 5 6 7 8 Tesis Günü 11 12 13 14 Kaynak: TCMB *Bar grafikleri üzerindeki veri etiketleri gözlem sayısını ifade etmektedir. Ekonomi Notları 8 Sayı: 2014-10 / 30 Haziran 2014 3.5. Bilanço/Tatil Dönemi Etkisi ve Rezerv Tutma Eğilimi Bankacılık kesimi açısından önemli bir gösterge olan bilanço büyüklüğü, çeyreklik dönemler itibarıyla rezerv büyüklüklerini de etkilemektedir. Her çeyreğin son iş günü bankaların yüksek oranlarda rezerv tuttukları gözlenmektedir. Özellikle ilk çeyrek bilanço dönemine rastlayan tesis günlerinde bu etki diğer dönemlere göre daha büyüktür. Buna ek olarak, bir tesis döneminde dini ya da resmi bir tatil bulunmasının rezerv davranışlarına etkisi tatilin süresine göre değişmekle birlikte genel olarak yüksek oranda rezerv tutulmasına neden olmaktadır. Zira, tatil öncesi son iş günü tutulan rezerv büyüklüğü tatil süresince ortalama hesabına esas alınmaktadır (Grafik 7). Grafik 7: Bilanço Günü-Tatil Arifesi ve Rezerv Tutma Eğilimleri a-) Bilanço Dönemleri b-) Tatil Arifesi 1.20 1.15 20 1.13 16 1.11 1.10 1.09 14 50 1,03 45 1,03 40 35 1,00 30 12 1.05 10 1.04 1.00 0.95 1,04 1,05 18 0,98 8 5 Dönem 4 Dönem 4 Dönem 4 Dönem 0.90 6 4 0 31 Mart 30 Haziran 30 Eylül 31 Aralık 20 0,95 0,93 2 0.85 25 0,98 13 Dönem 15 10 4 Dönem 4 Dönem Kurban Bayramı Ramazan Bayramı 5 0,90 0 Resmi Tatil Kaynak: TCMB 4. Panel Veri Analizi Bir önceki bölümde tanımlayıcı analizi sunulan veriler, çalışmanın bu kısmında panel veri analizi kullanılarak Merkez Bankası’nın likidite duruşu, kısa vadeli faiz beklentileri, Hazine kaynaklı likidite hareketleri ile tatil arifesi, bilanço dönemi ve EPS uygulanan dönemlerin bankaların ZK tesis dönemlerinde rezerv tutma eğilimleri üzerindeki etkileri incelenmektedir. Diğer taraftan ROM imkanının devreye girmesi ile birlikte rezerv tutma eğilimindeki değişimin irdelenmesi amacıyla ROM kullanım oranı (TL ZK yerine tutulan toplam yabancı para ve altın varlıkların toplam TL ZK yükümlülüğüne oranı) panel çalışmasına dahil edilmiştir. Panel veri analizinde Eylül 2010-Nisan 2014 tarih aralığında yer alan toplam 94 ZK tesis dönemi örneklem dönemi olarak esas alınmıştır. Ampirik çalışmada tesis döneminin her bir tesis günü (işgünü) yatay kesit olarak kabul edilmiş ve zaman boyutu olarak tesis dönem sırası kullanılmıştır. Bankaların Merkez Bankası nezdinde tutmuş oldukları toplam serbest mevduat miktarının tesis döneminde tutulması gereken ortalama yükümlülüğe oranı (rezerv oranı) bağımlı değişken olarak analize dâhil edilmiştir. Ekonomi Notları 9 Sayı: 2014-10 / 30 Haziran 2014 Merkez Bankası’nın likidite duruşunun göstergesi olarak Keleş ve diğerlerinin (2013) geliştirdiği likidite duruşu endeksi, piyasanın kısa vadeli faiz beklentilerini yansıtması amacıyla 1 ay vadeli kur kontratlarının ima ettiği faiz oranı ile Merkez Bankası’nın fonlama maliyeti arasındaki getiri farkı açıklayıcı değişken olarak kullanılmıştır. Aynı zamanda Hazine ödemeleri kaynaklı likiditeyi azaltıcı vergi ve likiditeyi arttırıcı piyasaya ödeme kalemleri analize dâhil edilmiştir. Diğer taraftan bankaların rezerv tutma eğilimlerini etkilediği beklentisi ile frekansı düşük olan bilanço dönemleri, tatil arifesi günler ve Merkez Bankası’nın 29 Aralık 2011–27 Ocak 2014 döneminde farklı günlerde uyguladığı EPS günleri kukla açıklayıcı değişken olarak çalışmada dikkate alınmıştır. Bağımlı ve bağımsız değişkenlerin günlük değerleri kullanılarak aşağıdaki şekilde panel modeli tahmin edilmiştir: ZKrasyoit 1LikDurit 2 FaizBekit 3 ROMt 1 4 HazMaasit 5 HazVergiit n Dumit uit (1) Modelde ZKrasyoit Merkez Bankası nezdinde t tarihi itibarıyla bankacılık kesimince tutulan toplam rezerv seviyesinin ilgili tesis döneminde tutulması gereken ortalama rezerv yükümlülüğüne oranını (rezerv oranı), LikDurit likidite duruşu endeksinin seviyesini, ROM t 1 bankaların bir önceki tesis dönemi ROM kullanım oranını, FaizBek it piyasanın kısa vadeli faiz beklentilerini, HazVergiit - HazMaasit sırasıyla piyasanın gerçekleştirdiği vergi ve vergi dışı ödemeleri ile Hazine’nin piyasaya yaptığı ödemeleri yansıtmakta ve Dumit ise bilanço dönemleri, tatil arifesi ile EPS günlerini ayrı olarak gösteren kukla serilerini ifade etmektedir. Faiz riskini taşımak istemeyen bankacılık kesimi söz konusu riski minimize etmek için tesis döneminin ilk ve ikinci haftası farklı rezerv tutma eğilimlerine sahip olduğu çalışmanın ilk bölümünde grafiksel olarak gösterilmiştir. Bu bağlamda panel modeli tesis döneminin ilk ve ikinci haftası için ayrı olarak tahmin edilmiştir. Ayrıca iki farklı model oluşturularak ilk modelde Hazine kaynaklı net likidite etkisi, ikinci modelde ise Hazine alt kalemlerinin etkisi incelenmiştir. Panel modeline ilişkin tahmin sonuçları Tablo 1’de yer almaktadır. Merkez Bankası’nın likidite duruşunu yansıtan likidite duruşu endeksi her iki modelde de rezerv oranı üzerinde tesis döneminin ilk ve son haftası için sırasıyla negatif ve pozitif yönde istatistiksel olarak anlamlı bulunmuştur. Analizin örneklem döneminde Merkez Bankası’nın likidite duruşunda dalgalı bir seyir izlemesi bankalar açısından faiz belirsizliğine sebebiyet vermektedir. Tahmin sonuçlarına göre, Merkez Bankası’nın nispi olarak daha sıkı/destekleyici likidite yönetimi uyguladığı tesis dönemlerinin ilk haftalarında bankaların rezerv oranını artırma/azaltma eğiliminde olduğu anlaşılmaktadır. Tesis döneminin ikinci haftasında ise bunun tersi bir ilişki gözlendiği ve Merkez Bankası likidite duruşuyla rezerv oranı arasında aynı yönlü bir ilişkinin var olduğu tespit edilmiştir. Diğer taraftan, bankaların Merkez Bankası politika faiz oranına yönelik beklentilerini yansıtması amacıyla modele dâhil edilen 1 ay vadeli kur kontratlarını ima ettiği faiz oranı ile Merkez Bankası’nın fonlama maliyeti arasındaki getiri farkının, tesis döneminin ilk ve ikinci haftasında rezerv oranını Ekonomi Notları 10 Sayı: 2014-10 / 30 Haziran 2014 istatistiksel olarak anlamlı ve pozitif yönde etkilediği gözlenmiştir. Bu sonuç, faiz artırım (indirim) beklentisinin bankacılık kesimini faiz kararı öncesinde maliyet azaltmak amacıyla daha yüksek oranlarda rezerv tutmaya (kullanmaya) yönelttiği şeklinde yorumlanabilir. Buna ek olarak, rezerv oranının faiz beklentisine olan hassasiyetinin nispi olarak tesis döneminin ikinci haftasında daha yüksek olduğu dikkat çekmektedir. 30.09.2011 tarihi ile başlayan tesis döneminde uygulanmaya başlayan ROM imkanının göstergesi olarak modele eklenen ROM kullanım oranı değişkeninin istatistiksel olarak anlamlı ve pozitif yönde rezerv oranını etkilediği anlaşılmaktadır. Bankacılık kesimi ödeme sistemlerinin sağlıklı işlemesini teminen rezerv hesap büyüklüğünün belirli bir düzeyin altına çekememektedir. ROM kullanım oranındaki artış aşağı yönlü esnekliği azalttığı ve günlük rezerv oranının nispi olarak artmasına sebebiyet verdiği düşünülmektedir. Tablo 1: Panel Veri Analizi Tahmin Sonuçları* (Eylül 2010 – Nisan 2014) Bankacılık Kesimi Rezerv Seviyesi/Ortalama TL Rezerv Yükümlülüğü Oranı Tesis Dönemi İlk Hafta Tesis Dönemi Son Hafta Tesis Dönemi İlk Hafta Tesis Dönemi Son Hafta **(1) **(2) **(3) **(4) Likidite Miktar Endeksi "-0.086** 0.109* "-0.086** 0.118* *(0.045) *(0.053) *(0.032) *(0.053) Piyasa Faizi-TCMB Ort.Fonlama Maliyeti 0.017*** 0.025*** 0.016*** 0.023*** "(0.003) "(0.005) "(0.003) "(0.005) 0.024 0.058* 0.017 0.055** "(0.015) "(0.022) "(0.003) "(0.005) 0.103*** 0.060 0.089*** 0.034 "(0.028) "(0.059) "(0.026) "(0.057) ROM Kullanım Oranı (t-1) Bilanço Dönemi (Kukla) Tatil Arifesi (Kukla) Sürpriz EPS Günleri Duyurulan EPS Günleri Hazine Kaynaklı Net Likidite (Milyar TL) 0.015 0.034** 0.011 0.029* "(0.024) "(0.011) "(0.026) "(0.014) "-0.041** "-0.107*** "-0.036* "-0.110*** "(0.016) "(0.015) "(0.019) "(0.016) "-0.187*** "-0.205*** "-0.185*** "-0.204*** "(0.020) "(0.034) "-0.007** "-0.009*** "(0.018) "(0.030) 0.009*** 0.016*** "(0.003) "(0.002) Vergi Ödemeleri (Milyar TL) Maaş Ödemeleri (Milyar TL) Sabit Terim Gözlem Sayısı R2 "(0.003) "(0.002) 0.013*** 0.022*** "(0.002) "(0.001) 1.098*** 0.884*** 1.097*** 0.867*** "(0.029) "(0.055) "(0.029) "(0.057) 522 350 522 350 0.192 0.316 0.189 0.303 *Sabit etkiler panel tahmin sonuçları sunulmuştur. Tesis dönemi günleri yatay kesit olarak kullanılmıştır. Im, Pesaran, Shin panel birim kök testi sonuçlarına göre model değişkenlerin seviyelerinde durağan olduğu ve birim köke sahip olmadıkları anlaşılmıştır. Bütün değişkenlerin günlük değerleri dikkate alınmıştır. Değişen varyansa göre uyarlanmış standart hatalar parantez içinde verilmiştir. *** p<0.01, ** p<0.05, * p<0,1. Yeni takvim haftası geçişi nedeniyle tesis döneminin ilk 6 iş günü ilk hafta, son 4 iş günü ikinci hafta olarak kabul edilmiştir. Ekonomi Notları 11 Sayı: 2014-10 / 30 Haziran 2014 Diğer taraftan, Grafik 7-panel (a) ve (b)’de gözlenen, bankacılık kesiminin bilanço dönemi ile tatil arifesinde rezerv oranını artırma eğiliminde oldukları model sonuçlarından da anlaşılmaktadır. Söz konusu bulgular, sırasıyla bilanço büyütme ve tatil arifesinde tutulan rezervin tatil günlerinde de ortalamaya dâhil edilmesi nedeniyle bankaların yüksek rezerv tutma eğiliminde olduğu şeklinde yorumlanabilir. Elde edilen bulgular, rezerv oranının EPS uygulanan dönemlere olan duyarlılığının negatif yönde ve yüksek seviyede olduğunu göstermektedir. Söz konusu EPS duyarlılığının önceden EPS yapılacağı duyurulan günlerde daha yüksek seviyede olduğu dikkat çekmektedir. Bu durumun duyurulan EPS günlerinde bankacılık kesiminin rezerv oranını ödeme sistemlerinin sağlıklı işlemesine imkan verecek düzeyde düşük seviyelere getirirken ve diğer günlerde daha yüksek oranlarda rezerv tutarak EPS kaynaklı maliyeti azaltma eğiliminde olmasından kaynaklandığı düşünülmektedir. Tablo 1’de yer alan tahmin sonuçlarından bankaların rezerv oranı üzerindeki Hazine kaynaklı net likidite etkisinin pozitif yönde ve istatistiksel olarak anlamlı olduğu anlaşılmaktadır. Model (3) ve (4) sonuçlarına göre, vergi tahsilâtları ile maaş ödemelerinin rezerv oranı üzerinde sırasıyla negatif ve pozitif yönde etkili olduğu görülmektedir. Tablo 1’de dikkat çeken bir diğer husus, rezerv oranının büyüklük olarak Hazine kaynaklı piyasaya yapılan ödemelerden vergi tahsilatlarına nazaran daha fazla etkilenmesidir. Çoğu açıklayıcı değişkende de gözlendiği gibi, tesis döneminin ikinci haftasına ait model katsayılarının ilk haftaya göre yüksek olması Hazine alt kalemleri için de geçerlidir. Ek olarak, tesis döneminin ilk ve ikinci haftasına ait istatistiksel olarak anlamlı sabit terimlerin seviyesi Grafik 2panel (a)’da gözlenen tarihsel eğilimler ile uyumludur. Bankaların dönemin ilk haftasında yüksek rezerv oranına sahip oldukları, ikinci haftasında ise rezerv oranını nispeten azaltma eğiliminde oldukları anlaşılmaktadır. Rezerv oranının model değişkenlerine olan hassasiyetinin zaman içerisinde değişip değişmediğinin ölçülmesi ve analiz sonuçlarının sağlamlığının gösterilmesi amacıyla kukla değişkenler dışında kalan dört değişken kullanılarak yeni bir panel modeli tahmin edilmiştir. Panel analizi 2010 Eylül ayından itibaren 80 tesis dönemi örneklem dönemine sahip kayan pencere ile tekrar edilmiştir. Söz konusu kayan pencere analiziyle, tesis döneminin ilk ve ikinci haftası için ayrı olarak gerçekleştirilen kayan pencere analizi model değişken katsayıları Grafik 8’de gösterilmiştir. Tablo 1’de yer alan model tahminleri ile uyumlu şekilde, kayan pencere analizinde tüm değişkenlerin tarihsel olarak rezerv oranını aynı yönde ve istatistiksel olarak anlamlı etkilediği gözlenmektedir. Diğer yandan model katsayılarının seyrinin oynak bir yapı sergilememesi model tahminlerinin sağlamlığına işaret etmektedir. Grafik 8-panel (a)’da dikkat çeken husus, tesis döneminin ilk ve ikinci haftasında rezerv oranının likidite duruşu endeksine olan hassasiyetinin azalma eğiliminde olmasıdır. Diğer taraftan, rezerv oranının faiz beklentilerine olan duyarlılığında özellikle tesis döneminin ilk haftasında artış yaşandığı ve tesis döneminin ikinci yarısına ait model katsayıların birbirine yakınsadığı dikkat çekmektedir. Hazine kaynaklı likidite çıkışı model katsayısında belirgin bir sapma gözlemlenmezken, Ekonomi Notları 12 Sayı: 2014-10 / 30 Haziran 2014 maaş ve diğer piyasaya yapılan ödemelere olan rezerv oranı hassasiyetinde tesis döneminin ikinci haftasında yukarı yönlü bir eğilim görülmektedir. Grafik 8: Kayan Pencere Panel Veri Analizi Model Katsayıları* a-) Likidite Duruşu Endeksi b-) Piyasa Faizi-TCMB Ort.Fonlama Maliyeti Farkı 0.30 Tesis Dönemi İlk Hafta 0.25 Tesis Dönemi Son Hafta 0.20 0.04 Tesis Dönemi İlk Hafta Tesis Dönemi Son Hafta 0.03 0.15 0.10 0.02 0.05 0.00 0.01 ‐0.05 ‐0.10 ‐0.15 0.00 c-) Hazine Vergi ve Diğer Tahsilatlar d-) Hazine Maaş ve Diğer Ödemeler 0.035 0.000 ‐0.003 0.033 Tesis Dönemi İlk Hafta 0.030 Tesis Dönemi Son Hafta 0.028 ‐0.005 0.025 ‐0.008 0.023 0.020 ‐0.010 ‐0.013 ‐0.015 0.018 Tesis Dönemi İlk Hafta 0.015 Tesis Dönemi Son Hafta 0.013 0.010 *Panel sabit etkiler tahmin yöntemi ile likidite duruşu endeksi, faiz beklentisi, vergi ve diğer tahsilâtlar ile maaş ve diğer piyasaya ödeme miktarının yer aldığı dört değişkenli model tahmin edilmiştir. Söz konusu panel analizi 80 tesis dönemi kayan pencere ile tesis döneminin ilk ve ikinci haftası için tekrar edilmiştir. Her bir değişkenin model katsayıları gösterilmiştir. Diğer taraftan ROM kullanım oranının eklenmesi ile de kayan pencere analizi tekrarlanmış ve katsayıların seyri ve anlamlığında kayda değer bir değişim gözlenmemiştir. 5. Sonuç Sonuç olarak, SGFİ’nin önemli bir bileşeni olan bankacılık kesimi rezerv tutma eğiliminin dönemler arası ve tesis döneminin birinci ve ikinci haftasında farklılaştığı anlaşılmaktadır. Bu farklılaşmanın temel olarak, Merkez Bankası likidite duruşu, kısa vadeli faiz beklentileri, Hazine kaynaklı likidite hareketleri, tatil arifeleri, bilanço dönemi, EPS uygulanan dönemler ve ROM kullanım oranı gibi etkenlerden kaynaklandığı çalışmanın ilk bölümünde görsel ikinci bölümünde ise panel veri analizi ile ampirik olarak ortaya konulmuştur. Bu bağlamda, notta yer alan bulguların SGFİ’nin öngörülebilirliğini artırdığı ve Merkez Bankası likidite yönetiminin etkinliğine katkı sağladığı düşünülmektedir. Ekonomi Notları 13 Sayı: 2014-10 / 30 Haziran 2014 Kaynakça Alper, K., Kara, H., ve Yörükoğlu, M. (2013). “Alternative tools to manage capital flow volatility,” CBRT Working Paper, 13/31. Aysan, A.F., Fendoğlu, S., ve Kılınç, M. (2014). “Managing Short-term Capital Flows in New Central Banking: Unconventional Monetary Policy Framework in Turkey,” Eurasian Economic Review, yayım aşamasında. Başçı, E. and Kara, H. (2011). “Finansal İstikrar ve Para Politikası,” TCMB Çalışma Tebliği No. 11/08. Bindseil, U.(2000). “Central Bank Liquidity Management: Theory and Euro Area Practice,” Economics Letters, D84, E52. Güler, M.H., G. Keleş, E. Kilimci(2014). “Sistemin Fonlama İhtiyacı Bileşenleri ve Türk Lirası Kredi İlişkisi,” TCMB, Ekonomi Notları No. 14/03. Keleş, G., Ö. Kasapoğlu, H. Kocagöz (2013). “TCMB Likidite Endeksleri” TCMB, Ekonomi Notları No.13/16. Koçyiğit, D.(2009). “ Olağan ve Olağan Dışı Durumlarda Kullanılan Para Politikası Araçları ve Likidite Yönetim Stratejileri,” TCMB, Uzmanlık Yeterlilik Tezi. Talaslı, İ.A(2012). “Türkiye’de Bankacılık Sistemi Zorunlu Karşılık Yönetimi,” TCMB, Uzmanlık Yeterlilik Tezi. Ekonomi Notları, ekonomik gelişmelere dair tartışmalara zamanlı bir katkıda bulunmak ve TCMB bünyesinde Türkiye ekonomisi ve para politikası üzerine yapılan çalışmaların sonuçlarını kamuoyuyla paylaşmak amacıyla hazırlanan bir yayındır. Burada sunulan görüşler tamamıyla yazarlara aittir, dolayısıyla TCMB’nin ya da çalışanlarının görüşlerini temsil etmeyebilir. Bu seri Yusuf Soner Başkaya’nın editörlüğünde yayımlanmaktadır. Burada yer alan metnin tamamının başka bir yerde yayımlanabilmesi için TCMB’den yazılı izin alınması gerekmektedir. Görüş ve öneriler için: Editör, Ekonomi Notları, TCMB İdare Merkezi, İstiklal Cad, No: 10, Kat:15, 06100, Ulus/Ankara/Türkiye. E-mail: [email protected] Ekonomi Notları 14