Haftalık Strateji Bülteni

25 Eylül 2017 Pazartesi

Haftanın Gündem Konuları

Haftalık Strateji [25 – 29 Eylül Haftası]

Geçen hafta boyunca BİST tarafında gözlenen

satış

baskısı

104.123

sonrasında

seviyesinden

BİST

kapanışını

gerçekleştirdi.

Bu

kapanış ile birlikte BİST tarafındaki haftalık

bazdaki kayıp %3,3 seviyesinde oluştu.

Bugün gelecek kapasite kullanımı ve reel

kesim güveni ile birlikte haftanın devamında

Cuma günü açıklanacak olan Ağustos ayı dış

ticaret dengesi verileri, yurt içi veri akışında

ön planda olacaktır.

Yurt dışı piyasalar Perşembe günü ABD’de

açıklanacak 2Ç17 final büyüme verisi ile aynı

gün Avro Bölgesi tüketici güvenini takip

edecek. Bugün saat 16:00’da

konuşacak

Avrupa Merkez Bankası Başkanı Draghi’nin

açıklamaları

ile

Salı

günü

Fed

Başkanı

Yellen’den gelecek açıklamalar ise piyasaların

yakın takibinde olacaktır. Hafta genelinde ise

Fed üyelerinin konuşmaları izlenecektir.

Haftaya

satış

baskısıyla

başlayan

BİST,

satışların devamıyla birlikte 101.000 üzerine

kadar

geri

çekilmiştir.

Kuzey

Irak

referandumu ile fiyatlamalar, bu hafta BİST

tarafında 100.300 ve 98.700 seviyelerini

gündeme

getirebilir.

103.600

aşılmadığı

sürece de BİST tarafında tepki hareketlerinin

hız kazanması beklenmemelidir.

Geçtiğimiz haftaya 108 bin üzerinden alımlarla başlayan BİST, hafta

genelinde gözlenen satış baskısıyla birlikte gerilemesini Cuma günü

görülen 103.400 seviyelerine kadar sürdürdü. Cuma günü kapanışa doğru

gelen alımlarla haftayı 104.123 seviyesinden tamamlayan BİST, haftalık

bazda ise %3,3 değer kaybetmiş oldu.

Geçen hafta Fed gerçekleştirdiği para politikası toplantısında, piyasa

beklentilerine paralel olarak faiz oranını %1,00-1.25 aralığında tuttu.

Ancak Fed, bu yıl bir faiz artışı ihtimalini masada tutmaya devam

ederken, Ekim ayı itibarıyla bilanço küçültmeye başlayacağını ve

bilançoyu 10 mlr $ azaltacağını duyurdu. Haftalık bazda ABD’de Dow

Jones %0,4 yükseliş gösterirken, S&P 500 endeksi sınırlı değişim gösterdi.

Hafta boyunca Kuzey Kore'ye yönelik haber akışı piyasaları etkilemeye

devam ederken, Avro Bölgesi’nde olumlu verilere karşın Almanya’daki

seçimler öncesinde piyasalar temkinli seyretti. Böylece Avrupa’da

gösterge endeks haftalık bazda %0,7 değer kazanmış oldu. Hafta sonu

Almanya’da gerçekleşen parlamento seçimlerini sandık çıkış anketlerine

göre, Başbakan Angela Merkel'in liderliğindeki Hristiyan Demokrat Parti

(CDU) seçimde birinci oldu. Ancak partinin oylarının 2013 seçimlerindeki

oylarının 8.6 puan gerisine düşmesi dikkat çekti. Seçim sonuçlarının

ardından Euro dolar karşısında gerileyerek 1,19 seviyelerine kadar indi.

Yurt içinde bugün kapasite kullanımı ve reel kesim güven endeksi

açıklanacak. Haftanın devamında ise açıklanacak olan en önemli veri

Cuma günü gelecek olan Ağustos ayı dış ticaret dengesi olarak takip

edilecektir.

Geçtiğimiz haftaki Fed kararları ardından bu hafta izlenecek en önemli

veriler ABD’de Perşembe günü açıklanacak 2Ç17 büyüme verisi ile Avro

Bölgesi’nde yine Perşembe günü açıklanacak olan tüketici güveni verisi

olacaktır. Bugün Avrupa Parlamentosu’nda konuşacak olan Avrupa

Merkez Bankası Başkanı Draghi’nin açıklamaları ve Salı günü Fed Başkanı

Yellen’in açıklamaları da global piyasalar tarafından yakından

izlenecektir. Ayrıca, hafta genelinde de Fed üyelerinin açıklamaları da

takip edilecektir. Asya tarafında ise Cuma sabahı Çin’de açıklanacak

Eylül ayı öncü imalat sektörü PMI rakamı piyasalar tarafından yakından

izlenecektir.

Borsa İstanbul, yeni haftaya satışlarla başlarken, satış baskısının

devamında BİST 101.000 seviyesinin üzerine kadar geri çekilmiştir. Yurt

dışı piyasalarda da satış baskısı ön planda görünmektedir. Kuzey Irak

referandumu ile ilgili gelişmeler, global piyasalardan farklı olarak bu

hafta BİST tarafında ağırlıklı olarak fiyatlanmaya devam edebilir. Bu

fiyatlamaların devamında ise BİST, 100.300 ardından da 98.700

seviyelerine kadar geri çekilebilir. Yukarı yönde ise BİST tarafında

103.600 seviyeleri aşılmadan tepki hareketlerinin hız kazanması

beklenmemelidir.

Vakıf Yatırım Menkul Değerler A.Ş.

Araştırma ve Strateji Müdürlüğü

Tel: +90 212 352 35 77

e- posta: [email protected]

Vakıf Yatırım Menkul Değerler A.Ş. tarafından hazırlanmıştır

Bu çalışma arka sayfada yer alan çekince bildirimi ile bir bütündür.

Sayfa 1 / 9

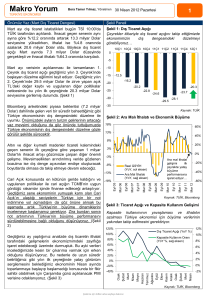

Makro Ekonomi & Politika

25 Eylül 2017 Pazartesi

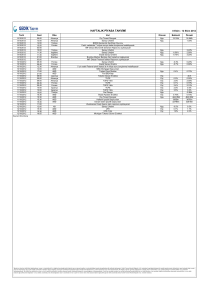

Bütçe dengesi Ağustos ayında 874 mn TL açık verdi

2016 yılı Ağustos ayında 3,59 mlr TL fazla veren merkezi yönetim bütçe dengesi 2017 yılı

Ağustos ayında 874 mn TL açık verdi. 2017 yılında bütçe açığındaki artışta ekonominin

canlandırılması için sağlanan desteklerin bütçe giderlerini artırması etkili oluyor. Bütçe

giderleri Ağustos ayında yıllık bazda %22,4 artış göstererek 57,86 mlr TL olurken bütçe gelirleri

%12 artarak 56,99 mlr TL oldu. Faiz dışı fazla ise, %46,1 azalarak 4,55 mlr TL oldu.

2016 yılı Ocak-Ağustos döneminde 4,87 mlr TL fazla veren bütçe dengesi 2017 yılı Ocak-Ağustos

döneminde 25,18 mlr TL açık verdi. Böylece 2017 yılı için 46,9 mlr TL olan bütçe açığı hedefinin

%53,7’sine ilk 8 ayda ulaşılmış oldu. Ocak-Ağustos döneminde bütçe gelirlerinin bir önceki yılın

aynı dönemine göre %10,9 artışla 408,7 mlr TL seviyesinde gerçekleşerek 2017 yılı bütçe

hedefinin %68,3’üne, bütçe giderlerinin ise %19,3 artışla 433,8 mlr TL seviyesinde açıklanarak

hedefin %67,2’sine ulaştığı görülüyor. 2016 yılı Ocak-Ağustos döneminde 40,31 mlr TL olan faiz

dışı fazla 2017 yılının aynı döneminde ise 12,99 mlr TL oldu.

2016 yılı Kasım ayında uygulamaya konulan yeniden yapılandırma kanununun desteğiyle 2017

yılında vergi gelirlerinde artış yaşanıyor. Ancak ekonomiyi desteklemek amacıyla bazı

sektörlerde vergi indirimlerine gidilmesi, vergi gelirlerindeki artışı bir miktar sınırlıyor. Yılın

son çeyreğinde ise ÖTV indirimlerinin bitirilecek olması, vergi gelirleri üzerindeki söz konusu

sınırlamayı azaltabilecek olmakla birlikte yeniden yapılandırma gelirlerinin yavaşlayacak olması

da gelecek aylara ilişkin göz önünde bulundurulmalı. Yılın ilk sekiz ayında bütçe giderlerinde,

sosyal güvenlik prim ödemelerinin yılın son üç ayına ertelenmiş olması 9 milyar TL’lik yükseltici

etkide bulundu. Ancak yılın son çeyreğinde bu etki ortadan kalkacak. Öte yandan Türkiye Varlık

Fonu’na devredilen Kamu İktisadi Teşebbüslerinin (KİT) 2016 yılına ilişkin temettü ödemelerinin

de merkezi yönetim bütçesi geliri olarak Hazineye aktarılmasına karar verilmiş olması, bütçenin

gelir tarafını destekleyebilir.

Cari açık Temmuz’da, piyasa beklentisinin altında 5,1 mlr $ olarak gerçekleşti (=)

Cari işlemler açığı Temmuz ayında 5,1 mlr $ olarak gerçekleşti. 12 aylık kümülatif toplam cari

işlemler açığı Haziran ayındaki 34,4 mlr $’dan 37,1 mlr $’a yükselirken, enerji ve altın hariç

yıllık cari işlemler açığı da 2,1 mlr $’dan 1,7 mlr $’a geriledi. Temmuz ayında cari işlemler

açığında yaşanan artışta ithalattaki artış kaynaklı dış ticaret açığındaki genişleme belirleyici

olurken, turizm gelirlerinde yaşanan toparlanma dış ticaret açığının cari açığı arttırıcı etkisini

sınırlandırdı.

Doğrudan yatırımlarda Haziran ayında yaşanan döviz çıkışının ardından Temmuz ayında 1 mlr

$’lık net döviz girişi yaşandı. Portföy yatırımlarında 570 mn $, diğer yatırımlarda ise 173 mn

$’lık sınırlı döviz girişi yaşandı. Portföy yatırımlarının alt kalemlerinde, 1,8 mlr $’lık yurtiçi

tahvil bono piyasasında yapılan alıma karşılık yurtdışı tahvillerde 2,2 mlr $’lık geri ödeme

gerçekleşti. TCMB nezdinde tutulan rezerv varlıklarda 2,4 mlr $’lık rezerv azalışı yaşanırken,

net hata noksan kaleminde 911 mn $’lık döviz girişi oldu.

Önümüzdeki dönemde, ekonomik aktivitedeki ivmelenme ve geçen yıla göre enerji

ithalatındaki artış, cari açık üzerinde baskıyı hissetmeye devam edebileceğimize işaret ediyor.

İşsizlik oranı %10,2 seviyesinde gerçekleşti

İşsizlik oranı Haziran’da geçen yıla göre %10,2 seviyesinde gerçekleşti. Aynı dönemde tarım dışı

işsizlik oranı da değişim göstermeyerek %12,2 olarak tahmin edildi. Genç nüfusta (15-24 yaş)

işsizlik oranı 1,2 puanlık artış ile %20,6 olurken, 15-64 yaş grubunda bu oran değişim

göstermeyerek %10,4 olarak gerçekleşti.

İstihdam oranı ise 0,9 puanlık artış ile %48 oldu. İstihdam edilenlerin %20,1’i tarım, %18,8’i

sanayi, %7,6’sı inşaat, %53,6’sı ise hizmetler sektöründe yer aldı. Önceki yılın aynı dönemi ile

karşılaştırıldığında tarım sektörünün istihdam edilenler içindeki payı 0,1 puan, sanayi

sektörünün payı 0,5 puan azalırken, inşaat sektörünün payı 0,1 puan, hizmet sektörünün payı

0,5 puan arttı.

İşgücüne katılma oranı 1 puan artarak %53,4 olarak gerçekleşti. Aynı dönemler için yapılan

kıyaslamalara göre erkeklerde işgücüne katılma oranı 0,7 puanlık artışla %73, kadınlarda ise 1,1

puanlık artışla %34,1 olarak gerçekleşti.

KGF’de kalan tutar, yatırım ve ihracat şartı ile kullandırılacak

Dünya gazetesi haberine göre, Başbakan Yardımcısı Mehmet Şimşek, 250 mlr TL’lik paketin

kalan yaklaşık 50 mlr TL’lik kısmının sadece yatırım ve ihracat şartı ile verileceğini açıkladı.

Vakıf Yatırım Menkul Değerler A.Ş. tarafından hazırlanmıştır

Bu çalışma arka sayfada yer alan çekince bildirimi ile bir bütündür

Sayfa 2 / 9

Makro Ekonomi & Politika

25 Eylül 2017 Pazartesi

Fitch: Türk bankalarının döviz likiditeleri yeterli olmaya devam ediyor

Kredi derecelendirme kuruluşu Fitch, Türk bankalarının dış borçlarının 2017 yılının ilk yarısında

arttığını ancak, sektörün döviz likiditesinin yabancı para cinsinden kısa vadeli borçlarını

karşılamak için yeterli olmaya devam ettiğini bildirdi.

Bankaların dış borçlarının 2017 yılının ilk yarısında 9 mlr $ artarak 172 mlr $ olduğunu belirten

Fitch, bu artışın iyi piyasa şartları ile birlikte tahvil ihracındaki toparlanmayı euro ve lira

cinsinden yükümlülüklerin yukarı yönlü yeniden değerlenmelerine yol açan kur hareketlerini

yansıttığını vurguladı. Borcun yarısının, kısa vadeli olduğuna dikkat çekerken, gelecek 12 ayda

dış borç servis zorunluluğunun 50-55 mlr $ olacağını tahmin ettiklerini belirtti.

Tüketici güven endeksi 68,7'ye geriledi

Türkiye İstatistik Kurumu ve Türkiye Cumhuriyet Merkez Bankası işbirliği ile yürütülen tüketici

eğilim anketi sonuçlarından hesaplanan tüketici güven endeksi, Eylül ayında bir önceki aya göre

%3,4 oranında azaldı. Ağustos ayında 71,1 olan endeks Eylül ayında 68,7 oldu.

Vakıf Yatırım Menkul Değerler A.Ş. tarafından hazırlanmıştır

Bu çalışma arka sayfada yer alan çekince bildirimi ile bir bütündür

Sayfa 3 / 9

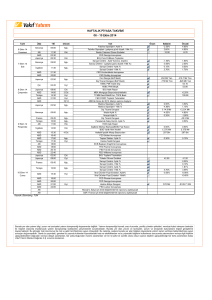

Sektör & Şirket Haberleri

25 Eylül 2017 Pazartesi

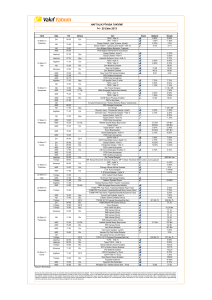

2017 yılının Ocak-Ağustos döneminde Türkiye’nin Ham Çelik Üretimi 24,7 mn ton seviyesinde

gerçekleşti (=)

Türkiye’nin çelik üretimi, Ağustos ayında bir önceki yılın aynı ayına kıyasla %13,3 oranında

artışla, 3,18 mn ton seviyesinde gerçekleşti. Temmuz ayına kıyasla ise %4,8 oranında düşüş

gösterdi. Elektrik ark ocaklı (EAO) tesislerin üretimi 2016 yılının Ağustos ayına kıyasla %19,3,

entegre tesislerin üretimleri ise %1,4 oranında artış gösterdi.

2017 yılının Ocak-Ağustos döneminde Türkiye’nin toplam ham çelik üretimi %13,6 oranında

artışla, 2016 yılının aynı dönemindeki 21,8 mn tondan 24,7 mn tona yükseldi. Bu dönemde,

elektrik ark ocaklı tesisler %18,8 oranında yüksek bir artışla 17,0 mn ton; entegre tesisler ise,

%3,5 oranında artışla 7,7 mn ton ham çelik üretimi gerçekleştirdi. Söz konusu dönemde

Türkiye’nin kütük üretimi %9,2 oranında artışla 16,9 mn tona yükselirken, slab üretimi

geçtiğimiz yıla kıyasla %24,2 gibi yüksek bir oranda artışla 7,9 mn ton seviyesinde gerçekleşti.

Yorum: Geçtiğimiz yıla göre hurda/demir cevheri dengesindeki EAO’lar lehine değişim ve hurda/sıcak

saç fiyat makasının anlamlı seviyelere gelmesi, sektörde 2017 Ocak-Ağustos döneminde üretim artışını

da beraberinde getirdi. Öte yandan Ağustos’ta entegre tesislerin üretimindeki artışın yıllık bazda sınırlı

olmasını Erdemir ve Kardemir açısından nötr olarak değerlendiriyoruz.

Ağu.17

Ağu.16

Y/Y %∆

Tem.17

A/A %∆

8A17

8A16

Kütük

2.161

1.986

%8,8

2.320

-6,9%

16.873

15.445

%9,2

Slab

1.022

823

%24,2

1.024

-0,2%

7.869

6.338

%24,2

TOPLAM

3.183

2.809

%13,3

3.344

-4,8%

24.742

21.783

%13,6

EO

2.230

1.870

%19,3

2.378

-6,2%

17.038

14.336

%18,8

952

939

%1,4

966

-1,4%

7.703

7.446

%3,5

Türkiye Ham Çelik Üretimi

BOF

8A %∆

BİST Pay Endeksleri 2017 yılı Ekim-Aralık dönemine ilişkin endeks kapsamındaki hisse değişimleri

açıklandı

Borsa İstanbul'un BIST 100, BIST 50 ve BIST 30 endekslerinde 2017 yılı dördüncü üç aylık dönemi

için (02.10.2017 - 29.12.2017) değişiklikler açıklandı.

BIST 100 Endeksi

Alınacak Paylar: SKBNK, KLGYO, ANELE, ICBCT

Çıkarılacak Paylar: LOGO, TRGYO, KRONT, VESBE

BIST 50 Endeksi

Alınacak Paylar: GLYHO, IHLAS, IPEKE

Çıkarılacak Paylar: TTRAK, TSKB, FENER

BIST 30 Endeksi

Alınacak Paylar : KOZAA, PGSUS, ECILC

Çıkarılacak Paylar: MAVI, SODA, ULKER

Otomotiv Sanayii Derneği (OSD) 2017 Ağustos ayı otomotiv verilerini açıkladı (=)

2017 yılının Ağustos ayında bir önceki yılın aynı ayına göre, toplam üretim %8, otomobil üretimi ise %4

oranında azaldı. Bu dönemde, toplam üretim 71.463 adet, otomobil üretimi ise 50.453 adet düzeyinde

gerçekleşti.

2017 yılının Ağustos ayında bir önceki yılın aynı ayına göre, toplam otomotiv ve otomobil ihracatı adet

bazında %13 oranında azaldı. Bu dönemde, toplam ihracat 61.299 adet, otomobil ihracatı ise 44.926 bin

adet düzeyinde gerçekleşti.

2017 yılının Ağustos ayında bir önceki yılın aynı ayına göre, toplam otomotiv ihracatı Dolar bazında %11

arttı. Bu dönemde toplam otomotiv ihracatı 1,9 mlr $ olarak açıklanırken, otomobil ihracatı %10 artarak

645 mn $ seviyesinde gerçekleşti.

-

(-) Tofaş Oto (TOASO): Tofaş'ın 2017 yılı Ağustos ayı ihracatı 9.080 adet (Ağustos 2016: 14.255,

Temmuz 2017: 24.427) düzeyinde gerçekleşmiştir. Tofaş’ın Ağustos ayı ihracatı geçen yılın ayına

Vakıf Yatırım Menkul Değerler A.Ş. tarafından hazırlanmıştır

Bu çalışma arka sayfada yer alan çekince bildirimi ile bir bütündür

Sayfa 4 / 9

Sektör & Şirket Haberleri

25 Eylül 2017 Pazartesi

göre %36 oranında azalırken, önceki aya göre %63 düşüş kaydetmiştir. FCA’nın stok politikası

nedeniyle ihracatında zayıf seyrin devamını bekliyorduk ancak beklentilerimizin altında

gerçekleşmeler nedeniyle negatif seyrin bir süre daha sürebileceğini düşünüyoruz.

-

(=) Ford Otosan (FROTO): Ford Otosan’ın 2017 yılı Ağustos ayı ihracatı 10.306 adet (Ağustos 2016:

12.849, Temmuz 2017: 27.095) düzeyinde gerçekleşmiştir. Ford Otosan’ın Ağustos ayı ihracatı

geçen yılın aynı ayına göre %20 gerilerken, önceki ayın %62 altında oluşmuştur. Ağustos ayındaki

aylık ve yıllık düşüşün geçen yıla göre bakım çalışmaları süresinin artışı etkili olmuştur.

Yorum: Her iki Şirketin ihracatının önceki aya göre düşüşünde Ağustos ayı içerisinde 2-3 haftalık

üretimin bakım çalışmaları nedeniyle durdurulması etkili olmuştur.

Yabancı yatırımcılar 15 Eylül 2017 haftasında 724 mn $ DIBS alımı gerçekleştirdi (=)

TCMB tarafından açıklanan haftalık menkul kıymet istatistiklerine göre, yurt dışında yerleşik

kişilerin mülkiyetindeki hisse senedi portföyü, 15 Eylül ile sona eren haftada piyasa fiyatı ve

kur hareketlerinden arındırılmış olarak hesaplandığında 60 mn $ net satım olarak

gerçekleşirken, aynı dönemde Devlet İç Borçlanma Senedi (DİBS) portföyü ise, net 724 mn $

yükseliş gösterdi.

Yurt dışında yerleşik kişilerin bir önceki hafta 55 mlr $ olan hisse senedi stoku 15 Eylül ile sona

eren haftada 54 mlr $’a gerilerken, DİBS stoku ise 35,2 mlr $ olarak gerçekleşti. Aynı dönemde

repo miktarı 2,6 mlr $ oldu.

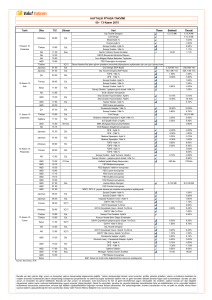

Kardemir (KRDMA, KRDMB, KRDMD) 4Ç17 satış programını açıkladı (=)

Şirket 4Ç17 satış programında 592,1 bin ton ürün satışı planlarken, bu 4Ç16 dönemindeki

gerçekleşmelere göre toplamda %5’lik bir düşüşe işaret etmektedir. Satış programına göre

kütük satışlarının toplam içindeki payının geçen yıla göre 5 puan azalması, kangal satışlarının

ağırlık kazanmasını hedeflenmektedir. Profil&ray satış hedefine göre yıllık bazda %32 düşüş

öngörülmekte olup, bu düşüş yüksek baz etkisinden kaynaklanmaktadır. 2Y17 satış programı ve

1Y17 gerçekleşmelerini dahil ettiğimizde, ray satışlarından kaynaklanan yıllık düşüşün profil

satışlarıyla kompanse edilmesi ve ray&profil haddehanesinin tam kapasite ile çalışması

hedeflenmektedir.

Şirketin satış programı ve ilk yarı gerçekleşmelerini göz önünde bulundurularak, satış hacminin

2017’de 2,31 mn ton olacağını hesaplamaktayız.

4Ç2017

Kardemir Satış Programı

Toplam

İçindeki Pay

Toplam

4Ç2016

%40 Öncelikli %60 Öncelikli

Toplam

İçindeki Pay

Toplam

4Ç17/4Ç16

Değişim (%)

Nervürlü İnşaat Demiri

28,7%

170.200

68.080

102.120

26,3%

164.436

4%

Kütük+Blum

40,9%

241.925

96.770

145.155

45,9%

286.587

-16%

Kangal

12,7%

75.000

30.000

45.000

3,2%

19.713

280%

Profil+Ray+Diğerleri

17,7%

105.000

42.000

63.000

24,7%

154.017

-32%

Toplam

100%

592.125

236.850

355.275

100%

624.753

-5%

Vakıf Yatırım Menkul Değerler A.Ş. tarafından hazırlanmıştır

Bu çalışma arka sayfada yer alan çekince bildirimi ile bir bütündür

Sayfa 5 / 9

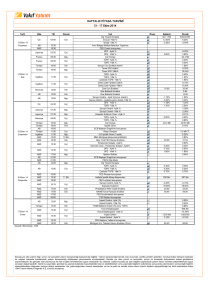

Sektör & Şirket Haberleri

25 Eylül 2017 Pazartesi

Turkcell (TCELL) Telia Sonera, 153,5 milyon adet Turkcell hissesini satıyor (-)

Telia Sonera’nın internet sitesinde yer alan habere göre, şirket Turkcell’in çıkarılmış

sermayesinin %7’sine denk gelen hisseleri kurumsal yatırımcılara satacak. Satışın gerçekleşmesi

durumunda Telia'nın Turkcell'de doğrudan payı kalmamakla birlikte, dolaylı hisse yoluyla

Turkcell'in en büyük hissedarı olmaya devam edecek.

Yorum: Telia Company, daha önce Mayıs ayında Turkcell'deki 155 mn adet hissesini (çıkarılmış

sermayenin %6,98’i) hisse başına 11,45 TL’den satışını gerçekleştirmiş, satış fiyatı ise 12,28 TL’lik

kapanış fiyatına göre yaklaşık %7 iskontolu gerçekleşmişti.

Türk Hava Yolları (THYAO) Ağustos ayı trafik sonuçlarını açıkladı (=)

2017 yılı Ağustos ayında Şirket’in toplam yolcu sayısı yıllık bazda %14,3 artarak 7,4 mn olarak

gerçekleşti. Yolcu sayısındaki artış iç hatlarda %14,0, dış hatlarda %14,6 oranındadır. Şirket’in

2017 yılının ilk 8 ayında yolcu sayısı bir önceki yılın aynı dönemine göre %6,1 artışla 44,9 mn

oldu.

Yolcu doluluk oranı Ağustos ayında yıllık bazda 5,7 puanlık artış ile %84,3 olarak

gerçekleşmiştir. Aynı ayda dış hat seferlerde doluluk oranı 6,3 puanlık artış göstermiştir.

Ücretli Yolcu Km (ÜYK), Ağustos’ta yıllık bazda %10,1 artarak 14,4 mlr olurken, 2017 yılı Ocak

– Ağustos döneminde ÜYK yıllık bazda %5,4 artarak 89,7 mlr olarak gerçekleşti.

Ayrıca Türk Hava Yolları (THYAO), gelecek dar gövde uçak siparişleriyle artan geniş gövde uçak

ihtiyacını karşılamak, 2019 ile 2023 yılları arasında temin edilmek üzere toplamda 40 adet

Boeing 787-9 Dreamliner sipariş niyetini Boeing'e ilettiğini açıklamıştır.

Kısa Kısa Şirket Haberleri

(=) Akdeniz Güvenlik (AKGUV): Antalya Ulaşım Hizmetleri Petrol Sanayi ve Ticaret A.Ş'nin

işletiminde bulunulan alanların özel güvenlik hizmet alımına ilişkin 01.10.2017 - 30.09.2018

tarihleri arasında 12 ay süre ile yürütülecek olan ihalenin 8,2 mn TL + KDV bedelli sözleşmesinin

imzalandığı açıklandı.

(+) Aksa Enerji (AKSEN): Şirket, bünyesinde bulunan 15 MW kurulu güçteki İncesu Hidroelektrik

Santrali'nin satışı için şirkete gelen tekliflerin değerlendirilmesine karar verildiğini bildirdi.

(=) Anadolu Hayat Emeklilik (ANHYT): Bağımsız denetimden geçmemiş verilere göre, Şirket'in

Ağustos ayında toplam prim üretimi (Y/Y +%26 A/A +%16) 48,9 mn TL olmuştur. Böylece Şirket'in

2017 Ocak-Ağustos döneminde toplam prim üretimi yıllık bazda %31,4 artarak 374,2 mn TL

(Hayat Dışı: 0,8 mn TL, Hayat: 373,4 mn TL) olarak gerçekleşmiştir.

(+) Anadolu Isuzu (ASUZU): Köstence Belediyesi'nin (Romanya) 15 Eylül tarihinde düzenlediği

E6 dizel yakıtlı otobüs alımı ile bu alıma ilişkin garanti kapsamındaki bakım onarım, servis ve

eğitim hizmetlerini kapsayan ihaleye en düşük teklifin KDV Dahil 85,1 mn RON (yaklaşık 22 mn

$) ile ASUZU tarafından verildiğinin öğrenildiğini açıkladı. İhale ile ilgili sürecin devam ettiği

belirtildi.

(=) Anadolu Sigorta (ANSGR): Bağımsız denetimden geçmemiş verilere göre, Şirket'in Ağustos

ayında toplam prim üretimi (Y/Y +%6 A/A -%7) 314,6 mn TL olmuştur. Böylece Şirket'in 2017

Ocak-Ağustos döneminde toplam prim üretimi yıllık bazda %0,7 azalarak 2,98 mlr TL olarak

gerçekleşmiştir.

(=) Avivasa Emeklilik (AVISA): Bağımsız denetimden geçmemiş verilere göre, Şirket'in Ağustos

ayında toplam prim üretimi (Y/Y +%58 A/A +%14) 40,4 mn TL olmuştur. Böylece Şirket'in 2017

Ocak-Ağustos döneminde toplam prim üretimi yıllık bazda %58,1 artarak 307 mn TL (Hayat Dışı:

48 mn TL, Hayat: 259 mn TL) olarak gerçekleşmiştir.

(+) Aygaz (AYGAZ): ÖİB tarafından Menzelet ve Kılavuzlu Hidroelektrik Santrallerinin 49 yıl

süre ile "İşletme Hakkının Verilmesi" yöntemiyle özelleştirilmesi ihalesi kapsamında

gerçekleştirilen nihai pazarlık görüşmesi sonucunda, Aygaz’ın %49,62, Koç Holding %49,62

oranında pay sahibi olduğu iştiraki Entek Elektrik Üretimi tarafından verilen 1,28 mlr TL

tutarındaki teklifin, en yüksek teklif olarak gerçekleştiğini bildirdi.

(=) Emlak Konut GYO (EKGYO): Galatasaray Spor Kulübü Derneği'nin sahip olduğu ve

29.06.2016 tarihinde yapılan protokolle üzerinde proje geliştirilmesi planlanan 22,627 m 2’lik

arsaya komşu olan 292 ada 220 parselde bulunan İstanbul, Bakırköy, Şenlik mahallesindeki

40,722 m2 arsanın 262,5 mn TL bedelle peşin olarak satın alınmasına yönelik, TOKİ ile protokol

imzaladı.

Vakıf Yatırım Menkul Değerler A.Ş. tarafından hazırlanmıştır

Bu çalışma arka sayfada yer alan çekince bildirimi ile bir bütündür

Sayfa 6 / 9

Sektör & Şirket Haberleri

25 Eylül 2017 Pazartesi

(=) Garanti Bankası (GARAN): Yönetim Kurulu Başkanı Ferit Şahenk’in 19 Eylül tarihi itibari

ile Yönetim Kurulu Üyeliği ve Yönetim Kurulu Başkanlığı görevlerinden istifa ettiği, boşalan

Yönetim Kurulu Başkanlığına, Başkan Vekili Süleyman Sözen'in atanmasına karar verildiği

belirtildi.

(=) Garanti Bankası (GARAN): Garanti Bankası, Tribunal De Grande Instance Mahkemesinin 8

mn € adli para cezası verdiğini duyurdu. Ayrıca Banka tarafından KAP'a yapılan açıklamada, Bu

gelişmeye ek olarak Fransız Hazinesi’nin vergi kaçakçılığından dolayı vergi ziyaına neden olan

tüm davalılardan vergi kaybının tahsili talebinde bulunduğunu ve buna bağlı olarak Bankanın

da 25 mn €’ya kadar bir tazminat ödemesinin söz konusu olabileceğini bildirdi. Yorum: 8 mn

€’luk cezanın bankanın finansallarına sınırlı etkisi olduğunu düşünmekle birlikte, hisse

performansına etkisini nötr olarak değerlendiriyoruz.

(=) İş Bankası (ISCTR): Banka 352 mn $ ve 656 mn € tutarında 367 gün vadeli sendikasyon kredisi

anlaşması imzaladığını duyurdu. Dış ticaretin finansmanında kullanılacak olan sendikasyon

kredisinin, en yüksek tutarla katılan bankalara ait bölümünün toplam maliyetinin ABD Doları

dilimi için Libor+%1,35, Euro dilimi için Euribor+%1,25 olarak gerçekleştiği bildirildi. Yorum:

Haberin hisse üzerine etkisini nötr olduğunu düşünmekle birlikte, Banka’nın 2017 yılı Mayıs

ayında gerçekleştirdiği 1 yıl vadeli benzer borçlanmaya göre maliyetinin ($ ve €) 10 bp düşüş

göstermesini olumlu buluyoruz.

(=) Pegasus (PGSUS): Pegasus’un 2017 yılı Ağustos ayında toplam yolcu sayısı yıllık bazda %16,3

artış göstererek 2,79 mn seviyesinde gerçekleşti. Aynı ayda yolcu sayısı iç hatlarda %7,0, dış

hatlarda %25,6 artış gösterdi. Şirket’in Ağustos ayında yolcu doluluk oranı yıllık bazda 3,7 puan

(iç hatlarda +1,3 puan, dış hatlarda +7,0 puan) artarak %87,8 seviyesine ulaştı. Ayrıca Şirket’in

Ağustos ayında Toplam Arz edilen Koltuk Km (AKK) yıllık bazda %14,6 artarak 3,37 mlr'a

ulaşırken, 2017 Ocak – Ağustos döneminde ise AKK %7,3 artışla 21,7 mlr oldu.

(=) Reysaş GYO (RYGYO): Şirket portföyünde yer alan Adana Sarıçam İlçesi’nde 30.578 m2 arsa

üzerine inşa edilecek yaklaşık 22.000 m2'lik deponun tamamı "Reysaş Taşımacılık ve Lojistik

Tic.A.Ş."nin müşterilerinde kullanımına sunulmak üzere 3 yıllığına kiraya verildiği açıklandı.

Kiraya verilen depodan 3 yılda yaklaşık KDV dahil 6 mn $ gelir elde edilecek.

(=) Turkcell (TCELL): Turkcell’in çıkarılmış sermayesinin yaklaşık %7’sine denk gelen hisselerin

yaklaşık 1,78 mlr TL bedelle satışında, işlemin 21 Eylül tarihinde tamamlanması beklendiği

açıklanmıştır. Satışın tamamlanması ile Telia’nın Turkcell Holding’de sahip olduğu hisseleri

vasıtasıyla Turkcell’deki hissedarlık oranı Turkcell’in çıkarılmış sermayesinin %24’üne denk

gelecek.

(+) Yazıcılar Holding (YAZIC): Bağlı ortaklıklarından Anadolu Motor’un, Landini markasıyla

distribütörlük anlaşmasını yürüttüğü İtalyan şirketi Argo Tractors ile Landini markalı yerli

traktör üretimi alanında ortak yatırım yapmak üzere ortaklık anlaşması imzaladığını bildirdi.

Gerekli izinlerin alınması ve şirket kuruluşunu müteakip, Anadolu Motor'un Gebze'deki mevcut

üretim tesislerinde Anadolu Motor ve Argo Tractors'ın %50-%50 olarak iştirak edecekleri ve 2018

yılı başında başlaması öngörülen söz konusu traktör üretim faaliyetlerinde, ilk yıl en az 1.000

adedin üzerinde, 5 yılın sonunda da yaklaşık yıllık 6.000 adet traktör üretilmesinin hedeflendiği

açıklandı.

Vakıf Yatırım Menkul Değerler A.Ş. tarafından hazırlanmıştır

Bu çalışma arka sayfada yer alan çekince bildirimi ile bir bütündür

Sayfa 7 / 9

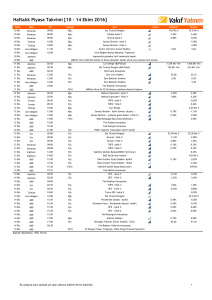

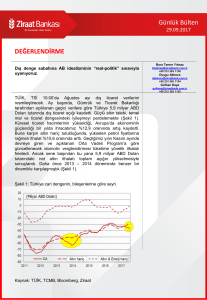

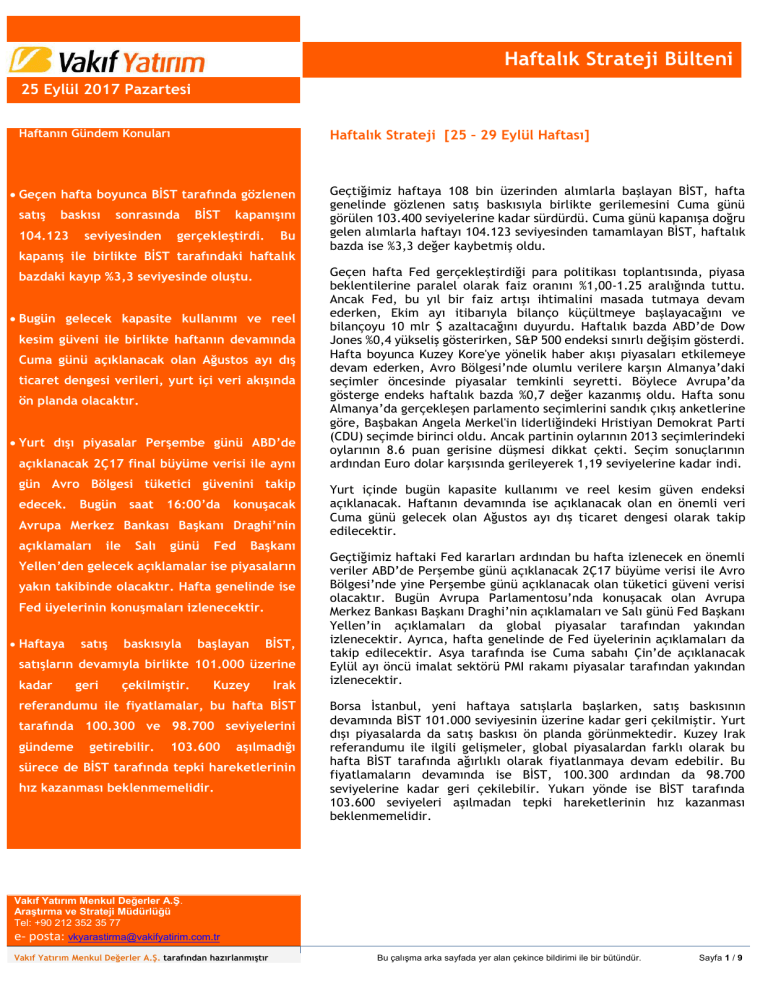

Haftalık Ajanda

25 Eylül 2017 Pazartesi

Tarih

Ülke

TSİ

Dönem

Veri

Önem

25 Eyl.

Türkiye

10:00

Ağu.

Konut Satışları

50,00

25 Eyl.

Türkiye

10:00

Ağu.

Konut Satışları- Yıllık %

60,00

25 Eyl.

Almanya

11:00

Eyl.

IFO İş Ortamı Güven Endeksi

98,31

25 Eyl.

Türkiye

14:30

Eyl.

Reel Kesim Güven Endeksi

61,76

110,70

25 Eyl.

Türkiye

14:30

Eyl.

Kapasite Kullanımı

67,65

78,80%

25 Eyl.

ABD

15:30

25 Eyl.

ABD

15:30

Ağu.

Chicago Ulusal Aktivite Endeksi

65,15

-0,01

25 Eyl.

Beklenti

Önceki

115,9 Bin

42,40%

115,90

115,90

Fed Dudley konuşması

Avro Bölgesi 16:00

AM B Başkanı Draghi, Avrupa Parlamentosu'nda konuşma yapacak

25 Eyl.

ABD

17:30

25 Eyl.

ABD

19:40

26 Eyl.

ABD

01:30

Fed Kashkari konuşması

26 Eyl.

Japonya

02:50

BoJ Toplantı Tutanakları (19-20 Tem.)

26 Eyl.

ABD

16:00

Tem.

S&P/CS-20 Konut Fiyat Endeksi

51,52

26 Eyl.

ABD

17:00

Ağu.

Yeni Konut Satışları

90,91

26 Eyl.

ABD

17:00

Ağu.

Yeni Konut Satışları- Aylık%

26 Eyl.

ABD

17:00

Eyl.

CB Tüketici Güven Endeksi

26 Eyl.

ABD

17:00

Eyl.

Richmond Fed Sanayi Endeksi

26 Eyl.

ABD

17:30

26 Eyl.

ABD

18:50

27 Eyl.

Çin

04:30

Ağu.

Sanayî Kârları -Yıllık %

23,53

27 Eyl.

Fransa

09:45

Eyl.

Tüketici Güven Endeksi

81,58

27 Eyl.

ABD

14:00

22 Eyl.

M BA M ortgage Başvuruları(Haftalık)

92,31

27 Eyl.

ABD

15:30

Ağu.

Dayanıklı M al Siparişleri-Öncü

93,18

27 Eyl.

ABD

15:30

Ağu.

Ulaşım Hariç M al Siparişleri-Öncü

74,55

0,20%

0,60%

27 Eyl.

ABD

17:00

Ağu.

Bekleyen Konut Satışları - Aylık %

78,03

-0,30%

-0,80%

27 Eyl.

ABD

17:00

Ağu.

Bekleyen Konut Satışları-Yıllık %

32,58

27 Eyl.

ABD

20:30

27 Eyl.

ABD

21:00

Fed Brainard konuşması

28 Eyl.

ABD

02:00

Fed Rosengren konuşması

Türkiye

10:00

Eyl.

Ekonomi Güven Endeksi

35,29

Avro Bölgesi 12:00

Eyl.

Tüketici Güven Endeksi

81,82

28 Eyl.

28 Eyl.

Eyl.

Dallas Fed İmalat Aktivite End.

65,91

13,00

17,00

590 Bin

571 Bin

50,76

3,30%

-9,40%

94,70

119,50

122,90

72,73

13,00

14,00

Fed Evans konuşması

200,54

Fed Brainard konuşması

Fed Başkanı Yellen'ın konuşması

16,50%

102,00

103,00

0,90%

-6,80%

-9,7%

-0,50%

Fed Bullard konuşması

106,00

-1,20

-1,20

28 Eyl.

Türkiye

14:30

Tem.

Konut Fiyat Endeksi, Aylık %

50,00

28 Eyl.

Almanya

15:00

Eyl.

TÜFE- Aylık %-Öncü

86,44

0,10%

0,10%

28 Eyl.

Almanya

15:00

Eyl.

TÜFE- Yıllık %-Öncü

88,14

1,80%

1,80%

28 Eyl.

ABD

15:30

2Ç17

GSYH - Çeyreksel(Yıllıklandırılmış)%

96,97

3,10%

3,00%

28 Eyl.

ABD

15:30

2Ç17

Çekirdek Kişisel Tük. Harc. - Çeyreksel%

67,88

0,90%

28 Eyl.

ABD

15:30

23 Eyl.

Haftalık İşsizlik M aaşı Başvuruları

98,48

259 Bin

28 Eyl.

ABD

15:30

Ağu.

Toptan Stoklar- Aylık %-Öncü

81,82

0,60%

28 Eyl.

ABD

16:45

28 Eyl.

ABD

18:00

Eyl.

Kansas City Fed İmalat Endeksi

21,97

29 Eyl.

Japonya

02:30

Ağu.

İşsizlik Oranı

97,87

2,80%

2,80%

29 Eyl.

Japonya

02:30

Ağu.

TÜFE - Yıllık %

84,04

0,70%

0,40%

29 Eyl.

Japonya

02:30

Eyl.

Tokyo TÜFE - Yıllık %

73,19

0,60%

0,50%

29 Eyl.

Japonya

02:50

Ağu.

Perakende Satışlar- Aylık %

67,02

-0,80%

1,10%

29 Eyl.

Japonya

02:50

Ağu.

Sanayi Üretimi- Aylık %-Öncü

98,94

1,80%

-0,80%

29 Eyl.

Çin

04:45

Eyl.

Caixin PM I İmalat

90,00

51,50

29 Eyl.

Fransa

09:45

Eyl.

TÜFE- Yıllık %-Öncü

94,74

29 Eyl.

Türkiye

10:00

Ağu.

Dış Ticaret Dengesi

88,24

29 Eyl.

Almanya

10:55

Eyl.

İşsiz Sayısı-Değişim

89,83

29 Eyl.

Türkiye

11:00

Ağu.

Yabancı Ziyaretçi Sayısı

70,59

29 Eyl.

İngiltere

11:30

2Ç17

GSYH Çeyreksel %-Final

97,65

0,30%

0,30%

29 Eyl.

İngiltere

11:30

2Ç17

GSYH Yıllık %-Final

96,47

1,70%

1,70%

Avro Bölgesi 12:00

Eyl.

Tahmini Tüfe-Yıllık %

79,55

1,60%

1,50%

29 Eyl.

0,98%

Fed George konuşması

16,00

51,60

0,90%

-8,84 mlr $

-5 Bin

-5 Bin

46,40%

29 Eyl.

ABD

15:30

Ağu.

Kişisel Gelir ve Harcamalar

86,36

29 Eyl.

ABD

16:45

Eyl.

Chicago Satınalma Yöneticileri Endeksi

82,58

57,50

58,90

29 Eyl.

ABD

17:00

Eyl.

M ichigan Tüketici Güven Endeksi

93,94

95,20

95,30

29 Eyl.

ABD

18:00

Fed Harker konuşması

Kaynak: Bloomberg, TÜİK, Foreks

Raporun tamamına ulaşmak için lütfen tıklayınız…

Vakıf Yatırım Menkul Değerler A.Ş. tarafından hazırlanmıştır

Bu çalışma arka sayfada yer alan çekince bildirimi ile bir bütündür

Sayfa 8 / 9

25 Eylül 2017 Pazartesi

www.vakifyatirim.com.tr

Genel Müdürlük

Akat Mah. Ebulula Mardin Cad. No: 18 Park Maya Sitesi F-2/A Blok

Beşiktaş 34335 İstanbul

(0212) 352 35 77

Araştırma ve Strateji Müdürlüğü

[email protected]

Sezai ŞAKLAROĞLU

Selahattin AYDIN

Tuğba SAYGIN

Serap KAYA

Esra SARI

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı

kurumlar, portföy yönetim şirketleri, yatırım ve kalkınma bankaları ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi

çerçevesinde ve yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Burada yer

alan yorum ve tavsiyeler ise genel niteliktedir. Burada yer alan yorum ve tavsiyeler, mali durumunuz ile risk ve getiri tercihlerinize

uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar

doğurmayabilir. Gerek bu yayındaki, gerekse bu yayında kullanılan kaynaklardaki hata ve eksikliklerden ve bu yayındaki bilgilerin

kullanılması sonucunda yatırımcıların ve/veya ilgili kişilerin uğrayabilecekleri doğrudan ve/veya dolaylı zararlardan, kâr

yoksunluğundan, manevi zararlardan ve her ne şekil ve surette olursa olsun üçüncü kişilerin uğrayabileceği her türlü zararlardan

dolayı Vakıf Yatırım Menkul Değerler A.Ş. sorumlu tutulamaz.

Vakıf Yatırım Menkul Değerler A.Ş. tarafından hazırlanmıştır

Bu çalışma arka sayfada yer alan çekince bildirimi ile bir bütündür

Sayfa 9 / 9