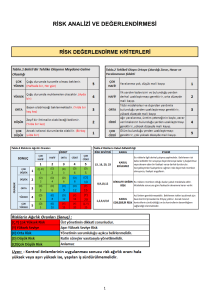

Risk

advertisement

-2016- Risk Finansal açıdan risk, beklenen değer ile gerçekleşen değer arasındaki olumlu yada olumsuz fark olarak tanımlanabilir. Finansal piyasalarda “belirsizlik” ve “risk” genelde birbiri ile karıştırılmaktadır. Risk, belirsizliğin ölçülebilen kısmıdır yani bir bileşenidir. Bir olayın gerçekleşme şansı, bir olayın meydana gelme olasılığı olarak kabul edilir. Örneğin, yazı tura atan bir kişinin yazı ya da turayı bulma olasılığı %50’dir. Bu şekilde, gerçekleşmesi mümkün bütün olaylar belirlenir ve bu olayların her birinin gerçekleşme olasılığı tahmin edilirse, buna olasılık dağılımı denilmektedir. Olasılık dağılımı sübjektif veya objektif yapılmasına göre, belirsizlik ve risk kavramları arasındaki farklılık ortaya çıkmaktadır. Olasılık dağılımı, kişinin beklentilerine dayalı olarak sübjektif yapılıyorsa belirsizlik; olasılık dağılımı, geçmiş veriler kullanılarak objektif olarak yapılıyorsa risk söz konusudur. Objektif olasılık dağılımı, olaya ilişkin geçmişe ait verileri bilimsel yöntemlerle analiz etme sonucu oluşturulurken, sübjektif olasılık dağılımı, hiçbir tarihi veriye sahip olmadan yapılmaktadır. Risk, belirsizliğin objektif ölçüsüdür. Geleceğe ilişkin olasılık tahmini subjektif olarak yapılıyorsa belirsizlikten, objektif olarak yapılıyor ise riskten söz ediliyor demektir. Örneğin, bir hisse senedinin gelecekteki fiyatı, o hisse senedinin geçmiş fiyatların analizi sonucu tahmin ediliyor ise riskten, aynı hisse senedinin geçmiş fiyatları ile ilgili bilgiler yoksa, gelecekteki fiyat tahminleri birtakım varsayımlarla yapılıyorsa belirsizlikten söz edilir. ÇEŞİTLENDİRİLEMEYEN RİSK. Sistematik risk, tüm yatırımların getirilerini etkileyen risk olarak tanımlanır. Yatırımcı açısından kontrol edilemeyen risk türüdür. Sistematik riskin kaynakları, sosyal, ekonomik ve politik çevredeki değişmelerdir. Bu değişmeler, piyasadaki tüm menkul kıymetleri ve işletmeleri aynı anda etkiler. Ekonomide meydana gelen bir durgunluk, tüketim eğiliminde meydana gelen bir değişme, ani bir savaşın meydana gelmesi gibi etkenler menkul kıymet pazarlarını yakından etkilemektedir. Bu etkilenme beklentilerin değişmesinden meydana gelmektedir. Dünyada veya yatırımın yapıldığı ülkede oluşan siyasi bunalımlar, ekonomik krizler birer belirsizlik unsurudur ve yatırım kararlarını etkiler. Siyasi otoritenin istikrarsız bir görünümü varsa, bu doğrudan olarak finans piyasalarını etkileyecektir. Çünkü yatırımcı bir yatırım kararını gerçekleştirirken aradığı önemli kriter siyasi istikrardır. Enflasyonun sözlük anlamı, paranın değerinin ani, hızlı bir şekilde düşmesi, fiyatlar genel seviyesinin yükselmesi, dolayısıyla dolaşımdaki para miktarının artmasıdır. Enflasyon oranı bir belirsizliktir ve yatırımları olumsuz yönde etkiler. Faiz riski, faiz oranlarında ortaya çıkan değişimlerden dolayı karşılaşılan risk olup, bu risk; herhangi bir yatırımdan beklenen getiriyi olumlu veya olumsuz etkiler veya şirketlerin yaptığı borçlanmalar üzerinde etkili olur. Yabancı paraların değerlerinde meydana gelen değişme ile ortaya çıkan risktir. Yatırımcıların yabancı paralar üzerinden yatırım yapması ve yabancı piyasalarda yatırım yapması gibi durumlarda kurlarda meydana gelebilecek değişiklikler yatırımların getirilerini etkiler. ÇEŞİTLENDİRİLEBİLİR RİSK. Portföy çeşitlendirilmesi ile azaltılabilen, belli bir sektöre yada belirli işletmelere ait risklerdir. Sistematik olmayan riske çeşitlendirilebilir risk denmesinin nedeni, yatırımcının farklı menkul kıymetlere yatırım yaparak yani portföyünü çeşitlendirerek bu riski azaltma olanağının olmasıdır. İşletme yönetimi, işletmenin ürünlerine yönelik tüketici tercihleri, işletmenin reklam kampanyasının başarısı ve hatta iklim koşulları gibi birebir işletme ile ilgili unsurlar sistematik olmayan riskin kaynaklarıdır. İşletmenin finansal sorumluluklarını yerine getirememe olasılığıdır. İşletmenin gelirlerinin sürekliliğini yitirmesi sonucu, borçlarını ödeyememe, çevresel koşullara ayak uyduramama, faiz ve kar payı ödemelerini gerçekleştirememe olasılığını ifade eder. İşletmenin borçlarının artması, satışlarında düşüş, grev, rekabetin artması, yönetim hataları finansal riski artırıcı etki yapar. İşletmenin içinde bulunduğu endüstride oluşabilecek olumsuz değişmeler, işletmenin karlılığını etkileyebilmekte ve menkul kıymetlerin fiyatlarında değişiklikler yaratabilmektedir. Tekel olunması, Rekabet koşulları, Arz-Talep dengesi. İşletmelerin yönetim kadrolarının yeteneklerine bağlı olarak ortaya çıkan risktir. Yönetim kararları, Uygulanma gücü, Yönetim anlayışı. İşletme yönetiminin yapacağı hatalar işletmenin karlılığını, satışları, menkul kıymetlerin fiyatlarını etkileyeceğinden yönetim riski yatırımcılar açısından önemli bir risk unsurudur. Finansal sistemin herhangi bir aşamasında ortaya çıkan ve finansal piyasada yaygın ve riskli bir ortamın oluşmasına neden olan risk türüdür. Potansiyel domino etkisi yaratırlar. Bulaşma etkisi. Risk yönetimi; bir işletme veya örgüt tarafından karşılaşılan değişik kayıpları ve kayıpların azaltılmasında örgütün amaç ve hedeflerine uygun en iyi yöntemleri, sistematik olarak tanımlayan ve analiz eden bir süreçtir. Finansal piyasalar arasındaki sınırların kalkması, Finansal ve ekonomik kaynaklar için rekabetin artması, Finansal ürünlerin artması, Finansal sistemde teknolojinin ilerlemesi, Finansal piyasalarda volatilitenin artması, Merkez bankası baskılarının azalması. Risk yönetimi, risklerden doğacak zararların minimize edilerek kar sağlanması sürecidir. 1. Risk kaynaklarının belirlenmesi, 2. Riskin ölçülmesi, 3. Belirlenen riskin finansal amaçlara olan etkinliğinin belirlenmesi, 4. Riskin üstlenilebilir olup olmamasına karar verilmesi, 5. Risk yönetim tekniğinin seçimi ve zamanında uygulanması. Risk yönetimi için üç farklı yöntem kullanılmaktadır. 1. 2. 3. Sigorta, Aktif – Pasif Yönetimi, Hedging. Tam olarak finansal risklerin yönetilmesinde kullanımı mümkün olmamakla birlikte, birden fazla kişinin yada işletmenin karşı karşıya kalabileceği fakat aynı anda gerçekleşme olasılığının düşük olduğu sigorta edilebilir riskler için kullanılır. Yangın, hırsızlık, doğal afetler vb. Sigorta yöntemi sigorta yapılacak olan finansal aktörlere dağıtım yoluyla ve aynı anda olasılığın azaltılması yöntemiyle uygulanır. Fiyat değişimlerinin farklı işletmeler için aynı anda gerçekleşme olasılığı yüksektir, bu durum sigorta şirketleri tarafından zarar karşılanmasını güçleştirir. Aktif ve pasiflerdeki kalemlerin uygun birleşimini sağlamaya çalışarak, bu yolla kar hedeflerine ulaşılması yöntemidir. Likidite ve Emniyet. Riskten korunma işlemi. Hedging, gelecekteki faiz, fiyat ve döviz kuru dalgalanmalarından kaynaklanan kayıplara dayalı riskin, kârı en az etkileyebilecek şekilde azaltılmasını sağlayacak korunma yöntemlerini ifade eden genel bir terimdir. Beklenen Getiri Varyans - Standart Sapma Değişim Katsayısı Beklenen getiri: E(r): Beklenen Getiri ri: Muhtemel Getiri Oranı ya da Nakit Akışı pi: Getirinin Gerçekleşme Olasılığı Bir yatırımcının, yatırım tutarı 50.000 TL olan yatırım projesiyle ilgili olarak, yatırım projesinden sağlayacağı net nakit girişlerinin ve net nakit girişlerine ilişkin olasılık tahminlerinin aşağıdaki gibi olacağı düşünülmektedir. Beklene getiri nedir? Gerçekleşme Olasılığı 0,30 0.50 0,20 Net Nakit Girişi 60.000 TL 80.000 TL 90.000 TL Gerçekleşme Olasılığı 0,30 x 0,50 x 0,20 x Net Nakit Girişi 60.000 TL =18000 80.000 TL = 40000 90.000 TL = 18000 E (R) = 18.000+40.000+18.000=76.000 TL Yatırım projesinden beklenen kar; 76.000-50.000 = 26.000 TL Beklenen getiri oranı= 26.000/50.000 = % 52’dir Standart sapma ya ölçülmesinde kullanılır. da varyans riskin Standart sapma, olasılık dağılımında, sonuçların ortalama değerden farklarının karesinin kare kökü alınarak bulunur. Standart sapmanın küçük olması; ortalamadan sapmaların ve riskin az olduğunun, büyük olması ise; ortalamadan sapmaların, riskin çok olduğunun ve oynaklığın göstergesidir. Gerçekleşme Olasılığı 0,25 0,40 0,35 Getiri Oranı 0,60 0,45 0,20 Tabloya göre yatırımın beklenen getirisini, varyansını ve standart sapmasını hesaplayınız. 0,25 0,40 0,35 x x x 0,60 =0,15 0,45 =0,18 0,20 =0,07 E(R) = 0,15+0,18+0,07= 0,40 (0,6-0,4)2*0,25=0,01 (0,45-0,4)2*0,40=0,001 (0,2-0,4)2*0,35=0,014 Varyans= 0,025 Standart Sapma= 0,16 Değişim katsayısı, her birim getiri için riski ölçer ve beklenen getirisi aynı olmayan alternatiflerin değerlendirilmesi için daha uygun bir ölçüttür. Değişim Standart Sapma Katsayısı= Beklenen Getiri DK E ( Ri ) A ve B yatırım projelerine ait getiri oranları ve olasılıklı dağılımları aşağıdaki gibidir. Yatırımların beklenen getirilerini ve riskini hesaplayarak hangi yatırımın seçilmesi gerektiğini belirleyiniz. Olasılık 0,05 0,15 0,35 0,25 0,20 __A Projesi 0,05 0,10 0,40 0,30 0,25 _B Projesi__ 0,10 0,15 0,35 0,30 0,70 OLASILIK 0,05 0,15 0,35 0,25 0,2 A 0,05 0,1 0,4 0,3 0,25 E(R A) 0,0025 0,015 0,14 0,075 0,05 0,2825 B 0,1 0,15 0,35 0,3 0,7 E(R B) 0,005 0,0225 0,1225 0,075 0,14 0,365 Standart Sapma A= 0,112 Standart Sapma B= 0,084 Değişim Katsayısı A= 0,112/0,28= 0,40 Değişim Katsayısı B= 0,084/0,365= 0,23 ***B’nin değişim katsayısı daha küçük olduğu için daha az risklidir bu yüzden B projesi seçilir.