İZAHNAME HAZIRLAMA KILAVUZU

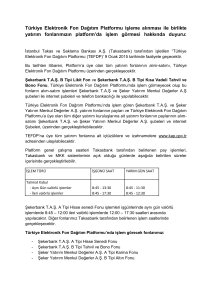

advertisement