Deutsche Securities Menkul Değerler Anonim

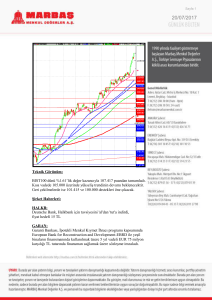

advertisement

Deutsche Securities Menkul Değerler Anonim Şirketi 30 Haziran 2015 Tarihinde Sona Eren Altı Aylık Ara Hesap Dönemine Ait Özet Finansal Tablolar ve Sınırlı Denetim Raporu 14 Ağustos 2015 Bu rapor 1 sayfa sınırlı denetim raporu ve 17 sayfa ara dönem özet finansal tablolar ve tamamlayıcı notlarından oluşmaktadır. Deutsche Securities Menkul Değerler Anonim Şirketi İçindekiler Ara Dönem Özet Finansal Durum Tablosu (Bilanço) Ara Dönem Özet Kapsamlı Kar veya Zarar ve Diğer Kapsamlı Gelir Tablosu Ara Dönem Özet Özkaynaklar Değişim Tablosu Ara Dönem Özet Nakit Akış Tablosu Ara Dönem Özet Finansal Tabloları Tamamlayıcı Notlar ARA DÖNEM FİNANSAL BİLGİLERE İLİŞKİN SINIRLI DENETİM RAPORU Deutsche Securities Menkul Değerler Anonim Şirketi Yönetim Kurulu’na, Giriş Deutsche Securities Menkul Değerler Anonim Şirketi’nin (“Şirket”) 30 Haziran 2015 tarihli ilişikteki özet finansal durum tablosunun, aynı tarihte sona eren altı aylık döneme ait özet kar veya zarar tablosunun, özet diğer kapsamlı gelir tablosunun, özet özkaynaklar değişim tablosunun ve özet nakit akış tablosu ile diğer açıklayıcı dipnotlarının (“ara dönem finansal bilgiler”) sınırlı denetimini yürütmüş bulunuyoruz. Şirket yönetimi, söz konusu ara dönem finansal bilgilerin Kamu Gözetimi Muhasebe ve Denetim Standartları Kurumu (“KGK”) tarafından yayımlanan Türkiye Muhasebe Standart'ı 34 (“TMS 34”) “Ara Dönem Finansal Raporlama” Standartı’na uygun olarak hazırlanmasından ve gerçeğe uygun bir biçimde sunumundan sorumludur. Sorumluluğumuz, yaptığımız sınırlı denetime dayanarak söz konusu ara dönem finansal bilgilere ilişkin bir sonuç bildirmektir. Sınırlı Denetimin kapsamı Yaptığımız sınırlı denetim Sınırlı Bağımsız Denetim Standardı (“SBDS”) 2410 “Ara Dönem Finansal Bilgilerin, İşletmenin Yıllık Finansal Tablolarının Bağımsız Denetimini Yürüten Denetçi Tarafından Sınırlı Bağımsız Denetimi”ne uygun olarak yürütülmüştür. Ara dönem finansal bilgilere ilişkin sınırlı denetim, başta finans ve muhasebe konularından sorumlu kişiler olmak üzere ilgili kişilerin sorgulanması ve analitik prosedürler ile diğer sınırlı denetim prosedürlerinin uygulanmasından oluşur. Ara dönem finansal bilgilerin sınırlı denetiminin kapsamı; Bağımsız Denetim Standartları’na uygun olarak yapılan ve amacı finansal tablolar hakkında bir görüş bildirmek olan bağımsız denetimin kapsamına kıyasla önemli ölçüde dardır. Sonuç olarak ara dönem finansal bilgilerin sınırlı denetimi, denetim şirketinin, bir bağımsız denetimde belirlenebilecek tüm önemli hususlara vakıf olabileceğine ilişkin bir güvence sağlamamaktadır. Bu sebeple, bir bağımsız denetim görüşü bildirmemekteyiz. Sonuç Sınırlı denetimimize göre ilişikteki finansal tabloların, Şirket’in tüm önemli yönleriyle, TMS 34 “Ara Dönem Finansal Raporlama” Standartı’na uygun olarak hazırlanmadığı kanaatine varmamıza sebep olacak herhangi bir husus dikkatimizi çekmemiştir. Akis Bağımsız Denetim ve Serbest Muhasebeci Mali Müşavirlik Anonim Şirketi A member of KPMG International Cooperative Funda Aslanoğlu, SMMM Sorumlu Denetçi 14 Ağustos 2015 İstanbul, Türkiye Deutsche Securities Menkul Değerler Anonim Şirketi 30 Haziran 2015 Tarihi İtibarıyla Özet Finansal Durum Tablosu (Bilanço) (Para Birimi: Türk Lirası (“TL”)) VARLIKLAR Dipnot Dönen varlıklar Nakit ve nakit benzerleri Ticari alacaklar - İlişkili taraflardan ticari alacaklar - İlişkili olmayan taraflardan ticari alacaklar Diğer alacaklar Peşin ödenmiş giderler 4 6 11 Duran varlıklar Finansal yatırımlar Diğer alacaklar Maddi duran varlıklar Maddi olmayan duran varlıklar Ertelenmiş vergi varlığı Diğer duran varlıklar 5 7 7 10 Toplam varlıklar Sınırlı Denetimden Geçmiş 30 Haziran 2015 Bağımsız Denetimden Geçmiş 31 Aralık 2014 100.326.567 28.425.747 71.534.796 3.866.222 67.668.574 160 365.864 102.518.186 31.294.686 70.915.918 3.825.572 67.090.346 796 306.786 12.267.400 393.229 11.011.100 125.502 228.589 508.760 220 15.289.089 392.728 14.210.702 165.483 260.666 259.290 220 112.593.967 117.807.275 75.069.530 71.518.645 71.223.553 295.092 27.977 548.374 2.466.115 74.706.611 70.482.362 65.494.689 4.987.673 27.977 546.145 2.731.627 1.346.077 1.120.038 508.419 2.357.247 374.380 918.500 516.476 516.476 521.897 521.897 516.476 521.897 37.007.961 9.000.000 8.409.615 7.749.913 5.192.657 6.655.776 42.578.767 9.000.000 8.409.615 6.569.992 5.170.031 13.429.129 112.593.967 117.807.275 KAYNAKLAR Kısa vadeli yükümlülükler Ticari borçlar - İlişkili taraflara ticari borçlar - İlişkili olmayan taraflara ticari borçlar Çalışanlara sağlanan faydalara ilişkin borçlar Dönem karı vergi yükümlülüğü Kısa vadeli karşılıklar - Çalışanlara sağlanan faydalara ilişkin kısa vadeli karşılıklar - Diğer kısa vadeli karşılıklar Diğer kısa vadeli yükümlülükler 6 11 10 8 Uzun vadeli yükümlülükler Uzun vadeli karşılıklar - Çalışanlara sağlanan faydalara ilişkin uzun vadeli karşılıklar ÖZKAYNAKLAR Ödenmiş sermaye Sermaye enflasyon düzeltmesi farkı Kardan ayrılan kısıtlanmış yedekler Geçmiş yıllar karları Net dönem karı 9 9 9 9 9 Toplam kaynaklar Ekteki dipnotlar, bu ara dönem özet finansal tabloların tamamlayıcı bir parçasıdır. 1 Deutsche Securities Menkul Değerler Anonim Şirketi 30 Haziran 2015 Tarihinde Sona Eren Altı Aylık Ara Hesap Dönemine Ait Özet Kar veya Zarar ve Diğer Kapsamlı Gelir Tablosu (Para Birimi: Türk Lirası (“TL”)) Sınırlı Denetimden Geçmiş 1 Ocak30 Haziran 2015 Sınırlı Denetimden Geçmemiş 1 Nisan30 Haziran 2015 Sınırlı Denetimden Geçmiş 1 Ocak30 Haziran 2014 Sınırlı Denetimden Geçmemiş 1 Nisan30 Haziran 2014 4.252.805.093 (4.235.777.832) 17.027.261 2.061.043.522 (2.054.088.666) 6.954.856 4.021.095.236 (4.005.551.946) 15.543.290 1.960.997.753 (1.953.192.745) 7.805.008 (9.225.427) (1.463.047) 19.516 (56.927) 6.301.376 (4.574.243) (694.314) 14.011 (35.781) 1.664.529 (8.061.910) (1.255.730) 125.571 (94.839) 6.256.382 (3.920.882) (661.952) 881 (70.348) 3.152.707 Yatırım faaliyetlerinden gelirler Yatırım faaliyetlerinden giderler Finansal gelirler öncesi faaliyet karı 18.501 6.319.877 11.445 1.675.974 (1.556) 6.254.826 (9.409) (1.556) 3.141.742 Finansal gelirler Finansal giderler Sürdürülen faaliyetler vergi öncesi kar 2.198.669 (180.589) 8.337.957 977.572 (14.472) 2.639.074 2.045.941 (143.606) 8.157.161 992.171 (100.707) 4.033.206 (1.682.181) (1.937.308) 255.127 (540.730) (635.869) 95.139 (1.641.735) (1.779.031) 137.296 (809.823) (843.653) 33.830 Sürdürülen faaliyetler dönem karı 6.655.776 2.098.344 6.515.426 3.223.383 Diğer kapsamlı gelirler Kar veya zararda yeniden sınıflandırılmayacaklar Tanımlanmış fayda planları yeniden ölçüm kazançları Vergi etkisi 22.626 28.656 - - 28.283 (5.657) 35.821 (7.165) - - 6.678.402 2.127.000 6.515.426 3.223.383 Kar ve Zarar Kısmı Hasılat Satışların maliyeti Brüt kar Dipnot 12 12 Genel yönetim giderleri Pazarlama giderleri Esas faaliyetlerden diğer gelirler Esas faaliyetlerden diğer giderler Esas faaliyet karı Sürdürülen faaliyetler vergi gideri - Dönem vergi gideri - Ertelenmiş vergi geliri Toplam kapsamlı gelir 10 10 Ekteki dipnotlar, bu ara dönem özet finansal tabloların tamamlayıcı bir parçasıdır. 2 Deutsche Securities Menkul Değerler Anonim Şirketi 30 Haziran 2015 Tarihinde Sona Eren Altı Aylık Ara Hesap Dönemine Ait Özet Özkaynaklar Değişim Tablosu (Para Birimi: Türk Lirası (“TL”)) Birikmiş Karlar Ödenmiş Sermaye Sermaye Düzeltme Farkları Kardan Ayrılan Kısıtlanmış Yedekler Geçmiş Yıllar Karları Net Dönem Karı Toplam Özkaynaklar 1 Ocak 2014 Transferler Toplam kapsamlı gelir Temettüler 9.000.000 - 8.409.615 - 5.410.904 1.159.088 - 5.160.314 11.313.648 (11.313.648) 12.472.736 (12.472.736) 6.515.426 - 40.453.569 6.515.426 (11.313.648) 30 Haziran 2014 9.000.000 8.409.615 6.569.992 5.160.314 6.515.426 35.655.347 9.000.000 - 8.409.615 - 6.569.992 1.179.921 - 5.170.031 12.249.208 22.626 (12.249.208) 13.429.129 (13.429.129) 6.655.776 - 42.578.767 6.678.402 (12.249.208) 9.000.000 8.409.615 7.749.913 5.192.657 6.655.776 37.007.961 Dipnot 1 Ocak 2015 Transferler Toplam kapsamlı gelir Temettüler 30 Haziran 2015 9 9 Ekteki dipnotlar, bu ara dönem özet finansal tabloların tamamlayıcı bir parçasıdır. 3 Deutsche Securities Menkul Değerler Anonim Şirketi 30 Haziran 2015 Tarihinde Sona Eren Altı Aylık Ara Hesap Dönemine Ait Özet Nakit Akış Tablosu (Para Birimi: Türk Lirası (“TL”)) Dipnot İşletme faaliyetlerinden sağlanan nakit akışları: Dönem karı Dönem net karı mutabakatı ile ilgili düzeltmeler Amortisman ve itfa giderleri ile ilgili düzeltmeler Karşılıklar ile ilgili düzeltmeler Vergi gideri/geliri ile ilgili düzeltmeler Yatırım ya da finansman faaliyetlerinden kaynaklanan nakit akışlarına neden olan diğer kalemlere ilişkin düzeltmeler Kar/zarar mutabakatı ile ilgili diğer düzeltmeler 10 İşletme sermayesinde gerçekleşen değişimler: Ticari alacaklardaki (artış)/azalışla ilgili düzeltmeler Ticari ve diğer borçlardaki artış/(azalış) Faaliyetlerle ilgili diğer alacaklardaki (artış)/azalışla ilgili düzeltmeler Faaliyetlerle ilgili diğer borçlardaki artış/(azalışla) ilgili düzeltmeler Vergi ödemeleri Diğer nakit girişleri/(çıkışları) Esas faaliyetlerden kaynaklanan nakit girişleri Sınırlı Denetimden Geçmiş 1 Ocak30 Haziran 2015 Sınırlı Denetimden Geçmiş 1 Ocak30 Haziran 2014 6.655.776 6.515.426 130.858 430.383 1.682.181 226.578 374.939 1.641.735 29.307 1.555 566.986 (618.878) 1.036.283 (17.642.525) 18.509.078 3.141.160 (5.768.708) (410.081) (1.935.079) (701.817) 9.440.093 (137.468) (1.308.110) (1.771.783) 1.207.703 Yatırım faaliyetleri: Maddi ve maddi olmayan duran varlık alımından kaynaklanan nakit çıkışları Yatırım faaliyetlerinden kaynaklanan nakit çıkışları 7 7 (58.800) (58.800) (105.500) (105.500) Finansman faaliyetleri: Ödenen temettüler Finansman faaliyetlerinden kaynaklanan nakit akışları 9 9 (12.249.208) (12.249.208) (11.313.648) (11.313.648) Nakit ve nakit benzerlerindeki net azalış Dönem başı nakit ve nakit benzerleri 30 Haziran itibarıyla nakit ve nakit benzerleri 4 4 (2.867.915) 31.286.075 28.418.160 (10.211.445) 39.883.078 29.671.633 Ekteki dipnotlar, bu ara dönem özet finansal tabloların tamamlayıcı bir parçasıdır. 4 Deutsche Securities Menkul Değerler Anonim Şirketi 30 Haziran 2015 Tarihinde Sona Eren Altı Aylık Ara Hesap Dönemine Ait Özet Finansal Tabloları Tamamlayıcı Dipnotlar (Para Birimi: Türk Lirası (“TL”)) 1 Şirket’in organizasyonu ve faaliyet konusu Deutsche Securities Menkul Değerler Anonim Şirketi (“Deutsche Securities” veya “Şirket”), 7 Kasım 1990 tarihinde Mert Menkul Kıymetler A.Ş. ünvanı ile kurulmuştur. Şirket ünvanı, 21 Aralık 1994 tarihinde Bender Menkul Değerler A.Ş. ve sonrasında da 6 Aralık 2006 tarihinde Deutsche Securities Menkul Değerler A.Ş. olarak değiştirilmiştir. Deutsche Securities’in faaliyet amacı, 6362 sayılı Sermaye Piyasası Kanununu ve diğer ilgili mevzuat hükümleri çerçevesinde yatırım hizmetleri faaliyetleri ile konuyla ilgili diğer yan hizmetleri sunmaktır. Şirket'in 6362 sayılı Sermaye Piyasası Kanunu çerçevesinde faaliyetlere başlayabilmesi Sermaye Piyasası Kurulu'nun iznine tabi tutulmuştur. Deutsche Securities Menkul Değerler A.Ş.’nin yetki belgelerinin 6362 sayılı Sermaye Piyasası Kanunu ve Sermaye Piyasası Kurulu'nun (SPK) III-37.1 sayılı "Yatırım Hizmetleri ile Yan Hizmetlere İlişkin Esaslar Hakkında Tebliğ"i ve III-39.1 sayılı "Yatırım Kuruluşlarının Kuruluş ve Faaliyet Esasları Hakkında Tebliğ”i çerçevesinde yenilenmesine ilişkin olarak Sermaye Piyasası Kurulu'na yapılan başvuru neticesinde, SPK'nın 1 Haziran 2015 tarih ve 14 sayılı toplantısında alınan karar doğrultusunda Şirket "Geniş Yetkili Aracı Kurum" olarak yetkilendirilmiştir. Bu çerçevede Şirket’in 1 Haziran 2015 tarihinden itibaren İşlem Aracılığı Faaliyeti (Kaldıraçlı Alım Satım İşlemleri hariç), Portföy Aracılığı Faaliyeti, Diğer Türev Araçlar (sadece Varant Piyasa Yapıcılık ) ve Sınırlı Saklama faaliyetlerinde bulunmasına izin verilmiştir. Şirket, SPK’nın “Aracı Kuruluş Varantlarının Kurul Kaydına Alınmasına ve Alım Satım İşlemlerine İlişkin Esaslar” tebliği çerçevesinde 27 Ocak 2010 tarihinde Deutsche Bank AG ile “Ana Aracılık ve Piyasa Yapıcılığı Sözleşme”si imzalamıştır. Bu anlaşmaya istinaden Şirket, Deutsche Bank AG’nin Borsa İstanbul A.Ş. (“BİAŞ”)’nda ihraç ettiği varant işlemlerinde piyasa yapıcısı olarak hareket etmektedir. Şirket’in 30 Haziran 2015 tarihi itibarıyla çalışan sayısı 21 (31 Aralık 2014: 20)’dir. Şirket’in merkezi, Esentepe Mah, Büyükdere Caddesi Tekfen Tower No: 209 Kat: 18 Şişli/İstanbul adresinde bulunmaktadır. Şirket’in 30 Haziran 2015 tarihli finansal tabloları 14 Ağustos 2015 tarihinde Yönetim Kurulu tarafından onaylanmıştır. 2 Finansal tabloların sunumuna ilişkin esaslar Şirket’in finansal tablolarının hazırlanmasında uygulanan belli başlı muhasebe politikaları aşağıdaki gibidir: 2.1 Ara dönem özet finansal tabloların sunumuna ilişkin temel esaslar İlişikteki ara dönem finansal tablolar SPK’nın 13 Haziran 2013 tarih ve 28676 sayılı Resmi Gazete’de yayımlanan Seri II, 14.1 No’lu “Sermaye Piyasasında Finansal Raporlamaya İlişkin Esaslar Tebliği” (“Tebliğ”) hükümlerine uygun olarak hazırlanmıştır. Şirket Tebliğin 5. Maddesine göre Kamu Gözetimi Muhasebe ve Denetim Standartları Kurumu (“KGK”) tarafından yayımlanan Türkiye Muhasebe Standartları’nı / Türkiye Finansal Raporlama Standartları ile bunlara ilişkin ek ve yorumları, tümü (“TMS”) uygulamaktadır. Şirket, 30 Haziran 2015 tarihinde sona eren ara döneme ilişkin özet finansal tablolarını Türkiye Muhasebe Standardı No. 34 ”Ara Dönem Finansal Raporlama” kriterlerine uygun olarak hazırlamıştır. 5 Deutsche Securities Menkul Değerler Anonim Şirketi 30 Haziran 2015 Tarihinde Sona Eren Altı Aylık Ara Hesap Dönemine Ait Özet Finansal Tabloları Tamamlayıcı Dipnotlar (Para Birimi: Türk Lirası (“TL”)) 2 Finansal tabloların sunumuna ilişkin esaslar (devamı) 2.1 Ara dönem özet finansal tabloların sunumuna ilişkin temel esaslar (devamı) Şirket’in ara dönem özet finansal tabloları yılsonu finansal tablolarının içermesi gerekli olan açıklama ve dipnotların tamamını içermemektedir ve bu sebeple Şirket’in 31 Aralık 2014 tarihli finansal tabloları ile beraber okunmalıdır. Finansal tabloların TMS’ye uygun olarak hazırlanması, varlık ve yükümlülükler ile şarta bağlı varlık ve yükümlülüklere ilişkin açıklayıcı notları etkileyecek belirli varsayımların ve önemli muhasebe tahminlerinin kullanılmasını gerektirmektedir. Bu tahminler, yönetimin mevcut olaylar ve aksiyonlar çerçevesinde en iyi tahminlerine dayansa da, fiili sonuçlar tahmin edilenden farklı gerçekleşebilir. Karmaşık ve daha ileri derecede bir yorum gerektiren varsayım ve tahminlerin finansal tablolar üzerinde önemli etkisi bulunabilir. 30 Haziran 2015 tarihi itibarıyla sona eren ara dönem özet finansal tabloların hazırlanmasında kullanılan varsayım ve önemli muhasebe tahminlerinde değişiklik olmamıştır. 2.2 Karşılaştırmalı bilgiler İlişikteki finansal tablolar, Şirket’in finansal durumu, performansı ve nakit akışındaki eğilimleri belirleyebilmek amacıyla, önceki dönemle karşılaştırmalı hazırlanmaktadır. Finansal tabloların kalemlerinin gösterimi veya sınıflandırılması değiştiğinde karşılaştırılabilirliği sağlamak amacıyla, önceki dönem finansal tabloları da buna uygun olarak yeniden sınıflandırılmakta ve bu hususlara ilişkin olarak açıklama yapılmaktadır. 30 Haziran 2015 tarihi itibarıyla hazırlanan finansal tablolar bir önceki dönem olan 31 Aralık 2014 ve 30 Haziran 2014 tarihli finansal bilgiler ile karşılaştırılmalı sunulmuştur. 2.3 30 Haziran 2015 tarihi itibarıyla yeni ve henüz yürürlükte olmayan standartlar ve yorumlar TFRS 9 Finansal Araçlar – Sınıflandırma ve Ölçümleme Aralık 2012’de yayınlanan değişiklikle yeni standart, 1 Ocak 2018 tarihi ve sonrasında başlayan yıllık hesap dönemleri için geçerli olacaktır. TFRS 9 Finansal Araçlar standardının ilk safhası finansal varlıkların ve yükümlülüklerin ölçülmesi ve sınıflandırılmasına ilişkin yeni hükümler getirmektedir. TFRS 9’da yapılan değişiklikler esas olarak finansal varlıkların sınıflama ve ölçümünü ve gerçeğe uygun değer farkı kar veya zarara yansıtılarak ölçülen olarak sınıflandırılan finansal yükümlülüklerin ölçümünü etkileyecektir ve bu tür finansal yükümlülüklerin gerçeğe uygun değer değişikliklerinin kredi riskine ilişkin olan kısmının diğer kapsamlı gelir tablosunda sunumunu gerektirmektedir. Standardın erken uygulanmasına izin verilmektedir. Şirket, standardın finansal durumu ve performansı üzerine etkilerini değerlendirmektedir. 2.4 Geçerli ve raporlama para birimi Şirket’in finansal tabloları, faaliyette bulunduğu temel ekonomik çevrede geçerli olan para birimi (işlevsel para birimi) ile sunulmuştur. Şirket’in finansal durumu ve faaliyet sonucu, Şirket’in geçerli para birimi ve raporlama para birimi olan Türk Lirası (“TL”) cinsinden ifade edilmiştir. 6 Deutsche Securities Menkul Değerler Anonim Şirketi 30 Haziran 2015 Tarihinde Sona Eren Altı Aylık Ara Hesap Dönemine Ait Özet Finansal Tabloları Tamamlayıcı Dipnotlar (Para Birimi: Türk Lirası (“TL”)) 2 Finansal tabloların sunumuna ilişkin esaslar (devamı) 2.5 Kur değişiminin etkileri Yabancı para cinsinden yapılan işlemler, işlem tarihindeki yabancı para kuru ile TL’ye çevrilmektedir. Yabancı para cinsinden olan parasal varlıklar ve borçlar, raporlama tarihinde geçerli kur üzerinden dönem sonunda TL’ye çevrilmektedirler. Bu işlemler sonucunda oluşan kur farkları dönem kar/zararına yansıtılmaktadır. Şirket tarafından kullanılan 30 Haziran 2015 ve 31 Aralık 2014 tarihli kur bilgileri aşağıdaki gibidir: 30 Haziran 2015 2,6863 2,9822 Amerikan Doları Avro 3 31 Aralık 2014 2,3189 2,8207 Faaliyetlerin mevsimsel değişimi Şirket’in operasyonları, sezona göre önemli değişim göstermemektedir. 30 Haziran 2015 tarihinde sona eren altı aylık ara dönemde Şirket’in gelirlerini oluşturan 17.027.261 TL, devlet tahvili satış gelirleri ve pay piyasası ,VIOP, varant işlemleri aracılık komisyonu gelirlerinden oluşmaktadır (30 Haziran 2014: 15.543.290 TL). Aynı dönem içinde 9.225.427 TL tutarında genel yönetim gideri mevcuttur (30 Haziran 2014: 8.061.910 TL). 4 Nakit ve nakit benzerleri Ters repo alacakları Banka mevduatı-Vadesiz 30 Haziran 2015 28.410.587 15.160 31 Aralık 2014 31.282.611 12.075 28.425.747 31.294.686 30 Haziran 2015 tarihi itibarıyla nakit ve nakit benzerleri 28.410.587 TL tutarında geri satım taahhütlü menkul kıymetleri (“ters repoları”) içermektedir (31 Aralık 2014: 31.282.611 TL). 30 Haziran 2015 tarihi itibarıyla ters repo işlemlerine uygulanan faiz oranı %9,75’tir (31 Aralık 2014: %10,05). 30 Haziran 2015 tarihi itibarıyla banka mevduatının üzerinde herhangi bir blokaj bulunmamaktadır. Şirket’in 30 Haziran 2015 ve Şirket’in 30 Haziran 2014 tarihlerinde sona eren hesap dönemlerine ait nakit akış tablolarında nakit ve nakit benzerleri toplamından faiz tahakkukları düşülerek gösterilmektedir: Nakit ve nakit benzerleri Faiz tahakkukları (-) 30 Haziran 2015 30 Haziran 2014 31 Aralık 2014 28.425.747 (7.587) 29.678.687 (7.054) 31.294.686 (8.611) 28.418.160 29.671.633 31.286.075 7 Deutsche Securities Menkul Değerler Anonim Şirketi 30 Haziran 2015 Tarihinde Sona Eren Altı Aylık Ara Hesap Dönemine Ait Özet Finansal Tabloları Tamamlayıcı Dipnotlar (Para Birimi: Türk Lirası (“TL”)) 5 Finansal yatırımlar Uzun vadeli finansal yatırımlar: 31 Aralık 2014 30 Haziran 2015 İştirak oranı Kayıtlı değeri İştirak oranı Kayıtlı değeri Satılmaya hazır finansal varlıklar Borsa İstanbul A.Ş. (*) İstanbul Takas ve Saklama Bankası A.Ş (“Takasbank”) (**) - Maliyet %0,04 159.711 %0,04 159.711 %0,03 233.518 255.656 %0,03 233.017 255.656 - Değer düşüklüğü (*) (**) 6 (22.138) (22.639) 393.229 392.728 BIST hisseleri Borsa İstanbul A.Ş.’nin 4 Temmuz 2013 tarihli toplantısında alınan karara istinaden hesaplara geçirilmiştir. Tutar maliyet bedeli ile izlenmektedir. İstanbul Takas ve Saklama Bankası A.Ş.-Takasbank hisseleri maliyet değeri yöntemine göre muhasebeleştirilmiştir. 14 Haziran 2013 tarihinde 60.000 TL tutarında bedelli ve 14 Haziran 2013 ve 26 Haziran 2014 tarihlerinde sırasıyla 60.000 ve 40.000 TL tutarında bedelsiz hisse senedi yatırımı yapılmıştır. Ticari alacak ve borçlar Kısa vadeli ticari alacaklar VİOP işlem teminatları (*) İlişkili taraflardan alacaklar (Not 10) (**) Diğer ticari alacaklar Kısa vadeli ticari borçlar VİOP işlem borçları (*) Operasyonel hizmetlere ilişkin borçlar (Not 10) (***) Kısa vadeli diğer ticari borçlar Müşterilere borçlar 30 Haziran 2015 67.668.574 3.866.222 - 31 Aralık 2014 67.088.903 3.825.572 1.443 71.534.796 70.915.918 30 Haziran 2015 67.668.574 3.717.584 981 131.506 31 Aralık 2014 67.088.903 3.170.262 3 223.194 71.518.645 70.482.362 (*) Şirket’in ticari alacak ve ticari borçlarında yer alan tutarlar, müşteriler adına VİOP’da tutulan nakit teminat tutarıdır. Ticari alacaklar VİOP takas alacaklarını, ticari borçlar ise müşterilere olan borç tutarını ifade etmektedir. (**) Şirket satış elemanlarının, diğer grup şirketlerinin gerçekleştirdiği işlemlerde verdikleri pay piyasası aracılık hizmetlerinden doğan alacaklar ile hisse ve varant işlemi komisyon alacaklarından oluşmaktadır. (***) Şirket’in operasyonel faaliyetleri için Deutsche Bank A.G.’den ve Deutsche Bank A.Ş.’den aldığı hizmetlere ilişkin borçlardır. 8 Deutsche Securities Menkul Değerler Anonim Şirketi 30 Haziran 2015 Tarihinde Sona Eren Altı Aylık Ara Hesap Dönemine Ait Özet Finansal Tabloları Tamamlayıcı Dipnotlar (Para Birimi: Türk Lirası (“TL”)) 7 Maddi ve maddi olmayan duran varlıklar 30 Haziran 2015 tarihinde sona eren altı aylık ara hesap döneminde maddi duran varlık alımı gerçekleşmemiştir (30 Haziran 2014: 74.517 TL tutarında maddi duran varlık alımı gerçekleştirmiştir). 30 Haziran 2015 tarihinde sona eren altı aylık ara hesap döneminde maddi duran varlıklar için 39.978 TL’lik amortisman oluşmuştur (30 Haziran 2014: 139.449 TL). 30 Haziran 2015 tarihinde sona eren altı aylık ara hesap döneminde 58.800 TL (30 Haziran 2014: 30.983 TL) tutarında maddi olmayan duran varlık alımı gerçekleştirmiştir. 30 Haziran 2015 tarihinde sona eren altı aylık ara hesap döneminde maddi olmayan duran varlıklar için 90.880 TL’lik itfa payı oluşmuştur (30 Haziran 2014: 87.129 TL). 8 Karşılıklar, koşullu varlık ve yükümlülükler (a) Karşılıklar Diğer kısa vadeli karşılıklar Diğer kısa vadeli karşılıklar Gider karşılıkları İlişkili taraflara borç karşılıkları (*) 30 Haziran 2015 437.384 682.654 31 Aralık 2014 374.380 - 1.120.038 374.380 (*) İlişkili taraflara borç karşılıkları, Deutsche Bank AG üst düzey yöneticilerinin Şirket'e sağladığı global ve bölgesel yönetim, liderlik ve koordinasyon faaliyetleri karşılığında ödenen yönetim servis hizmeti ve bilgi işlem proje hizmetleri için ayrılan karşılıkları içermektedir.(31 Aralık 2014: Bulunmamaktadır.) (b) Teminat mektupları Üçüncü şahıslara verilen teminat mektupları aşağıdaki gibidir: Verilen teminat mektupları Borsa İstanbul A.Ş.(“BİST”) Takasbank Sermaye Piyasası Kurulu (“SPK”) 9 30 Haziran 2015 8.177.000 1.071.000 1.776 31 Aralık 2014 7.587.000 1.071.000 1.776 9.249.776 8.659.776 Deutsche Securities Menkul Değerler Anonim Şirketi 30 Haziran 2015 Tarihinde Sona Eren Altı Aylık Ara Hesap Dönemine Ait Özet Finansal Tabloları Tamamlayıcı Dipnotlar (Para Birimi: Türk Lirası (“TL”)) 9 Özkaynaklar Ödenmiş sermaye Şirket’in ödenmiş sermayesi 9.000.000 TL (31 Aralık 2014: 9.000.000 TL) olup her biri 1 TL nominal değerli 9.000.000 (31 Aralık 2014: 9.000.000) adet hisseye bölünmüştür. Şirket’in 30 Haziran 2015 ve 31 Aralık 2014 tarihlerindeki hissedarları ve sermaye içindeki payları tarihi değerlerle aşağıdaki gibidir: 30 Haziran 2015 31 Aralık 2014 TL TL Pay (%) Pay (%) Hissedarlar Deutsche Bank A.G. Diğer 8.999.996 4 100 - 8.999.996 4 100 - 100 9.000.000 8.409.615 100 Sermaye düzeltmesi farkları 9.000.000 8.409.615 Ödenmiş sermaye 17.409.615 17.409.615 Sermaye düzeltme farkları ödenmiş sermayeye yapılan nakit ve nakit benzeri ilavelerin 31 Aralık 2004 tarihine kadar enflasyona göre düzeltilmiş toplam tutarları ile enflasyon düzeltmesi öncesindeki tutarları arasındaki farkı ifade eder. Kardan ayrılmış kısıtlanmış yedekler Yasal yedekler Türk Ticaret Kanunu’na göre yasal yedek akçeler; birinci ve ikinci tertip yasal yedek akçelerden oluşmaktadır. Birinci tertip yasal yedek akçeler, Şirket sermayesinin %20’sine ulaşıncaya kadar, dönem karının %5’i oranında ayrılmaktadır. İkinci tertip yasal yedek akçeler, şirket sermayesinin %5’ini aşan tüm kar payı dağıtımlarının %10’u oranında ayrılmaktadır. Birinci ve ikinci yasal yedek akçeler, toplam sermayenin %50’sini aşmadığı sürece dağıtılamaz; ancak ihtiyari yedek akçelerin tükenmesi halinde zararların karşılanmasında kullanılabilir. 30 Haziran 2015 tarihi itibarıyla Şirket’in kardan ayrılmış kısıtlanmış yedekleri 7.749.913 TL tutarındadır (31 Aralık 2014: 6.569.992 TL). Şirket’in 27 Mart 2015 tarihinde yapılan 2014 mali yılına ilişkin olağan genel kurul toplantısında alınan karar doğrultusunda dağıtımına karar verilmiş ve 1.179.921 TL yasal yedek akçe olarak ayrılmıştır. Geçmiş yıllar karları 30 Haziran 2015 tarihi itibarıyla, Şirket’in geçmiş yıllar karları 5.192.657 TL’dir (31 Aralık 2014: 5.170.031 TL tutarındadır). Geçmiş yıllar karları, 30 Haziran 2015 tarihinde transfer edilen 22.626 TL tutarındaki aktüeryal kazanç tutarını da içermektedir. Şirket’in 27 Mart 2015 tarihinde yapılan 2014 mali yılına ilişkin olağan genel kurul toplantısında 12.249.208 TL ortaklara temettü dağıtılmasına karar verilmiş olup, 15 Mayıs 2015 tarihinde ödemesi gerçekleşmiştir. 10 Deutsche Securities Menkul Değerler Anonim Şirketi 30 Haziran 2015 Tarihinde Sona Eren Altı Aylık Ara Hesap Dönemine Ait Özet Finansal Tabloları Tamamlayıcı Dipnotlar (Para Birimi: Türk Lirası (“TL”)) 10 Vergi varlık ve yükümlülükleri Tahakkuk eden gelir vergisi Peşin ödenen vergiler Dönem karı vergi yükümlülüğü Cari dönem vergi gideri Ertelenmiş vergi geliri Toplam vergi gideri 30 Haziran 2015 (1.937.308) 1.388.934 31 Aralık 2014 (3.385.939) 2.839.794 (548.374) (546.145) 1 Ocak30 Haziran 2015 (1.937.308) 255.127 1 Ocak30 Haziran 2014 (1.779.031) 137.296 (1.682.181) (1.641.735) Cari dönem vergi gideri ile Şirket’in yasal vergi oranı kullanılarak hesaplanan vergi giderinin mutabakatı: Vergi öncesi kar %20 vergi oranı ile oluşan vergi gideri İlaveler 1 Ocak30 Haziran 2015 8.337.957 1 Ocak30 Haziran 2014 8.157.161 (1.667.591) (14.590) (1.631.432) (10.302) (1.682.181) (1.641.735) 5520 sayılı Kurumlar Vergisi Kanunu, pek çok hükmü 1 Ocak 2006 tarihinden geçerli olmak üzere, 21 Haziran 2006 tarihli ve 26205 sayılı Resmi Gazete’de yayımlanarak yürürlüğe girmiştir. Buna göre Türkiye’de, kurumlar vergisi oranı 2015 yılı için %20 (2014 yılı için %20)’dir. Kurumlar vergisi oranı kurumların ticari kazancına vergi yasaları gereğince indirim kabul edilmeyen giderlerin ilave edilmesi, vergi yasalarında yer alan istisna (iştirak kazançları istisnası gibi) ve indirimlerin indirilmesi sonucu bulunacak vergi matrahına uygulanır. Kar dağıtılmadığı takdirde başka bir vergi ödenmemektedir. Türkiye’deki bir işyeri ya da daimi temsilcisi aracılığı ile gelir elde eden dar mükellef kurumlar ile Türkiye’de yerleşik kurumlara ödenen kâr paylarından (temettüler) stopaj yapılmaz. Bunların dışında kalan kişi ve kurumlara yapılan temettü ödemeleri %15 oranında stopaja tabidir. Kârın sermayeye ilavesi, kâr dağıtımı sayılmaz ve stopaj uygulanmaz. Kurumlar üçer aylık mali karları üzerinden %20 oranında geçici vergi hesaplar ve o dönemi izleyen ikinci ayın 14’üncü gününe kadar beyan edip 17’nci günü akşamına kadar öderler. Yıl içinde ödenen geçici vergi o yıla ait olup izleyen yıl verilecek kurumlar vergisi beyannamesi üzerinden hesaplanacak kurumlar vergisinden mahsup edilir. Mahsuba rağmen ödenmiş geçici vergi tutarı kalması durumunda bu tutar nakden iade alınabileceği gibi devlete karşı olan diğer mali borçlara da mahsup edilebilir. En az iki yıl süre ile elde tutulan iştirak hisseleri ile gayrimenkullerin satışından doğan kârların %75’i, Kurumlar Vergisi Kanunu'nda öngörüldüğü şekilde sermayeye eklenmesi veya 5 yıl süreyle özkaynaklarda tutulması şartı ile vergiden istisnadır. Türk vergi mevzuatına göre beyanname üzerinde gösterilen mali zararlar 5 yılı aşmamak kaydıyla dönem kurum kazancından indirilebilirler. 11 Deutsche Securities Menkul Değerler Anonim Şirketi 30 Haziran 2015 Tarihinde Sona Eren Altı Aylık Ara Hesap Dönemine Ait Özet Finansal Tabloları Tamamlayıcı Dipnotlar (Para Birimi: Türk Lirası (“TL”)) 10 Vergi varlık ve yükümlülükleri (devamı) Türkiye’de ödenecek vergiler konusunda vergi otoritesi ile mutabakat sağlamak gibi bir uygulama bulunmamaktadır. Kurumlar vergisi beyannameleri hesap döneminin kapandığı ayı takip eden dördüncü ayın 25’inci günü akşamına kadar bağlı bulunulan vergi dairesine verilir. Bununla beraber, vergi incelemesine yetkili makamlar beş yıl zarfında muhasebe kayıtlarını inceleyebilir ve hatalı işlem tespit edilirse ödenecek vergi miktarları değişebilir. Ertelenmiş vergiler Ertelenmiş vergi varlıkları Ertelenmiş vergi yükümlülükleri (-) 30 Haziran 2015 530.188 (21.428) 31 Aralık 2014 288.603 (29.313) 508.760 259.290 Ertelenmiş vergi varlıkları, net İleriki dönemlerde gerçekleşecek geçici farklar üzerinden hesaplanan ertelenen vergi varlıkları ve yükümlülükleri için uygulanan oran %20’dir (31 Aralık 2014: %20). 30 Haziran 2015 ve 31 Aralık 2014 tarihleri itibarıyla ertelenen vergi varlık ve yükümlülüklerini oluşturan kalemler aşağıdaki gibidir: Çalışanlara sağlanan faydalar Gider karşılıkları 30 Haziran 2015 Ertelenmiş Birikmiş vergi geçici varlıkları/ farklar yükümlülükleri 1.862.553 372.511 788.382 157.677 31 Aralık 2014 Ertelenmiş Birikmiş vergi geçici varlıkları/ farklar yükümlülükleri 1.397.933 279.587 45.078 9.016 530.188 288.603 Ertelenmiş vergi varlıkları Maddi ve maddi olmayan varlıklar vergi matrahı ile kayıtlı değer farkı 107.142 (21.428) 146.563 (29.313) Ertelenmiş vergi yükümlülüğü (21.428) (29.313) Ertelenmiş vergi varlıkları, net 508.760 259.290 12 Deutsche Securities Menkul Değerler Anonim Şirketi 30 Haziran 2015 Tarihinde Sona Eren Altı Aylık Ara Hesap Dönemine Ait Özet Finansal Tabloları Tamamlayıcı Dipnotlar (Para Birimi: Türk Lirası (“TL”)) 11 İlişkili taraflar a) 30 Haziran 2015 ve 31 Aralık 2014 tarihleri itibarıyla ilişkili taraflarla bakiyeler aşağıdaki gibidir: İlişkili kuruluşlardaki hazır değerler Deutsche Bank A.Ş.-ters repo alacakları Deutsche Bank A.Ş.-banka mevduatları 30 Haziran 2015 31 Aralık 2014 28.410.587 31.282.611 259 916 28.410.846 İlişkili taraflardan ticari alacaklar 31.283.527 30 Haziran 2015 31 Aralık 2014 Deutsche Bank A.G. London Branch (Hisse senedi, varant, VİOP aracılık hizmet alacakları) DB AG Hong Kong Branch Deutsche Bank Securities Inc. DB AG Cayman Islands Branch Deutsche Securities Australia Limited Deutsche Securities Inc. Deutsche Securities-İsrael Ltd. (Operasyonel faaliyet hizmetleri) İlişkili taraflara ticari borçlar Deutsche Bank A.G. London Branch (VİOP işlem teminatları) Deutsche Bank A.G. London Branch (Yönetim ve bilgi işlem hizmeti) Deutsche Bank A.G. (Bilgi işlem hizmeti) Deutsche Bank A.Ş. (Operasyonel faaliyet hizmetleri) Deutsche Bank Aktiengesellschaft, Filiale Dubai (Yönetim hizmeti) Deutsche Bank Securities Inc. (Yönetim hizmeti) İlişkili taraflara borç ve gider karşılıkları DB AG London Branch Deutsche Bank Aktiengesellschaft, Filiale Dubai Deutsche Bank Securities Inc. Deutsche Bank A.G. 2.676.455 540.548 455.705 99.797 53.897 39.820 - 2.733.823 475.424 413.187 64.221 47.036 21.771 70.110 3.866.222 3.825.572 30 Haziran 2015 67.505.969 31 Aralık 2014 62.324.427 1.800.153 317.082 851.798 351.659 396.892 1.702.666 299.910 459.672 332.615 375.398 71.223.553 65.494.689 30 Haziran 2015 31 Aralık 2014 424.128 119.759 126.813 11.954 682.654 13 - Deutsche Securities Menkul Değerler Anonim Şirketi 30 Haziran 2015 Tarihinde Sona Eren Altı Aylık Ara Hesap Dönemine Ait Özet Finansal Tabloları Tamamlayıcı Dipnotlar (Para Birimi: Türk Lirası (“TL”)) 11 İlişkili taraflar(devamı) b) 30 Haziran 2015 ve 30 Haziran 2014 tarihinde sona eren ara hesap dönemlerine ait ilişkili taraflardan alınan faiz ve hizmet gelirleri aşağıdaki gibidir: 1 Ocak1 Ocak30 Haziran 2015 30 Haziran 2014 İlişkili taraflardan faiz gelirleri Deutsche Bank A.Ş. İlişkili taraflardan hizmet gelirleri Deutsche Bank A.G. London (Hisse, varant, VİOP aracılık hizmetleri) DB AG Hong Kong Branch DB AG Cayman Islands Branch Deutsche Securities Australia Limited Deutsche Bank Securities Inc. Deutsche Securities Inc. Deutsche Bank A.G. Geneva (Hisse senedi aracılık hizmetleri) Deutsche Bank A.Ş. (Hisse senedi aracılık hizmetleri) c) 1.608.634 1.656.332 1.608.634 1.656.332 1 Ocak30 Haziran 2015 1 Ocak30 Haziran 2014 16.173.346 37.904 31.899 4.167 18.862 16.803 17.999 47 15.303.779 2.472 351 16.301.027 15.306.602 30 Haziran 2015 ve 30 Haziran 2014 tarihlerinde sona eren ara hesap dönemlerine ait ilişkili taraflara olan hizmet giderleri aşağıdaki gibidir: İlişkili taraflara hizmet giderleri Deutsche Bank A.Ş. (Operasyonel faaliyet hizmetleri) Deutsche Bank A.G. London (Yönetim, bilgi işlem servis ücreti) Deutsche Bank A.G. Filiale Dubai (Yönetim, servis ücreti) Deutsche Bank Securities Inc. (Yönetim, servis ücreti) Deutsche Bank A.G. (Bilgi işlem servis ücreti) 1 Ocak1 Ocak30 Haziran 2015 30 Haziran 2014 1.667.449 958.281 424.128 355.568 119.759 142.347 126.813 58.144 11.955 - 2.350.104 d) 1.514.339 Yönetim kuruluna ve üst düzey yöneticilere verilen ücretler: Yönetim kurulu başkan ve üyeleriyle genel müdür, genel müdür yardımcıları gibi üst yöneticilere cari dönemde sağlanan ücret ve benzeri menfaatlerin toplam tutarı 1.387.039 TL’dir (30 Haziran 2014: 1.899.053 TL). 14 Deutsche Securities Menkul Değerler Anonim Şirketi 30 Haziran 2015 Tarihinde Sona Eren Altı Aylık Ara Hesap Dönemine Ait Özet Finansal Tabloları Tamamlayıcı Dipnotlar (Para Birimi: Türk Lirası (“TL”)) 12 Hasılat ve satışların maliyeti 1 Ocak1 Nisan1 Ocak1 Nisan30 Haziran 2015 30 Haziran 2015 30 Haziran 2014 30 Haziran 2014 Satışlar Devlet tahvili satışları Hizmetler Pay piyasası işlemleri aracılık komisyonu VIOP işlemleri aracılık komisyonu Varant işlemleri aracılık komisyon geliri Hizmet gelirinden indirimler Müşteri komisyon iadeleri 4.235.777.832 4.235.777.832 17.027.261 8.963.834 6.993.405 1.070.022 - 2.054.088.666 2.054.088.666 6.954.856 3.562.758 2.910.050 482.048 - 4.005.551.946 4.005.551.946 15.543.290 8.025.537 6.678.646 839.107 - 1.953.192.745 1.953.192.745 7.805.008 3.819.817 3.557.965 427.226 - Toplam satış geliri 4.252.805.093 2.061.043.522 4.021.095.236 1.960.997.753 Satışların maliyeti (-) Devlet tahvili satışlarının maliyeti (4.235.777.832) (2.054.088.666) (4.005.551.946) (1.953.192.745) Toplam satış maliyeti (-) (4.235.777.832) (2.054.088.666) (4.005.551.946) (1.953.192.745) 17.027.261 6.954.856 15.543.290 7.805.008 Brüt kar 15 Deutsche Securities Menkul Değerler Anonim Şirketi 30 Haziran 2015 Tarihinde Sona Eren Altı Aylık Ara Hesap Dönemine Ait Özet Finansal Tabloları Tamamlayıcı Dipnotlar (Para Birimi: Türk Lirası (“TL”)) 13 Finansal araçlardan kaynaklanan risklerin niteliği ve düzeyi 13.1 Döviz pozisyonu riski 30 Haziran 2015 ve 31 Aralık 2014 tarihleri itibarıyla Şirket tarafından tutulan yabancı para varlıklar ve borçların orijinal bakiyeleri ve toplam TL karşılıkları aşağıdaki gibidir: 30 Haziran 2015 31 Aralık 2014 TL karşılığı Avro TL karşılığı Avro Ticari alacaklar 3.018.221 1.012.079 3.493.681 1.238.586 Toplam varlıklar 3.018.221 1.012.079 3.493.681 1.238.586 Ticari borçlar Kısa vadeli karşılıklar 2.865.786 704.283 960.964 236.162 2.710.592 45.078 960.964 15.981 Toplam yükümlülükler 3.570.069 1.197.126 2.755.670 976.945 Net yabancı para pozisyonu (551.848) (185.047) 718.011 261.641 Aşağıdaki tablo, Şirket’in Avro ve diğer kurlarındaki %10’luk değişime olan duyarlılığını göstermektedir. Bu tutarlar Avro’nun TL karşısında %10 oranında değer artışının/azalışının kar zarar tablosundaki etkisini ifade eder. Bu analiz sırasında tüm değişkenlerin özellikle faiz oranlarının sabit kalacağı varsayılmıştır. Döviz kuru duyarlılık analiz tablosu 30 Haziran 2015 Kar/Zarar 30 Haziran 2014 Kar/Zarar Yabancı paranın değer kazanması Yabancı paranın değer kaybetmesi Yabancı paranın değer kazanması Yabancı paranın değer kaybetmesi Avro kurunun %10 değişmesi halinde 1- Avro net varlık / yükümlülüğü 2- Avro riskinden korunan kısım (-) (55.185) - 55.185 - 57.036 - (57.036) - 3- Avro Net Etkisi (1+2) (*) (55.185) 55.185 57.036 (57.036) (*) Özkaynak etkisi kar zarar etkisiyle aynıdır. 16 Deutsche Securities Menkul Değerler Anonim Şirketi 30 Haziran 2015 Tarihinde Sona Eren Altı Aylık Ara Hesap Dönemine Ait Özet Finansal Tabloları Tamamlayıcı Dipnotlar (Para Birimi: Türk Lirası (“TL”)) 13 Finansal araçlardan kaynaklanan risklerin niteliği ve düzeyi (devamı) 13.2 Sermaye yönetimi 6362 sayılı SPK’nın III-37.1 sayılı "Yatırım Hizmetleri ile Yan Hizmetlere İlişkin Esaslar Hakkında Tebliğ"i ve III-39.1 sayılı "Yatırım Kuruluşlarının Kuruluş ve Faaliyet Esasları Hakkında Tebliğ"i çerçevesinde mülga 2499 sayılı Sermaye Piyasası Kanunu uyarınca verilmiş olan yetki belgelerinin yenilenmesine ilişkin olarak, şirketin Sermaye Piyasası Kurulu'na yapmış olduğu başvuru neticesinde Şirket "Geniş Yetkili Aracı Kurum" olarak yetkilendirilmiştir. Sermaye Yeterliliği Tebliği ile faaliyet iznine bağlı olarak "dar yetkili" aracı kurumların 2.000.000 TL, "kısmi yetkili" aracı kurumların 10.000.000 TL ve "geniş yetkili" aracı kurumların 25.000.000 TL, asgari özsermayeye sahip olması gerektiği hükme bağlanmıştır. Bu hükme istinaden Şirket’in sahip olması gereken asgari özsermaye yükümlülüğü 25.000.000 TL tutarındadır. İlaveten, Şirket ana ortağı olan, Deutsche Bank A.G.’nin Türkiye’de varant ihracında piyasa yapıcısı olarak yer almaktadır. Piyasa yapıcısı aracı kurumların, “Aracı Kuruluş Varantlarının Kurul Kaydına Alınmasına ve Alım Satım İşlemlerine İlişkin Esaslar Tebliği”nin 17. Maddesine göre özsermayesinin 15 milyon TL’den fazla olması gerekmektedir. Deutsche Securities Menkul Değerler A.Ş.’nin 30 Haziran 2015 ve 31 Aralık 2014 tarihleri itibarıyla tebliğ 34 uyarınca sahip olduğu özsermayesi her iki yönden de belirlenen asgari kriterleri sağlamaktadır. Şirket, Sermaye Piyasası Kurulu’nun Seri: V, No: 34 sayılı Aracı Kurumların Sermayelerine ve Sermaye Yeterliliğine İlişkin Esaslar Tebliği’nde Değişiklik Yapılmasına Dair Tebliğ (“Seri: V, No: 135 sayılı Tebliğ”) uygun olarak sermayelerini tanımlamakta ve yönetmektedir. Söz konusu Tebliğ’e göre aracı kurumların öz sermayesi, Tebliğ Seri: V No: 34’te getirilen değerleme hükümleri çerçevesinde, değerleme günü itibarıyla hazırlanmış finansal durum tablolarında yer alan ve aracı kurumun net aktif toplamının ortaklık tarafından karşılanan kısmını ifade eden tutarların yer aldığı grubu oluşturur. Tebliğ Seri: V No: 34’ün 4’üncü maddesine göre aracı kurumların sermaye yeterliliği tabanı, Tebliğ Seri: V No: 34’ün 3’üncü maddesi uyarınca hesaplanan öz sermayelerinden Maddi ve maddi olmayan duran varlıkların net tutarı, borsalarda ve teşkilatlanmış diğer piyasalarda işlem görenler hariç olmak üzere, değer düşüklüğü karşılığı ve sermaye taahhütleri düşüldükten sonra kalan finansal duran varlıklar ve diğer duran varlıklar ile müşteri sıfatı ile olsa dahi, personelden, ortaklardan, iştiraklerden, bağlı ortaklıklardan ve sermaye, yönetim ve denetim açısından doğrudan veya dolaylı olarak ilişkili bulunulan kişi ve kurumlardan olan teminatsız alacaklar ile bu kişi ve kurumlar tarafından ihraç edilmiş ve borsalarda ve teşkilatlanmış diğer piyasalarda işlem görmeyen sermaye piyasası araçları tutarlarının indirilmesi suretiyle bulunan tutarı ifade eder. Tebliğ Seri: V No: 34’ün 8’inci maddesine göre aracı kurumların sermaye yeterliliği tabanları, sahip oldukları yetki belgelerine tekabül eden asgari öz sermayeleri, Tebliğ Seri: V No: 34’de anılan risk karşılıkları ve değerleme gününden önceki son üç ayda oluşan faaliyet giderleri, kalemlerinin herhangi birinden az olamaz. Şirket, 30 Haziran 2015 ve 31 Aralık 2014 tarihleri itibarıyla ilgili sermaye yeterlilikleri gerekliliklerini yerine getirmektedir. 14 Raporlama döneminden sonra çıkan hususlar Bulunmamaktadır. 17