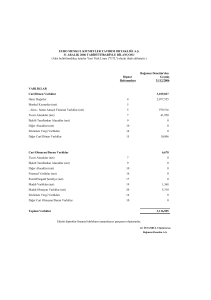

MERKO GIDA SANAYİ VE TİCARET A.Ş. 01 OCAK–31 ARALIK

advertisement