Piyasa Yorumu

advertisement

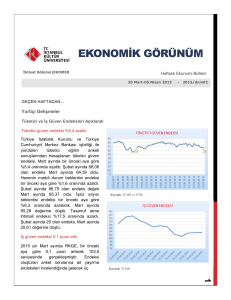

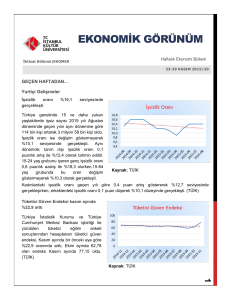

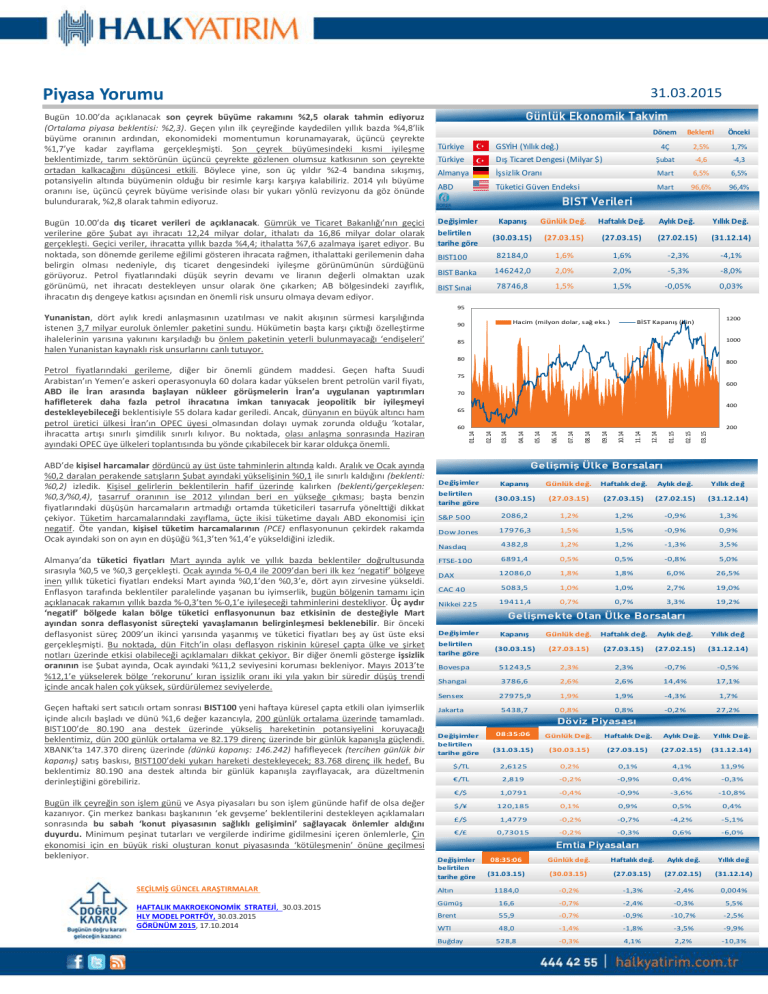

Piyasa Yorumu Bugün 10.00’da açıklanacak son çeyrek büyüme rakamını %2,5 olarak tahmin ediyoruz (Ortalama piyasa beklentisi: %2,3). Geçen yılın ilk çeyreğinde kaydedilen yıllık bazda %4,8’lik büyüme oranının ardından, ekonomideki momentumun korunamayarak, üçüncü çeyrekte %1,7’ye kadar zayıflama gerçekleşmişti. Son çeyrek büyümesindeki kısmi iyileşme beklentimizde, tarım sektörünün üçüncü çeyrekte gözlenen olumsuz katkısının son çeyrekte ortadan kalkacağını düşüncesi etkili. Böylece yine, son üç yıldır %2-4 bandına sıkışmış, potansiyelin altında büyümenin olduğu bir resimle karşı karşıya kalabiliriz. 2014 yılı büyüme oranını ise, üçüncü çeyrek büyüme verisinde olası bir yukarı yönlü revizyonu da göz önünde bulundurarak, %2,8 olarak tahmin ediyoruz. Bugün 10.00’da dış ticaret verileri de açıklanacak. Gümrük ve Ticaret Bakanlığı’nın geçici verilerine göre Şubat ayı ihracatı 12,24 milyar dolar, ithalatı da 16,86 milyar dolar olarak gerçekleşti. Geçici veriler, ihracatta yıllık bazda %4,4; ithalatta %7,6 azalmaya işaret ediyor. Bu noktada, son dönemde gerileme eğilimi gösteren ihracata rağmen, ithalattaki gerilemenin daha belirgin olması nedeniyle, dış ticaret dengesindeki iyileşme görünümünün sürdüğünü görüyoruz. Petrol fiyatlarındaki düşük seyrin devamı ve liranın değerli olmaktan uzak görünümü, net ihracatı destekleyen unsur olarak öne çıkarken; AB bölgesindeki zayıflık, ihracatın dış dengeye katkısı açısından en önemli risk unsuru olmaya devam ediyor. 31.03.2015 Dönem Beklenti Önceki 4Ç 2,5% 1,7% Dış Ticaret Dengesi (Milyar $) Şubat -4,6 -4,3 Almanya İşsizlik Oranı Mart 6,5% 6,5% ABD Tüketici Güven Endeksi Mart 96,6% 96,4% Değişimler belirtilen tarihe göre Kapanış Günlük Değ. Haftalık Değ. Aylık Değ. Yıllık Değ. (30.03.15) (27.03.15) (27.03.15) (27.02.15) (31.12.14) BIST100 82184,0 1,6% 1,6% -2,3% -4,1% BIST Banka 146242,0 2,0% 2,0% -5,3% -8,0% BIST Sınai 78746,8 1,5% 1,5% -0,05% 0,03% Türkiye GSYİH (Yıllık değ.) Türkiye 95 Yunanistan, dört aylık kredi anlaşmasının uzatılması ve nakit akışının sürmesi karşılığında istenen 3,7 milyar euroluk önlemler paketini sundu. Hükümetin başta karşı çıktığı özelleştirme ihalelerinin yarısına yakınını karşıladığı bu önlem paketinin yeterli bulunmayacağı ‘endişeleri’ halen Yunanistan kaynaklı risk unsurlarını canlı tutuyor. Hacim (milyon dolar, sağ eks.) 90 1200 BİST Kapanış (bin) 1000 85 80 Petrol fiyatlarındaki gerileme, diğer bir önemli gündem maddesi. Geçen hafta Suudi Arabistan’ın Yemen’e askeri operasyonuyla 60 dolara kadar yükselen brent petrolün varil fiyatı, ABD ile İran arasında başlayan nükleer görüşmelerin İran’a uygulanan yaptırımları hafifleterek daha fazla petrol ihracatına imkan tanıyacak jeopolitik bir iyileşmeyi destekleyebileceği beklentisiyle 55 dolara kadar geriledi. Ancak, dünyanın en büyük altıncı ham petrol üretici ülkesi İran’ın OPEC üyesi olmasından dolayı uymak zorunda olduğu ‘kotalar, ihracatta artışı sınırlı şimdilik sınırlı kılıyor. Bu noktada, olası anlaşma sonrasında Haziran ayındaki OPEC üye ülkeleri toplantısında bu yönde çıkabilecek bir karar oldukça önemli. ABD’de kişisel harcamalar dördüncü ay üst üste tahminlerin altında kaldı. Aralık ve Ocak ayında %0,2 daralan perakende satışların Şubat ayındaki yükselişinin %0,1 ile sınırlı kaldığını (beklenti: %0,2) izledik. Kişisel gelirlerin beklentilerin hafif üzerinde kalırken (beklenti/gerçekleşen: %0,3/%0,4), tasarruf oranının ise 2012 yılından beri en yükseğe çıkması; başta benzin fiyatlarındaki düşüşün harcamaların artmadığı ortamda tüketicileri tasarrufa yönelttiği dikkat çekiyor. Tüketim harcamalarındaki zayıflama, üçte ikisi tüketime dayalı ABD ekonomisi için negatif. Öte yandan, kişisel tüketim harcamalarının (PCE) enflasyonunun çekirdek rakamda Ocak ayındaki son on ayın en düşüğü %1,3’ten %1,4’e yükseldiğini izledik. Almanya’da tüketici fiyatları Mart ayında aylık ve yıllık bazda beklentiler doğrultusunda sırasıyla %0,5 ve %0,3 gerçekleşti. Ocak ayında %-0,4 ile 2009’dan beri ilk kez ‘negatif’ bölgeye inen yıllık tüketici fiyatları endeksi Mart ayında %0,1’den %0,3’e, dört ayın zirvesine yükseldi. Enflasyon tarafında beklentiler paralelinde yaşanan bu iyimserlik, bugün bölgenin tamamı için açıklanacak rakamın yıllık bazda %-0,3’ten %-0,1’e iyileşeceği tahminlerini destekliyor. Üç aydır ‘negatif’ bölgede kalan bölge tüketici enflasyonunun baz etkisinin de desteğiyle Mart ayından sonra deflasyonist süreçteki yavaşlamanın belirginleşmesi beklenebilir. Bir önceki deflasyonist süreç 2009’un ikinci yarısında yaşanmış ve tüketici fiyatları beş ay üst üste eksi gerçekleşmişti. Bu noktada, dün Fitch’in olası deflasyon riskinin küresel çapta ülke ve şirket notları üzerinde etkisi olabileceği açıklamaları dikkat çekiyor. Bir diğer önemli gösterge işsizlik oranının ise Şubat ayında, Ocak ayındaki %11,2 seviyesini koruması bekleniyor. Mayıs 2013’te %12,1’e yükselerek bölge ‘rekorunu’ kıran işsizlik oranı iki yıla yakın bir süredir düşüş trendi içinde ancak halen çok yüksek, sürdürülemez seviyelerde. Geçen haftaki sert satıcılı ortam sonrası BIST100 yeni haftaya küresel çapta etkili olan iyimserlik içinde alıcılı başladı ve dünü %1,6 değer kazancıyla, 200 günlük ortalama üzerinde tamamladı. BIST100’de 80.190 ana destek üzerinde yükseliş hareketinin potansiyelini koruyacağı beklentimiz, dün 200 günlük ortalama ve 82.179 direnç üzerinde bir günlük kapanışla güçlendi. XBANK’ta 147.370 direnç üzerinde (dünkü kapanış: 146.242) hafifleyecek (tercihen günlük bir kapanış) satış baskısı, BIST100’deki yukarı hareketi destekleyecek; 83.768 direnç ilk hedef. Bu beklentimiz 80.190 ana destek altında bir günlük kapanışla zayıflayacak, ara düzeltmenin derinleştiğini görebiliriz. Bugün ilk çeyreğin son işlem günü ve Asya piyasaları bu son işlem gününde hafif de olsa değer kazanıyor. Çin merkez bankası başkanının ‘ek gevşeme’ beklentilerini destekleyen açıklamaları sonrasında bu sabah ‘konut piyasasının sağlıklı gelişimini’ sağlayacak önlemler aldığını duyurdu. Minimum peşinat tutarları ve vergilerde indirime gidilmesini içeren önlemlerle, Çin ekonomisi için en büyük riski oluşturan konut piyasasında ‘kötüleşmenin’ önüne geçilmesi bekleniyor. SEÇİLMİŞ GÜNCEL ARAŞTIRMALAR HAFTALIK MAKROEKONOMİK STRATEJİ, 30.03.2015 HLY MODEL PORTFÖY, 30.03.2015 GÖRÜNÜM 2015, 17.10.2014 800 75 600 70 400 65 03.15 02.15 01.15 12.14 11.14 10.14 09.14 08.14 07.14 06.14 05.14 04.14 03.14 02.14 200 01.14 60 Değişimler Kapanış Günlük değ. Haftalık değ. Aylık değ. Yıllık değ belirtilen tarihe göre (30.03.15) (27.03.15) (27.03.15) (27.02.15) (31.12.14) S&P 500 2086,2 1,2% 1,2% -0,9% 1,3% Dow Jones 17976,3 1,5% 1,5% -0,9% 0,9% Nasdaq 4382,8 1,2% 1,2% -1,3% 3,5% FTSE-100 6891,4 0,5% 0,5% -0,8% 5,0% DAX 12086,0 1,8% 1,8% 6,0% 26,5% CAC 40 5083,5 1,0% 1,0% 2,7% 19,0% Nikkei 225 19411,4 0,7% 0,7% 3,3% 19,2% Değişimler Kapanış Günlük değ. Haftalık değ. Aylık değ. Yıllık değ belirtilen tarihe göre (30.03.15) (27.03.15) (27.03.15) (27.02.15) (31.12.14) Bovespa 51243,5 2,3% 2,3% -0,7% -0,5% Shangai 3786,6 2,6% 2,6% 14,4% 17,1% Sensex 27975,9 1,9% 1,9% -4,3% 1,7% Jakarta 5438,7 0,8% 0,8% -0,2% 27,2% 08:35:06 Günlük Değ. Haftalık Değ. Aylık Değ. Yıllık Değ. (31.03.15) (30.03.15) (27.03.15) (27.02.15) (31.12.14) 11,9% Değişimler belirtilen tarihe göre $/TL 2,6125 0,2% 0,1% 4,1% €/TL 2,819 -0,2% -0,9% 0,4% -0,3% €/$ 1,0791 -0,4% -0,9% -3,6% -10,8% $/¥ 120,185 0,1% 0,9% 0,5% 0,4% £/$ 1,4779 -0,2% -0,7% -4,2% -5,1% €/£ 0,73015 -0,2% -0,3% 0,6% -6,0% Değişimler belirtilen tarihe göre Altın 08:35:06 Günlük değ. Haftalık değ. Aylık değ. Yıllık değ (31.03.15) (30.03.15) (27.03.15) (27.02.15) (31.12.14) 0,004% 1184,0 -0,2% -1,3% -2,4% Gümüş 16,6 -0,7% -2,4% -0,3% 5,5% Brent 55,9 -0,7% -0,9% -10,7% -2,5% 48,0 -1,4% -1,8% -3,5% -9,9% 528,8 -0,3% 4,1% 2,2% -10,3% WTI Buğday Sabit Getirili Piyasalar 23.03.2015 9,4% 12,0% Politika Faizi (basit faiz) 30.03.2015 (Güncel) 2Y Gösterge Tahvil (bileşik faiz) DIBS Verim Eğrisi 9,2% 10,0% 9,0% 8,8% 8,0% 8,6% 8,4% 6,0% 8,2% 8,0% Ortalama Fonlama Maliyeti (basit faiz) 5Y 6Y 7Y 8Y 9Y 10Y 05.11.2012 (Fitch Not Artışı) 20.03.2014 (Yerel Seçim Öncesi) 12,0% DIBS Verim Eğrisi 11,0% 50 11,0% 9M 1Y 2Y 3Y 4Y 17.05.2013 (Moody's Not Artışı) 30.03.2015 (Güncel) 60 TCMB Net Fonlama (bin TL, sağ eks.) 12,0% 3M 02.15 10.14 06.14 02.14 10.13 06.13 02.13 10.12 06.12 02.12 4,0% 10,0% 10,0% 40 9,0% 9,0% 8,0% 30 8,0% 7,0% 7,0% 20 6,0% 6,0% 5,0% 10 5,0% 4,0% 3M 03.15 12.14 09.14 06.14 03.14 12.13 09.13 06.13 03.13 12.12 09.12 06.12 0 03.12 4,0% 4Y 5Y 4,0% 3,0% 2,0% 1,0% 0,0% 1Y 2Y 3Y 4Y 5Y 6Y 7Y 8Y 9Y Çek Cum. Sabit Getirili TRT161116T19 (2y) TRT150120T16 (5y) TRT240724T15 (10y) 8,11 8,33 8,27 8,50 5,1% 27.703.000 183.800.000 8,14 8,30 35 11.000.000 99.900.000 0,3% -0,6% -0,7% -1,1% -1,3% -1,5% -1,6% -2,2% -2,5% 4,0% 8,31 8,47 -0,5% BRL MXN 3,4% -1,0% 30Y -0,5% CZK G.Afrika 25Y -0,2% PLN 0,5% 20Y Değer kazancı ZAR Türkiye 15Y EMFX Haftalık Değ. (%, dolara karşı) HUF 0,1% Romanya 10Y Gösterge Tahvil Kapanış Bilgileri 27 Mart 2015 Cuma 30 Mart 2015 Pazartesi Basit Bileşik Hacim Basit Bileşik Hacim 8,59 8,77 18.300.000 8,59 8,77 24.500.000 TL 0,9% 0,3% 10Y Euro Tahvil Verim Eğrisi IDR Polonya 9Y 20.03.2014 (Yerel Seçim Öncesi) KRW -2,2% -3,1% 8Y 30.03.2015 (Güncel) RON -0,4% Macaristan 7Y 5,0% INR -6,0% 6Y 05.11.2012 (Fitch Not Artışı) Değer kaybı -4,0% G.Kore 3Y 6,0% 5Y CDS Haftalık Değ. (%) Brezilya 2Y 7,0% Gelişen Piyasa Göstergeleri Endonezya 1Y 8,0% ABD’de dün açıklanan ekonomik verilerin beklentilerin üzerinde açıklanmasıyla dolar global bazda değer kazanırken, USD/TL paritesi gün içerisinde genel olarak 2,61 seviyesinin altında işlem gördü. Tahvil piyasasında ise faizler dar bantta, yatay bir seyir izlerken, hacimler düşük seviyelerde gerçekleşti. 16.11.2016 vadeli 2 yıllık gösterge tahvil %8,77, 24.07.2024 vadeli 10 yıllık gösterge tahvil %8,47 bileşik seviyesinden kapattı. TCMB tarafında haftalık repo ihaleleri piyasa ihtiyacının altında açılmaya devam ediyor, bu nedenle bankalararası repo piyasasında oranlar faiz koridorunun üst bandı olan %10,75’e yakın seviyelerde oluşmakta. Bugün yurtiçinde 2014 yılı son çeyrek büyümesi, ABD’de ise S&P/CS konut endeksi ve tüketici güveni verileri açıklanacak. Meksika 9M 17.05.2013 (Moody's Not Artışı) -2,0% -1,5% -1,0% -0,5% 0,0% 0,5% 16,0% 10 Yıllık Gösterge Tahvil (Haftalık değ., baz puan) Mevcut Politika Faizi 14,0% 25 Politika Reel Faizi 12,0% 10,0% 8,0% 15 6,0% 4,0% 5 2,0% 0,0% Brezilya Türkiye Rusya Hindistan Endonezya G.Afrika Meksika Malezya Romanya Macaristan G.Kore Polonya -2,0% Çek Cum. Hindistan Endonezya Romanya Türkiye G.Afrika Çek Cum. Macaristan Polonya G.Kore Brezilya Meksika -5 Şirket ve Sektör Haberleri Pegasus (PGSUS, Nötr): Şirket İstanbul Sabiha Gökçen Havalimanı'nda B tipi ruhsata tabi apron yer hizmetleri verilmesi için çalışmalarda bulunulmasına ilişkin T.C. Ulaştırma, Denizcilik ve Habercilik Bakanlığı ön izni aldı. Söz konusu hizmetlerin Şirket tarafından üstlenilmesi havalimanı çalışma ruhsatı elde edilmesi şartına bağlıdır. Aygaz (AYGAZ, Nötr): 1 TL nominal değerli paya 0,2833333 TL net temettü 06.04.2015 tarihinde ödenecek. Aksa Akrilik (AKSA, Nötr): 1 TL nominal değerli paya 0,5610000 TL net temettü 02.04.2015 tarihinde ödenecek. Çelik Halat (CELHA, Nötr): 1 TL nominal değerli paya 0,1700000 TL net temettü 15.05.2015 tarihinde ödenecek. Halk GYO (HLGYO, Pozitif): Şirket portföyünde yer alan, İstanbul Beyoğlu’ndaki Salıpazarı Binasının otel olarak kullanımına karar verilmiş, Beril Otelcilik ile "kira sözleşmesi" imzalanmıştır. İlgili kira sözleşmesine göre; Salıpazarı Binasının otele dönüşümü kapsamında yapılacak harcamaların 15.000.000.-TL+KDV+harç v.b. kısmı Şirket tarafından karşılanacaktır. 12 aylık tadilat dönemince Beril Otelcilik Turizm Ticaret Ltd.Şti. tarafından Şirkete aylık 10.000 Euro + KDV kira bedeli ödenecektir. Tadilat sonrasında ise, kira bedeli, yıllık kira geliri dağılımı, 20 yıllık süre dahilinde ve toplamda 34.350.000 Euro + KDV olarak belirlenmiştir. Doğan Burda (DOBUR, Nötr): 1 TL nominal değerli paya 0,3905456 TL net temettü 06.04.2015 tarihinde ödenecek. Bosch Fren (BFREN, Nötr): 1 TL nominal değerli paya 4,13530 TL net temettü 03.04.2015 tarihinde ödenecek. Bankacılık Sektörü: BDDK verilerine göre 2015 yılının Şubat ayı itibariyle Türk bankacılık sektörünün net dönem karı 3,46 milyar TL olarak gerçekleşti. 2014 yıl sonu ile kıyaslandığında; sektörün aktif büyüklüğünün %4, kredilerin %3,8 ve menkul değerlerin %2,6 arttığı görülüyor. Tüpraş (TUPRS, Nötr): Gerçekleştirilen olağan genel kurul toplantısında 2015 hesap dönemi ile sınırlı olacak şekilde Yönetim Kuruluna kar payı avansı dağıtımına ilişkin yetki verilmesine karar verildi. Doğuş Otomotiv (DOASO, Nötr): Şirket iştiraklerinden Volkswagen Doğuş Finansman A.Ş. tarafından, Man Finansman A.Ş.'nin hisselerinin 100%'ünü satın alması hususunda Şirket ortakları ile başlanan müzakereler devam ediyor. Kardemir (KRDMA, KRDMB, KRDMD, Nötr): 400 milyon TL tutarı aşmayacak şekilde, TL cinsi yurt içinde borçlanma aracı ihracı için gerekli başvuruların yapılmasına karar verildi. Vakıfbank (VAKBN, Nötr): 1 TL nominal değerli paya 0,0340000 TL net temettü 29.05.2015 tarihinde ödenecek. Yatırım Fonları Riskmetre Yatırım Fonlarımız Fon Kodu Fiyat Günlük Haftalık Getiri Getiri Aylık Getiri Yılbaşından Bugüne Getirisi Yatırım Stratejisi Bant Aralıkları Karşılaştırma Ölçütü (Benchmark) Müşteri Alım-Satım Esasları 1 Halkbank B Tipi Likit (F7) HLL 0,031795 0,02 0,14 0,66 1,99 DIBS ve/veya ÖST 10% - 40% Ters KYD91%16 KYD ÖST Sabit %4 Repo ve/veya BPP 50% - 80% Mevduat KYDO/N Brüt%79 KYD 1 Aylık mevduat 0%-10% %1 1 Halkbank B Tipi Kısa Vadeli Tahvil Bono (F2) HKV 54,574163 0,02 0,13 0,61 1,80 DIBS ve/veya ÖST - 60% - 90% Ters KYD91%60 KYD ÖST Sabit%1 İş günleri 16.30-17:00 arası hariç ve diğer Repo ve/veya BPP 10% - 40% Mevduat KYDO/N Brüt Endeksi %38 KYD 1 Aylık günler 24 saat 0%-10% Mevduat %1 1 Halkyatırım B Tipi Kısa Vadeli Tahvil Bono (F8) HLV 0,046141 0,02 0,13 0,63 1,86 DIBS ve/veya ÖST - 60% - 90% Ters KYD91%60 KYD ÖST Sabit%1 Repo ve/veya BPP 10% - 40% Mevduat KYDO/N Brüt Endeksi %38 KYD 1 Aylık 0%-10% Mevduat %1 2 Halk Yatırım B Tipi Özel Sektör Tahvil Bono (H2) HYT 0,012281 0,02 0,15 0,56 1,29 DİBSve/veya ÖST 70% - 100%Ters Repo 0% - 30% KYD ÖST Sabit%55 KYD 365 %25 KYD O/N Brüt %20 3 Halkbank B Tipi Tahvil Bono (F4) HLT 46,502564 0,03 -0,21 0,47 0,94 DIBS ve/veya ÖST 70% - 100%Ters Repo ve/veya BPP 0% - 30% KYD547%80 KYD O/N Brüt%19 KYD ÖSTSabit%1 3 Halkbank B Tipi Değişken Yatırım (F5) HBD 19,314593 0,20 0,11 0,72 1,99 KYD OST Endeks Sabit 55% KYD 365 DİBS ve ÖST 70% - 100% Hisse Bono Endeksi 25% KYD O/N Repo Brüt Senedi 0% - 20% Ters Repo 0% - 30% Endeksi 20% 4 Halk Yatırım B Tipi Dinamik Yaklaşım Değişken Yatırım (H3) HYD 0,01074 0,42 0,17 -0,16 0,59 Esnek 5 Halkbank A Tipi Karma (F6) HLK 45,738824 0,87 0,09 -1,22 -0,76 DİBS 20% - 50% Hisse Senedi 25% - BİST-30%40 KYD365%40 KYD O/N 55%Ters Repo 0% - 30% ÖST %0-30 Brüt%10KYD ÖST Sabit %10 6 Halkbank A Tipi Değişken(F3) HAF 0,204891 1,96 0,01 -3,13 -2,48 Hisse Senedi 70% - 100% Ters Repo BİST-30%85KYD O/N Brüt%15 0% - 30% 6 Halkyatırım A Tipi İMKB 30 Endeksi (F9) HLE 0,014906 1,85 0,39 -2,31 -4,22 Hisse Senedi 80% - 100% Ters Repo BİST-30%90 KYD O/N Brüt%10 0% - 20% Saat 14:00'den önce verilen alım-satım emirleri bir iş günü sonra (T+1'de), 1 gün sonraki fiyat ile,saat 14:00'den sonraki tüm emirlerin valörü 1 gün sonradır. Saat 12:30’den önce verilen alım emirleri bir iş günü sonra (T+1’de), satım emirleri iki iş günü sonra (T+2’de), 1 gün sonraki fiyat ile, saat 12:30’den sonraki tüm emirlerin valörü 1 gün sonradır. KÜNYE Banu KIVCI TOKALI Yatırım Danışmanlığı ve Araştırma Direktörü [email protected] +90 212 314 81 88 Araştırma İlknur HAYIR TURHAN Yönetmen [email protected] +90 212 314 81 85 Ozan DOĞAN Uzman [email protected] +90 212 314 87 30 Furkan OKUMUŞ Uzman Yardımcısı [email protected] +90 212 314 81 86 Cüneyt MEHMETOĞLU Uzman Yardımcısı [email protected] +90 212 314 87 31 Mert OSKAN Uzman Yardımcısı [email protected] +90 212 314 87 32 Sertaç OKTAY Uzman Yardımcısı [email protected] +90 212 314 87 26 Kadirhan ÖZTÜRK Uzman Yardımcısı [email protected] +90 212 314 87 29 Yatırım Danışmanlığı Evren ÖZTÜRK Yönetmen [email protected] +90 212 314 81 83 ÇEKİNCE Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti, yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.