günlük - Finansbank

advertisement

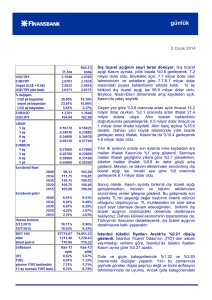

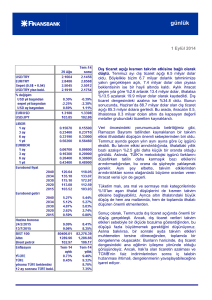

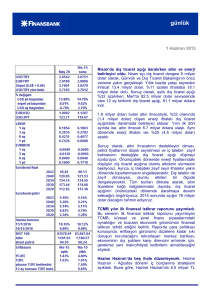

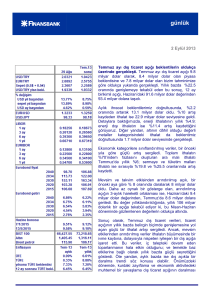

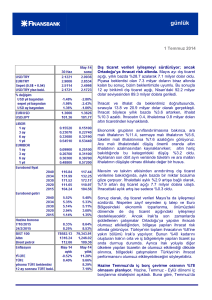

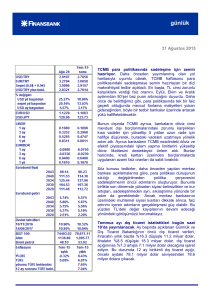

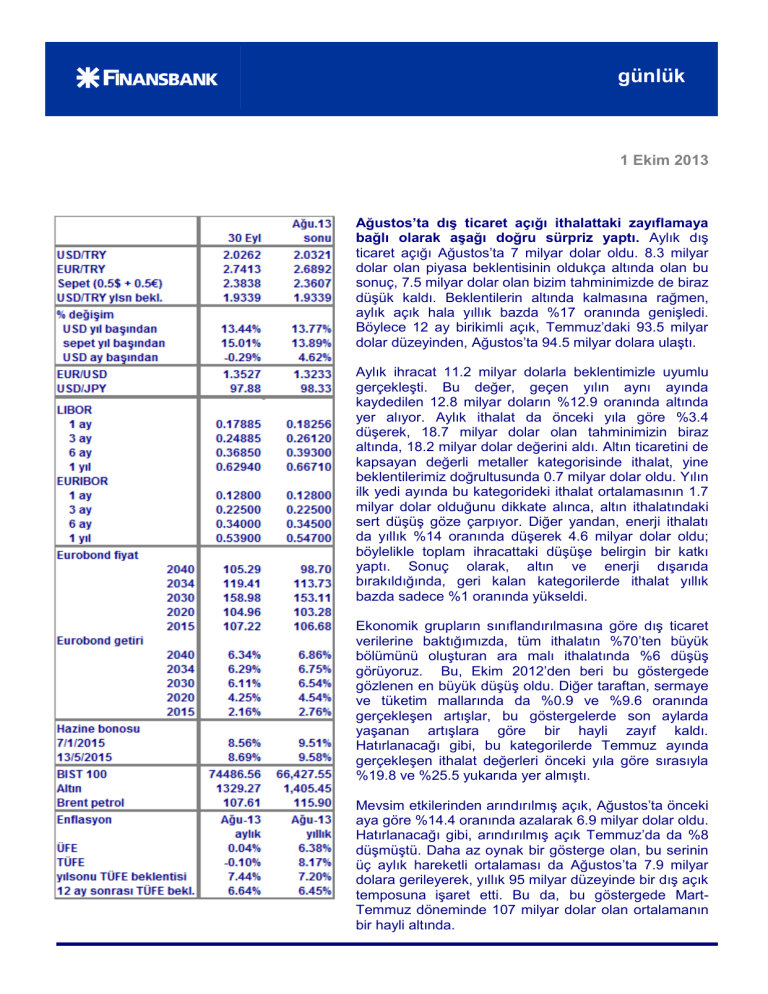

günlük günlük 1 Ekim 2013 Ağustos’ta dış ticaret açığı ithalattaki zayıflamaya bağlı olarak aşağı doğru sürpriz yaptı. Aylık dış ticaret açığı Ağustos’ta 7 milyar dolar oldu. 8.3 milyar dolar olan piyasa beklentisinin oldukça altında olan bu sonuç, 7.5 milyar dolar olan bizim tahminimizde de biraz düşük kaldı. Beklentilerin altında kalmasına rağmen, aylık açık hala yıllık bazda %17 oranında genişledi. Böylece 12 ay birikimli açık, Temmuz’daki 93.5 milyar dolar düzeyinden, Ağustos’ta 94.5 milyar dolara ulaştı. Aylık ihracat 11.2 milyar dolarla beklentimizle uyumlu gerçekleşti. Bu değer, geçen yılın aynı ayında kaydedilen 12.8 milyar doların %12.9 oranında altında yer alıyor. Aylık ithalat da önceki yıla göre %3.4 düşerek, 18.7 milyar dolar olan tahminimizin biraz altında, 18.2 milyar dolar değerini aldı. Altın ticaretini de kapsayan değerli metaller kategorisinde ithalat, yine beklentilerimiz doğrultusunda 0.7 milyar dolar oldu. Yılın ilk yedi ayında bu kategorideki ithalat ortalamasının 1.7 milyar dolar olduğunu dikkate alınca, altın ithalatındaki sert düşüş göze çarpıyor. Diğer yandan, enerji ithalatı da yıllık %14 oranında düşerek 4.6 milyar dolar oldu; böylelikle toplam ihracattaki düşüşe belirgin bir katkı yaptı. Sonuç olarak, altın ve enerji dışarıda bırakıldığında, geri kalan kategorilerde ithalat yıllık bazda sadece %1 oranında yükseldi. Ekonomik grupların sınıflandırılmasına göre dış ticaret verilerine baktığımızda, tüm ithalatın %70’ten büyük bölümünü oluşturan ara malı ithalatında %6 düşüş görüyoruz. Bu, Ekim 2012’den beri bu göstergede gözlenen en büyük düşüş oldu. Diğer taraftan, sermaye ve tüketim mallarında da %0.9 ve %9.6 oranında gerçekleşen artışlar, bu göstergelerde son aylarda yaşanan artışlara göre bir hayli zayıf kaldı. Hatırlanacağı gibi, bu kategorilerde Temmuz ayında gerçekleşen ithalat değerleri önceki yıla göre sırasıyla %19.8 ve %25.5 yukarıda yer almıştı. Mevsim etkilerinden arındırılmış açık, Ağustos’ta önceki aya göre %14.4 oranında azalarak 6.9 milyar dolar oldu. Hatırlanacağı gibi, arındırılmış açık Temmuz’da da %8 düşmüştü. Daha az oynak bir gösterge olan, bu serinin üç aylık hareketli ortalaması da Ağustos’ta 7.9 milyar dolara gerileyerek, yıllık 95 milyar düzeyinde bir dış açık temposuna işaret etti. Bu da, bu göstergede MartTemmuz döneminde 107 milyar dolar olan ortalamanın bir hayli altında. günlük Sonuç olarak, Ağustos dış ticaret verileri ithalatın hem yıllık hem de aylık bazda zayıfladığını gösterdi. Bu zayıflamada baş etmen altın ithalatındaki sert düşüş oldu. Ancak, ithalatın diğer kategorilerde de yavaşlaması dikkate değer. Önümüzdeki dönemde, kurdaki zayıflamaya ve ekonomik aktivitedeki yavaşlamaya bağlı olarak, ithalatın daha da gerileyerek dış ticaret açığını sınırlamasını bekleyebiliriz. Hazine Ekim’de iç borç çevirme oranının %77 olmasını planlıyor. Hazine, dün Ekim – Aralık dönemi iç borçlanma stratejisini açıkladı. Buna göre, Hazine Ekim’de aylık 11.5 milyar TL tutarında borçlanma yapmayı planlıyor. Bunun 10.3 milyar TL’sini piyasadan borçlanacak olan Hazine’nin, iç borç geri ödemesi ise 14.9 milyar TL. Bu da %77.2 oranında iç borç çevirme oranına karşılık geliyor. Hazine bu ay altı ihale düzenleyecek. 7 Ekim’de düzenlenecek olan iki ihalede, 20 Haziran 2018 vadeli sabit kuponlu tahvil ile 2 Ağustos 2023 vadeli TÜFE’ye endeksli tahvil yeniden ihraç edilecek. Bunu 8 Ekim’deki üç ihraç izleyecek. Hazine bu tarihte, yeni 2 yıllık gösterge tahvil olacak olan, 7 Ekim 2015 tarihli sabit kuponlu tahvil ile 27 Eylül 2023 vadeli sabit kuponlu tahvili ilk defa ihraç edecek. Bu tarihte ayrıca, 11 Mart 2020 tarihli değişken faizli tahvil yeniden ihraç edilecek. Son olarak, 22 Ekim’de, 19 Kasım 2014 tarihli kuponsuz devlet tahvili yeniden ihraç edilecek. Kasım’da 14.4 milyar TL tutarındaki iç borç geri ödemesinin karşılığında, Hazine’nin planlanan 11.6 milyar TL tutarında borçlanması var. Aralık’ta ise geri ödemesi 11.8 milyar TL olan Hazine, 9.3 milyar TL borçlanma yapmayı planlıyor. Bunlar Kasım ve Aralık aylarında sırasıyla, %81 ve %79’luk iç borç çevirme oranlarına karşılık geliyor. Bu planlar çerçevesinde, Kasım ayında altı, Aralık’ta ise beş ihale düzenlenecek. Veri gündemi Salı günü yurtiçinde Türkiye İhracatçılar Meclisi (TİM) Eylül ayı ihracat verilerini, İstanbul Ticaret Odası (İTO) da İstanbul tüketici fiyatları verilerini yayımlayacak. Yurtiçinde ayrıca, Eylül ayı PMI verisi yayımlanacak. Salı günü ABD’de ve Euro Bölgesinde de imalat sanayi PMI verileri belli olacak. Ayrıca, ABD’de Eylül ayı ISM imalat sanayi endeksi (Beklenti: 55.2), Euro Bölgesinde ise Ağustos ayı işsizlik oranı (Beklenti: %12.1) açıklanacak. Piyasalar USD/TL Pazartesi sabahına 2.0400’dan işlem görmeye başladı. Sabah saatlerinde açıklanan ve beklentilerden düşük gelen dış ticaret açığının kur üzerinde belirgin bir etkisi görülmedi. Öğleden sonra, ABD piyasalarının açılmasının ardından, bütçe görüşmelerindeki anlaşmaların devam etmesi sebebiyle biraz gerileyen kur günü 2.0260’tan kapattı. TCMB Pazartesi günü önceden ilan ettiği gibi ek parasal sıkılaştırma uyguladı. TCMB bu çerçevede gün sonunda ihale yoluyla 180 milyon dolarlık döviz satışı da yaptı. TCMB normal gün olan bugün de, gün sonunda en az 180 milyon dolarlık döviz satış ihalesi düzenleyecek. ABD’de Türkiye saatine göre gece saatlerine kadar devam eden bütçe görüşmelerinin sonuçsuz kalmasının ardından, USD/TL bu sabah güne 2.0150 seviyesinde başladı. . EUR/USD paritesi Pazartesi sabahına 1.3500’dan başladı. ABD’de bütçe üzerindeki siyasi anlaşmazlıkların çözümü için kalan sürenin azalması dolar, İtalya’daki hükümet krizi de euro üzerinde baskı oluşturdu. Gün sonunda parite 1.3525’ten günü kapattı. EUR/USD bu sabah 1.3545’ten işlem görüyor. 13 Mayıs 2015 vadeli gösterge tahvil faizi, Pazartesi sabahına %8.53’ten başladı. Sabah saatlerinde bir ara %8.89 seviyesini gören faiz, daha sonra gerileyerek günü %8.55’ten kapattı. 2030 vadeli gösterge eurobond, 1 puanlık düşüşün ardından günü 158.500’den kapattı. 5 yıllık Türkiye CDS’i ise, 9.5 puanlık artışın ardından 209’dan işlem gördü. günlük İnan Demir +(90) 212 318 5087 [email protected] Deniz Çiçek +(90) 212 318 5086 [email protected] Gökçe Çelik +(90) 212 318 5096 [email protected] **USD/YTL TCMB Bu rapor, Finansbank CEO Ofisi Araştırma Bölümü tarafından müşterilerini bilgilendirmek amacıyla düzenlenmiştir. Raporun Finansbank ile ilişkili bir kuruluşun müşterisi tarafından kullanılabilirliği, alan kişi ve bu kuruluş arasındaki akdi ilişkiye tabi olacaktır. Bu raporda sunulan bilgi, yorum ve tavsiyeler raporu hazırlayan Finansbank CEO Ofisine ait görüşleri yansıtmakta olup yatırım danışmanlığı hizmeti kapsamında değildir. Mali durum ile risk ve getiri tercihlerinin çeşitliliğini göz önünde bulundurunca sadece bu raporda yer alan görüşlere dayanarak verilecek yatırım kararları beklentilere uygun sonuçlar doğurmayabilir. Bu rapordaki bilgilerin derlenmesinde güvenilirliğine inanılan sağlam kaynaklardan faydalanılmıştır; ancak bilgilerin doğruluğu bağımsız olarak teyit edilmemiştir. Finansbank bilgilerin doğruluğu ve bütünlüğü konusunda garanti vermemekte ve doğabilecek hatalarda sorumluluk üstlenmemektedir. Raporda sunulan bilgiler üzerinde önceden belirtilmeksizin değişiklik yapma hakkı saklıdır. Finansbank ve ilişkili kuruluşlar ile bu kurumlarda çalışan personel araştırma raporlarında sözü edilen menkul kıymetlere yatırım yapabilir ve zaman içerisinde pozisyonlarını değiştirebilir. Bu raporda yer alan bilgilerin bir kısmı ya da tamamının kopyası çıkarılamaz ya da dağıtılamaz. **USD/YTL TCMB