Untitled - Aktif Bank

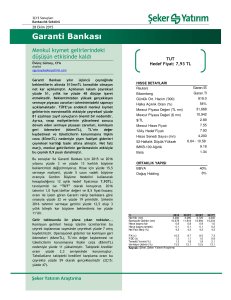

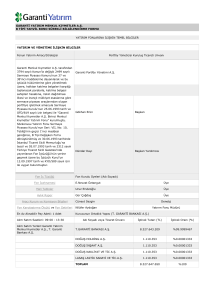

advertisement