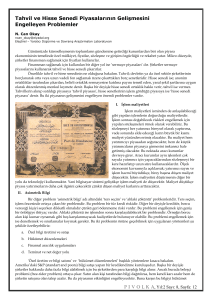

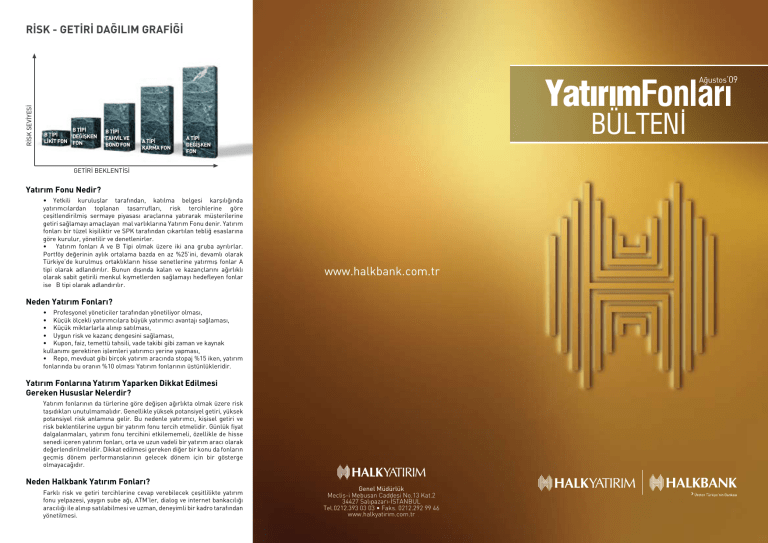

YatırımFonları

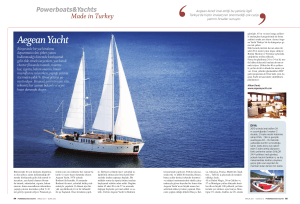

advertisement

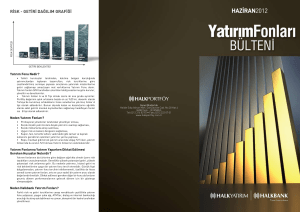

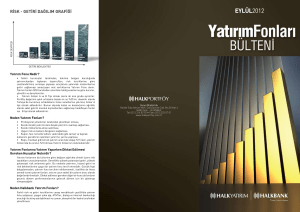

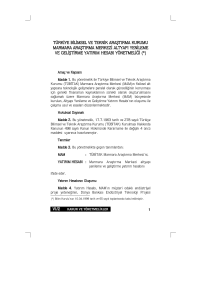

RİSK - GETİRİ DAĞILIM GRAFİĞİ YatırımFonları RİSK SEVİYESİ Ağustos’09 B TİPİ B TİPİ DEĞİŞKEN LİKİT FON FON B TİPİ TAHVİL VE BONO FON A TİPİ KARMA FON BÜLTENİ A TİPİ DEĞİŞKEN FON GETİRİ BEKLENTİSİ Yat›r›m Fonu Nedir? • Yetkili kurulufllar taraf›ndan, kat›lma belgesi karfl›l›ğ›nda yat›r›mc›lardan toplanan tasarruflar›, risk tercihlerine göre çeflitlendirilmifl sermaye piyasas› araçlar›na yat›rarak müflterilerine getiri sağlamay› amaçlayan mal varl›klar›na Yat›r›m Fonu denir. Yat›r›m fonlar› bir tüzel kifliliktir ve SPK taraf›ndan ç›kart›lan tebliğ esaslar›na göre kurulur, yönetilir ve denetlenirler. • Yat›r›m fonlar› A ve B Tipi olmak üzere iki ana gruba ayr›l›rlar. Portföy değerinin ayl›k ortalama bazda en az %25’ini, devaml› olarak Türkiye’de kurulmufl ortakl›klar›n hisse senetlerine yat›rm›fl fonlar A tipi olarak adland›r›l›r. Bunun d›fl›nda kalan ve kazançlar›n› ağ›rl›kl› olarak sabit getirili menkul k›ymetlerden sağlamay› hedefleyen fonlar ise B tipi olarak adland›r›l›r. www.halkbank.com.tr Neden Yat›r›m Fonlar›? • Profesyonel yöneticiler taraf›ndan yönetiliyor olmas›, • Küçük ölçekli yat›r›mc›lara büyük yat›r›mc› avantaj› sağlamas›, • Küçük miktarlarla al›n›p sat›lmas›, • Uygun risk ve kazanç dengesini sağlamas›, • Kupon, faiz, temettü tahsili, vade takibi gibi zaman ve kaynak kullan›m› gerektiren ifllemleri yat›r›mc› yerine yapmas›, • Repo, mevduat gibi birçok yat›r›m arac›nda stopaj %15 iken, yat›r›m fonlar›nda bu oran›n %10 olmas› Yat›r›m fonlar›n›n üstünlükleridir. Yat›r›m Fonlar›na Yat›r›m Yaparken Dikkat Edilmesi Gereken Hususlar Nelerdir? Yat›r›m fonlar›n›n da türlerine göre değiflen ağ›rl›kta olmak üzere risk tafl›d›klar› unutulmamal›d›r. Genellikle yüksek potansiyel getiri, yüksek potansiyel risk anlam›na gelir. Bu nedenle yat›r›mc›, kiflisel getiri ve risk beklentilerine uygun bir yat›r›m fonu tercih etmelidir. Günlük fiyat dalgalanmalar›, yat›r›m fonu tercihini etkilememeli, özellikle de hisse senedi içeren yat›r›m fonlar›, orta ve uzun vadeli bir yat›r›m arac› olarak değerlendirilmelidir. Dikkat edilmesi gereken diğer bir konu da fonlar›n geçmifl dönem performanslar›n›n gelecek dönem için bir gösterge olmayacağ›d›r. Neden Halkbank Yat›r›m Fonlar›? Farkl› risk ve getiri tercihlerine cevap verebilecek çeflitlilikte yat›r›m fonu yelpazesi, yayg›n flube ağ›, ATM’ler, dialog ve internet bankac›l›ğ› arac›l›ğ› ile al›n›p sat›labilmesi ve uzman, deneyimli bir kadro taraf›ndan yönetilmesi. Genel Müdürlük Meclis-i Mebusan Caddesi No.13 Kat.2 34427 Salıpazarı-İSTANBUL Tel.0212.393 03 03 • Faks. 0212.292 99 46 www.halkyatirim.com.tr TANITICI BİLGİLER LİKİT FONLAR DİBS FONLARI HİSSE SENEDİ FONLARI Yatırım yapılacak sermaye piyasası araçlarının seçiminde nakde dönüşü kolay ve riski az olanlar tercih edilir. Portföyünde vadesine en fazla 180 gün kalmış likiditesi yüksek sermaye piyasası araçları yer alır. Fon portföyünün ağırlıklı ortalama vadesi en fazla 45 gündür. Repoya alternatif, düşük risk grubunda yatırım tercih eden yatırımcılar içindir. Devamlı olarak sabit getirili menkul kıymetlerden oluşturulan portföye ek olarak, aktif bir yönetim stratejisi izlenir. Piyasada yaşanan fiyat dalgalanmalarından faydalanmak üzere yapılan alım-satım işlemleri ile getirinin artırılması hedeflenir. Orta risk grubunda, orta ve uzun vadeli yatırımcılar içindir. Fon tipinin A tipi olarak belirlenmesi nedeniyle fon portföyünde aylık ağırlıklı ortalama bazda en az %25 hisse senedi bulunur. Dinamik portföy yönetim anlayışıyla piyasada yaşanan fiyat dalgalanmalarından faydalanmak üzere yapılan alım-satım işlemleri ile getirinin artırılması hedeflenir. Yüksek getiri potansiyeli ile birlikte yüksek risk grubunda, orta ve uzun vadeli yatırımcılar içindir. DÜŞÜK RİSK SEVİYESİ ORTA YÜKSEK Halkbank B Tipi Likit Fon Halkbank B Tipi Elektronik Likit Fon Halk Yatırım B Tipi Likit Fon Halkbank B Tipi Değişken Fon Halkbank B Tipi Tahvil Bono Fonu Halkbank A Tipi Karma Fon Halkbank A Tipi Değişken Fon HLL - FON 7 HEF - FON 2 HLB - FON 8 HBD - FON 5 HLT - FON 4 HLK - FON 6 HAF - FON 3 Yatırım İçin Tavsiye Edilen Süre Süresiz Süresiz Süresiz Orta ve Uzun Vade Orta ve Uzun Vade Orta ve Uzun Vade Orta ve Uzun Vade Birim Fiyatı-TL (31.07.2009) 0.023210 40.746805 0.034102 15.400632 32.761335 21.864857 0.099750 En Az İşlem Yapılabilir Pay Adedi 1.000 Pay ve Katları 1 Pay ve Katları 1.000 Pay ve Katları 1 Pay ve Katları 1 Pay ve Katları 1 Pay ve Katları 100 Pay ve Katları Temmuz Ayı Getirisi % 0.50 0.50 0.50 0.81 0.78 6.97 6.38 2009 Yılı Getirisi % 4.76 4.68 4.76 7.21 7.28 38.09 58.76 2008 Yılı Getirisi % 14.75 14.55 14.73 15.59 16.96 -13.25 -16.56 Fon İsmi Fon Kodu AYLIK PORTFÖY DAĞILIMLARI % Repo Dibs Repo Dibs Repo Dibs Repo Dibs Repo Dibs Repo Dibs Hisse Senedi Repo Dibs Hisse Senedi