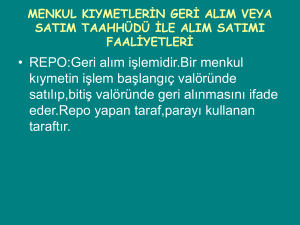

muhasebe finasman finansal yatırım araçları

advertisement