haftalık ekonomi ve finans bülteni

advertisement

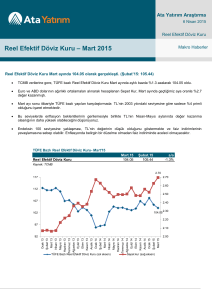

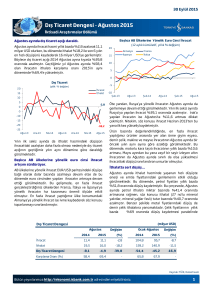

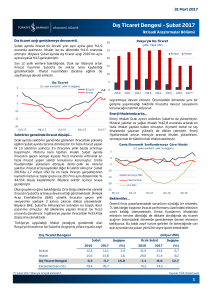

HAFTALIK EKONOMİ VE FİNANS BÜLTENİ İKTİSADİ ARAŞTIRMALAR BÖLÜMÜ 11 Mart 2013/ 10 İktisadi Araştırmalar Bölümü İzlem Erdem - Müdür [email protected] om.tr Figen Yılmaz - Müd. Yrd. [email protected] om.tr Özgür Demirtaş - Uzman [email protected] om.tr Hatic e Erkiletlioğlu - Uzman hatic [email protected] om.tr Aslı Göksun Ş at S ezgin - Uzman [email protected] om.tr İlker Ş ahin - Uzm. Yrd. [email protected] om.tr Ahmet Aşarkaya - Uzm. Yrd. [email protected] om.tr Neden Önemli Reel Efektif Döviz Kuru Nominal efektif döviz kuru (NEK), Türkiye’nin dış ticaretinde önemli paya sahip ülkelerin para birimlerinden oluşan sepete göre, Türk Lirası (TL)’nın ağırlıklı ortalama değeridir. Ağırlıklar ikili ticaret akımları kullanılarak belirlenmektedir. Reel efektif döviz kuru (REK) ise NEK’deki nispi fiyat etkileri arındırılarak elde edilmektedir. Türkiye Cumhuriyet Merkez Bankası (TCMB) tarafından hesaplanan reel efektif döviz kuru endeksleri ülkemiz fiyat düzeyinin dış ticaret yaptığımız ülkelerin fiyat düzeylerine oranının ağırlıklı geometrik ortalaması alınarak hesaplanmaktadır. TCMB tarafından hesaplanan reel efektif kur endekslerinde Avrupa Merkez Bankası (European Central Bank - ECB) ve Uluslararası Ödemeler Bankası (Bank for International Settlements – BIS) tarafından izlenen yöntem benimsenmiş Haftaya Bakış Yurt içi ve yurtdışı veri açıklamaları açısından oldukça hareketli bir hafta geride kaldı. Yurtiçinde enflasyon, istihdam ve sanayi üretimi ile TÜFE bazlı reel efektif döviz kuru verileri oldukça yakından izlendi. Yurtdışında ise başlıca merkez bankalarının genişlemeci para politikalarına devam edip etmeyeceği yoğun biçimde tartışılırken, Fed’in genişlemeci para politikasının sürdürülebilmesi için ABD istihdam verilerinde düzelme yaşanmasını önkoşul olarak görmesi nedeniyle bu veri gündemde oldukça önemli yer işgal etti. TÜİK’in açıkladığı Şubat ayı enflasyon rakamları, hem TÜFE’de hem de ÜFE’de beklentilerin altında kaldı. TÜFE Ocak ayına göre %0,30 artış kaydederken, yıllık bazda ise %7,03 yükseldi. TÜFE’nin beklentilerin altında seyretmesinde güçlü mevsimsel etkiye bağlı olarak giyim ve ayakkabı grubunda aylık bazda kaydedilen %6,4’lük düşüşün endeksi 50 baz puan aşağı çekmesi belirleyici oldu. ÜFE’de ise, elektrik, gaz üretimi ve dağıtımı grubundaki % 14’lük gerilemeye bağlı olarak Ocak ayına göre %0,13 düşüş yaşandı. Yıllık bazda %1,84 düzeyine gerileyen ÜFE’deki artış Aralık ayından bu yana daralmaya devam ediyor. Şubat ayı enflasyon gelişmelerinin detayına Enflasyon Gelişmeleri bültenimizden ulaşabilirsiniz. TCMB tarafından açıklanan TÜFE bazlı reel efektif döviz kuru (REK), Şubat ayında TMCB Başkanı Erdem Başçı’nın eşik olarak gördüklerini ve ölçülü tepki göstereceklerini açıkladığı 120 seviyesinin hemen altında 119,69 değerini aldı. Ocak ayında 120,16 olarak açıklanan, ancak 120,39’a revize edilen REK’in Şubat ayında 120’nin altına inmesinde, TL’de yaşanan değer kaybı kadar Şubat ayı enflasyon rakamlarında izlenen olumlu seyrin de etkisi olduğu görülüyor. TÜİK 2012 yılı istihdam rakamlarını açıkladı. Buna göre 2012 yılı sonunda işsizlik oranı bir önceki yıla göre 0,6 puan gerileyerek %9,2 oldu. 2012 yılında istihdam edilenlerin sayısı 711 bin kişi artarken, tarım dışı istihdamdaki yükseliş 757 bin kişi oldu. İstihdam edilenlerin sayısındaki artışta hizmet sektörünün belirleyici olduğu görülüyor. Nitekim geçtiğimiz yıl hizmet sektörünün istihdam edilen nüfustan aldığı payın arttığı, diğer tüm sektörlerin payının ise gerilediği gözlendi. 2012’de ülke genelinde işgücüne katılım oranı 0,1 puan artarak %50’ye çıkarken, kadınların işgücüne katılım oranında kaydedilen 0,7 puanlık yükseliş dikkat çekiyor. Öte yandan, genç nüfustaki işsizlik oranı bir önceki yıla göre 0,9 puan gerilemiş olsa da, halen %17,5 ile oldukça yüksek seviyede bulunuyor. TÜİK, artık 2010 temel yıllı olarak hesaplamaya başladığı sanayi üretim endeksinin Ocak ayında aldığı değerleri açıkladı. Sanayi üretim endeksi, yıllık bazda takvim etkisinden, aylık bazda ise takvim ve mevsim etkisinden arındırılarak ilan edilecek. Buna göre tüm ana sektörlerde aylık bazda sanayi üretiminin arttığı görülüyor. Önceki aya göre toplam sanayi üretim artışı %2,3 olurken, imalat sanayi üretimi %2,7 yükselerek bu artışın esas itici gücünü oluşturdu. Yıllık bazda takvim etkisinden arındırılmış veriler incelendiğinde ise toplam sanayi üretiminde %1,9, imalat sanayi üretiminde %3,2 artış yaşanırken, madencilik ve taşocakçılığında %3,6, elektrik, gaz, buhar ve iklimlendirme sektörü endeksinde %3,2 üretim düşüşü olduğu görüldü. Yıllık bazda üretimin ana sanayi gruplarından enerjide %4, KAPANIŞ VERİLERİ (8 Mart) İMKB-100 : 83.542 €/$ : 1,3004 USD : 1,7949 $/¥ : 96,02 EURO : 2,3512 Pe trol ($/varil) : 109,86 Göste rge Tahvil Bile şik Faizi : %5,73 Altın ($/ons) : 1.577,74 Diğer çalışmalarımıza http://ekonomi.isbank.com.tr adresinden erişebilirsiniz. 11 Mart 2013 Haftaya Bakış Neden Önemli olup, 36 ülke kapsanarak 20062008 dönemi ticaret verileri kullanılmıştır. TÜFE ve ÜFE bazlı endekslere ek olarak birim işgücü maliyeti (BİM) bazlı reel efektif döviz kuru endeksi türetilmiş, ayrıca TÜFE bazlı reel efektif döviz kuru endeksi, ülke ağırlıkları hesaplamalarına dâhil edilen gelişmiş ve gelişmekte olan ülke grupları için ayrı ayrı hesaplanmıştır. Farklı REK hesaplamalarında ülke sayısı, veri kısıtına bağlı olarak değişmiştir. TÜFE bazlı REK endeksinin hesaplanmasında 36, ÜFE’ye ve BİM’e dayalı REK endekslerinin oluşturulmasında ise sırasıyla 31 ve 20 ülkenin ağırlıkları kullanılmıştır. Yeni seriler, Türkiye İstatistik Kurumu’nun yayımladığı mevcut tüketici fiyatları endeksi verileri ile uyumlu olacak şekilde, 2003 yılından itibaren yayımlanmaya başlanmıştır. Reel efektif kurun artışı TL’nin reel olarak değer kazandığını, diğer bir anlatımla Türk mallarının yabancı mallar cinsinden fiyatının arttığını göstermektedir dayanıklı tüketim mallarında %3,3 gerilediği dikkat çekiyor. Açıklanan üretim rakamlarındaki zayıflık yılın ilk ayında ekonomideki toparlanmanın yavaş seyretmeye devam ettiğini gösteriyor. Geçen hafta uluslararası piyasaların odak noktasında ABD Şubat ayı istihdam verileri vardı. Beklentileri oldukça aşarak ekonomik toparlanmaya ilişkin güçlü bir sinyal veren veriye göre, ABD’de Şubat ayında istihdam 236.000 kişi arttı. 246.000 kişi artan özel sektör istihdamının belirleyici olduğu ABD işgücü piyasasında, hizmet sektörü istihdamındaki 179.000 kişilik hızlı yükseliş özellikle dikkat çekti. Açıklanan son istihdam rakamlarıyla birlikte ABD’de işsizlik oranının bir önceki ay bulunduğu %7,9 seviyesinden %7,7’ye gerilediği görüldü. FED’in işgücü piyasasındaki toparlanmayı parasal genişlemeye devam etmek için önkoşul olarak görmesi nedeniyle istihdam verisinin önümüzdeki dönemlerde de yakından izleneceğini düşünüyoruz. Geçtiğimiz hafta gerçekleştirilen Japonya, Avrupa ve İngiltere merkez bankaları toplantılarından faiz oranlarına ilişkin yeni bir düzenleme çıkmadı. Faiz oranları değişmemekle birlikte, özellikle İngiltere Merkez Bankasının (BoE) 375 milyar sterlinlik varlık alım programını arttırabileceği yönündeki beklentiler de boşa çıkmış oldu. Bununla birlikte, Avrupa Merkez Bankası Başkanı (ECB) Mario Draghi, politika faizinin değiştirilmediği toplantının ardından yaptığı açıklamada, Euro Alanı için öngördükleri 2013 ve 2014 büyüme tahmin aralıklarını aşağı çektiklerini duyurdu. Draghi, Euro Alanı’nın yılsonuna doğru tedrici bir toparlanma içine gireceğini ve yılı %0,1-0,9 aralığında küçülmeyle kapatacağını ifade etti. Geçtiğimiz hafta, ECB toplantısında faiz oranlarında indirime gidilmesi fikrinin tartışıldığının vurgulanması, FED yetkililerinden ardı ardına gelen varlık alım programının devam edeceği yönündeki açıklamalar ve Japonya Merkez Bankası Başkanlığı (BOJ) için aday gösterilen Kuroda’nın mevcut varlık alım programının deflasyonla mücadele etmek için yeterli olmadığını açıklaması önümüzdeki süreçte küresel likidite bolluğunun devam edeceğini işaret eden gelişmeler oldu. Bu hafta, ABD Şubat ayı enflasyon rakamları piyasaların odağında olacak. Yurtiçinde ise Ocak ayı ödemeler dengesi izlenecek. 2 11 Mart 2013 Hisse Senedi Piyasaları Hacim (milyon TL) İMKB-100 4.000 ENDEKS 01.Mar İMKB-100 İMKB-30 Sınai Hizmetler Mali 08.Mar Değişim 79.868 83.542 %4,60 98.744 103.864 %5,19 66.484 68.377 %2,85 51.864 115.036 52.556 %1,33 122.125 84.000 83.000 3.000 82.000 2.000 81.000 80.000 1.000 79.000 0 78.000 01.Mar %6,16 Kaynak: İMKB 04.Mar 05.Mar 06.Mar İşlem Hacmi 07.Mar 08.Mar İMKB-100 Endeksi Enflasyon verisinin öngörülerden iyi açıklanması ve Başbakan Yardımcısı Ali Babacan’ın Rekabet Kurulu’ndan bankalara verilecek cezanın çok büyük olmayacağını beklediğini ifade etmesiyle İMKB geçen haftaya güçlü bir başlangıç yaptı. Bunun dışında ABD istihdam verilerinin olumlu açıklanmasının etkisiyle yurtdışı piyasalarda oluşan alıcılı seyrin de hafta boyunca Türkiye’ye yansıdığı görülürken, endekste paralel yükselişler izlendi. İMKB-100 endeksi haftalık bazda %4,6 artışla Cuma günü 83.542 puan seviyesinden kapandı. Tahvil-Bono Piyasaları 0,00 15.01.2020 6,62 6,67 0,05 İMKB DİBS Fiyat Endeksi 6,81 6,87 0,06 123,58 119,45 -4,13 Gösterge Tahvil Faizi Kaynak: İMKB Mar.13 -0,02 5,73 Şub.13 5,49 5,73 Oca.13 5,51 07.01.2015 Ara.12 11.09.2013 Kas.12 -0,03 Eki.12 0,01 5,34 Eyl.12 5,31 5,37 Ağu.12 5,30 17.07.2013 Tem.12 15.05.2013 12.01.2022 (Puan) Haz.12 08.Mar Gösterge Tahvil Faizi ve Beklenen Reel Faiz May.12 01.Mar 12% 10% 8% 6% 4% 2% 0% -2% Nis.12 Vade Değişim Mar.12 TAHVİL-BONO BİLEŞİK FAİZLERİ (%) Beklenen Reel Faiz * * Gösterge tahvilin beklenen enflasyona göre hesaplanan reel faizidir. Geçen hafta tahvil bono piyasasında kısa vadeli kağıtlarda TL’nin performansı ve TCMB’ye ilişkin beklentiler etkili olurken, uzun vadeli kıymetler üzerinde ABD’deki gelişmelerin yansımaları gözlendi. Reel Efektif Kur Endeksi’nin bir miktar gerileyerek 120 seviyesinin altına gelmesi ve enflasyondaki olumlu seyir nedeniyle, piyasada, TCMB’den TL’nin değerlenmesini baskılamaya dönük yeni bir hamle gelmesi ihtimalinin azaldığı algısı ortaya çıktı. Gecelik repo faizlerinin TCMB’nin borçlanma faizine doğru aşağı yönlü yakınsaması ile kısa vadede faizler bir miktar gerilerken, uzun vadelerde ABD’deki faizleri takip eden piyasada görülen satışlarla faizler yükseldi. Olumlu gelen ABD istihdam verileri, uzun vadelerdeki bu hareketi destekledi. 7 Ocak 2015 itfa tarihli gösterge tahvilin bileşik faizi bir önceki haftaya göre değişmedi ve Cuma gününü %5,73 seviyesinden kapattı. 3 11 Mart 2013 Döviz Piyasaları DÖVİZ KURLARI 100 95 01.Mar 08.Mar Değişim 1,40 Dolar (¹) 1,8010 1,7949 -%0,34 1,35 Euro (¹) 2,3473 2,3512 %0,17 1,30 Sepet (²) 2,0742 2,0731 -%0,05 1,25 €/$ Paritesi (³) 1,3020 1,3004 -%0,12 93,56 96,02 %2,63 90 85 Mar.13 Şub.13 Oca.13 Ara.12 Kas.12 Eki.12 Eyl.12 Tem.12 (¹) TCMB döviz alış kurudur. Ağu.12 75 Haz.12 1,15 May.12 80 Nis.12 1,20 Mar.12 $/Yen Paritesi (³) $/¥ €/$ 1,45 (²) 0,5$ + 0,5€ (³) Uluslararası piyasa kapanış verileridir. €/ $ $/ ¥ Euro Alanı’nda öngörülerden daha olumsuz açıklanan Mart ayı yatırımcı güven endeksi paralelinde Dolar haftaya değerlenerek başladı. Ancak, Euro Alanı ve ABD’de beklentilerden olumlu gelen Şubat ayı hizmetler sektörü üretim verileri piyasadaki risk iştahını artırdı ve güvenli liman olarak algılanan Dolar bir miktar geriledi. Cuma günü ise ABD’de olumlu gelen istihdam verisi, ekonomik toparlanma sinyalleri nedeniyle Fed’in varlık alımlarının hız kesebileceği beklentilerini yarattı ve buna paralel olarak Dolar değer kazandı. Diğer taraftan, ECB geçen haftaki toplantısında faizleri değiştirmezken, Başkan Draghi’den gelen Euro’nun değerlenmesinin ekonomik büyüme için risk yaratmayacağı şeklindeki açıklamaları Euro’yu destekledi. Kaydedilen gelişmeler sonucunda €/$ paritesi haftayı %0,12 düşüşle 1,3004 seviyesinden, $/¥ paritesi ise %2,63 artışla 96,02’den kapattı. Yurtiçinde TÜFE’nin Şubat’ta beklentilerin altında gelmesi ve TCMB’nin takip ettiği TÜFE bazlı reel kur endeksinin Şubat’ta eşik değer olarak tanımlanan 120’nin altına gerilemesi paralelinde $/TL paritesi Cuma günü kapanışta %0,3 düşüşle 1,7949 olurken €/TL paritesi ise %0,2 artışla 2,3512’ye yükseldi. Eurotahvil Piyasaları EUROTAHVİL HAFTALIK DEĞİŞİM VIX Endeksi Değişim 30 25 01.Mar 08.Mar (Puan) Ende ks 695,43 690,94 -0,65 Spre ad 278 268 -10 EMBI+ 20 12,59 10 Mar.13 Şub.13 Oca.13 Ara.12 Kas.12 -8 Eki.12 198 Eyl.12 206 Ağu.12 Spre ad 5 Tem.12 -0,88 Haz.12 463,16 May.12 467,26 Nis.12 Ende ks Mar.12 Türkiye Kaynak: JP Morgan 15 İtalya’daki seçimler sonrası oluşan belirsizlik piyasaları olumsuz etkilemeye devam etti. Kredi derecelendirme kuruluşu Fitch, siyasi belirsizliğin, ülkenin borç kriziyle mücadele etmesini olumsuz etkileyebileceği gerekçesiyle, İtalya’nın “A-“ olan kredi notunu “BBB+”ya indirerek kredi görünümünü negatif olarak belirledi. 4. çeyrekte de daralan Euro Alanı’nda, İspanya ve İtalya’da hizmetler PMI verileri Şubat’ta gerilemeye devam etti. Almanya’da da fabrika siparişleri Ocak ayında artış beklentisine karşılık geriledi. Diğer taraftan, ABD’de açıklanan olumlu hizmetler ve istihdam verileri ile Bej Kitap’ta ABD ekonomisindeki toparlanma işaretlerinden söz edilmesi risk iştahını artırdı ve ABD 10 yıllık Hazine tahvillerine satış geldi. Artan risk iştahı paralelinde Türk eurotahvillerine kısa ve orta vadelerde alım geldi. Gelişmekte olan ülke eurotahvillerine ait risk primi haftalık bazda 10 baz puanlık düşüşle 268 seviyesine inerken Türk eurotahvillerinin risk primi 8 baz puanlık düşüşle 198 seviyesine geriledi. 4 11 Mart 2013 Emtia Piyasaları Altın Petrol $/varil 135 130 125 120 115 110 105 100 95 90 85 Oca.13 Ara.12 Kas.12 Eki.12 Mar.12 Şub.13 Mar.13 Oca.13 Ara.12 Kas.12 Eki.12 Eyl.12 Ağu.12 Tem.12 Haz.12 May.12 Nis.12 Mar.12 Geçtiğimiz hafta altın fiyatları düşük oranlı bir artışla haftayı tamamladı. Ekonomik aktivitedeki iyileşme paralelinde daha yüksek getirili yatırım araçları olarak nitelendirilen hisse senedi piyasasının rekor seviyelere ulaştığı gözleniyor. Özellikle ABD’de açıklanan makroekonomik veriler olumlu bir görünüm sunarken, Fed’in para politikasında değişikliğe gitmesi için henüz erken olduğu yönündeki görüşler ağırlık kazanmış durumda. Asya kaynaklı fiziksel altın talebi, 2013 yılı için %7,5’lik büyüme hedefine sahip olan Çin’de harcamaların artırılacağı ve bu durumun enflasyonist etkide bulunacağı yönündeki görüşler altın alımlarını desteklerken, güvenli liman motifli alımlardaki düşüş eğiliminin sürdüğü gözleniyor. Bu gelişmelerin etkisi altında altın fiyatları, haftayı % 0,18’lik yükselişle $/ons 1.577,7 seviyesinden kapattı. Eyl.12 1.577,74 1.500 Ağu.12 1.550 109,86 Tem.12 1.600 Haz.12 1.650 May.12 1.700 Nis.12 1.750 Mar.13 1.800 Şub.13 $/ons Geçtiğimiz hafta Salı günü hariç petrol fiyatları aşağı yönde seyretti. Hafta başında Çin’de fabrika üretimlerindeki yavaşlamanın talebe ilişkin endişe yaratmasının ve Euro Alanı’na ilişkin belirsizliklerin etkisiyle petrol fiyatları geriledi. Salı günü petrol fiyatları %1,2 oranında artış kaydetti. Hisse senedi piyasalarında rekor seviyelere ulaşılmasının yanı sıra Kuzey Denizi’ndeki arz kesintisi ve Çin’deki %7,5 olarak açıklanan ekonomik büyüme hedefi bu yükselişte etkili oldu. Hafta ortasından itibaren ise, ABD’deki petrol stoklarının beklentilerin çok üzerinde açıklanması ve Dolar’ın değer kazanmasına bağlı olarak fiyatlar yeniden düşüşe geçti. Brent türü petrolün spot fiyatı haftayı %0,32 oranındaki düşüşle $/varil 109,9 seviyesinden tamamladı. Bu Haftanın Gündemi 12 Mart TCMB Ocak Ayı Ödemeler Dengesi İstatistikleri (Piyasa Beklentisi: -$5,4 milyar cari açık) 455 Gün Vadeli 11 Haziran 2014 İtfa Tarihli, Kuponsuz Devlet Tahvilinin İhracı Almanya Şubat Ayı Tüketici Fiyat Enflasyonu (Piyasa Beklentisi: yıllık %1,5) 13 Mart Hazine İç Borç Ödemesi (TL580 milyon) ABD Şubat Ayı Perakende Satışlar Verisi (Piyasa Beklentisi: aylık %0,5) Euro Alanı Ocak ayı Sanayi Üretimi Verisi 14 Mart ABD Şubat Ayı Üretici Fiyat Enflasyonu (Piyasa Beklentisi: aylık %0,6) Japonya Ocak Ayı Sanayi Üretimi Verisi 15 Mart TÜİK Aralık Ayı Hanehalkı İşgücü İstatistikleri TCMB Mart Ayı Beklenti Anketi ABD Şubat Ayı Tüketici Fiyat Enflasyonu (Piyasa Beklentisi: aylık %0,5) ABD Şubat Ayı Sanayi Üretimi ve Kapasite Kullanımı Verileri ABD Mart ayı Empire State İmalat Endeksi (Piyasa Beklentisi: 10,0) ABD Mart ayı Reuters/Michigan Üni. Tüketici Güven Endeksi (Piyasa Beklentisi: 77,5) Euro Alanı Şubat Ayı Tüketici Fiyat Enflasyonu (Piyasa Beklentisi: yıllık %1,8) 5 11 Mart 2013 Uyarı Notu: Bu rapor Bankamız uzmanları tarafından güvenilir olduğuna inanılan kamuya açık kaynaklardan elde edilen bilgiler kullanılmak suretiyle, sadece bilgilendirme amacıyla hazırlanmıştır ve hiçbir şekilde finansal enstrümanların alım veya satımı konusunda tavsiye veya finansal danışmanlık hizmeti sağlanması olarak yorumlanmamalıdır. Bu raporda yer verilen görüş ve değerlendirmeler, hiçbir şekilde Türkiye İş Bankası A.Ş.’nin kurumsal yaklaşımını yansıtmamakta olup, raporu kaleme alan uzmanların kişisel görüş ve değerlendirmeleridir. Türkiye İş Bankası A.Ş. bu raporda yer alan bilgi, görüş ve değerlendirmelerin doğru, değişmez ve eksiksiz olması konusunda herhangi bir şekilde garanti vermemektedir. Türkiye İş Bankası A.Ş. bu raporda yer alan bilgilerde herhangi bir bildirimde bulunmaksızın değişiklik yapma hakkına sahiptir. Bu rapor ve içindeki bilgilerin kullanılması nedeniyle doğrudan veya dolaylı olarak oluşacak zararlardan Türkiye İş Bankası A.Ş. hiçbir şekilde sorumluluk kabul etmemektedir. İşbu rapor üzerinde Bankamızın telif hakkı olup, Bankamızın yazılı izni alınmaksızın herhangi bir kişi tarafından, herhangi bir amaçla, kısmen veya tamamen çoğaltılamaz, dağıtılamaz veya yayımlanamaz. Tüm haklarımız saklıdır. 6