Yatırımcı Profili ve Fon Amacı Nisan 2017 Fon Stratejisi

advertisement

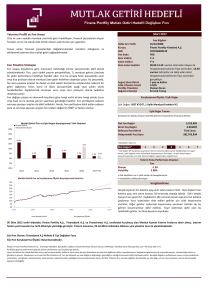

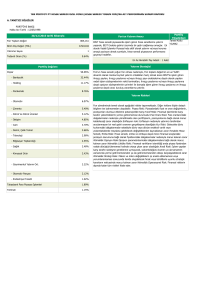

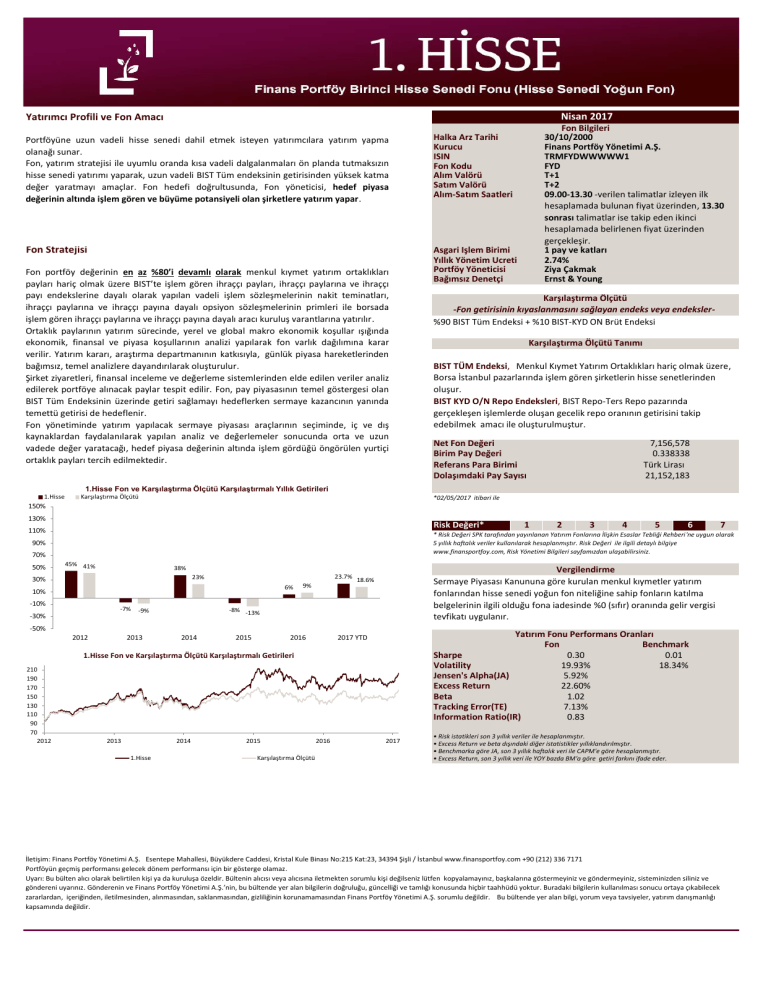

Nisan 2017 Yatırımcı Profili ve Fon Amacı Portföyüne uzun vadeli hisse senedi dahil etmek isteyen yatırımcılara yatırım yapma olanağı sunar. Fon, yatırım stratejisi ile uyumlu oranda kısa vadeli dalgalanmaları ön planda tutmaksızın hisse senedi yatırımı yaparak, uzun vadeli BIST Tüm endeksinin getirisinden yüksek katma değer yaratmayı amaçlar. Fon hedefi doğrultusunda, Fon yöneticisi, hedef piyasa değerinin altında işlem gören ve büyüme potansiyeli olan şirketlere yatırım yapar. Halka Arz Tarihi Kurucu ISIN Fon Kodu Alım Valörü Satım Valörü Alım-Satım Saatleri Fon Stratejisi Asgari İşlem Birimi Yıllık Yönetim Ücreti Portföy Yöneticisi Bağımsız Denetçi Fon portföy değerinin en az %80’i devamlı olarak menkul kıymet yatırım ortaklıkları payları hariç olmak üzere BIST’te işlem gören ihraççı payları, ihraççı paylarına ve ihraççı payı endekslerine dayalı olarak yapılan vadeli işlem sözleşmelerinin nakit teminatları, ihraççı paylarına ve ihraççı payına dayalı opsiyon sözleşmelerinin primleri ile borsada işlem gören ihraççı paylarına ve ihraççı payına dayalı aracı kuruluş varantlarına yatırılır. Ortaklık paylarının yatırım sürecinde, yerel ve global makro ekonomik koşullar ışığında ekonomik, finansal ve piyasa koşullarının analizi yapılarak fon varlık dağılımına karar verilir. Yatırım kararı, araştırma departmanının katkısıyla, günlük piyasa hareketlerinden bağımsız, temel analizlere dayandırılarak oluşturulur. Şirket ziyaretleri, finansal inceleme ve değerleme sistemlerinden elde edilen veriler analiz edilerek portföye alınacak paylar tespit edilir. Fon, pay piyasasının temel göstergesi olan BIST Tüm Endeksinin üzerinde getiri sağlamayı hedeflerken sermaye kazancının yanında temettü getirisi de hedeflenir. Fon yönetiminde yatırım yapılacak sermaye piyasası araçlarının seçiminde, iç ve dış kaynaklardan faydalanılarak yapılan analiz ve değerlemeler sonucunda orta ve uzun vadede değer yaratacağı, hedef piyasa değerinin altında işlem gördüğü öngörülen yurtiçi ortaklık payları tercih edilmektedir. Fon Bilgileri 30/10/2000 Finans Portföy Yönetimi A.Ş. TRMFYDWWWWW1 FYD T+1 T+2 09.00-13.30 -verilen talimatlar izleyen ilk hesaplamada bulunan fiyat üzerinden, 13.30 sonrası talimatlar ise takip eden ikinci hesaplamada belirlenen fiyat üzerinden gerçekleşir. 1 pay ve katları 2.74% Ziya Çakmak Ernst & Young Karşılaştırma Ölçütü -Fon getirisinin kıyaslanmasını sağlayan endeks veya endeksler%90 BIST Tüm Endeksi + %10 BIST-KYD ON Brüt Endeksi Karşılaştırma Ölçütü Tanımı BIST TÜM Endeksi, Menkul Kıymet Yatırım Ortaklıkları hariç olmak üzere, Borsa İstanbul pazarlarında işlem gören şirketlerin hisse senetlerinden oluşur. BIST KYD O/N Repo Endeksleri, BIST Repo-Ters Repo pazarında gerçekleşen işlemlerde oluşan gecelik repo oranının getirisini takip edebilmek amacı ile oluşturulmuştur. Net Fon Değeri Birim Pay Değeri Referans Para Birimi Dolaşımdaki Pay Sayısı 7,156,578 0.338338 Türk Lirası 21,152,183 1.Hisse Fon ve Karşılaştırma Ölçütü Karşılaştırmalı Yıllık Getirileri 1.Hisse Karşılaştırma Ölçütü *02/05/2017 itibari ile 150% 130% Risk Değeri* 110% 90% 70% 50% 45% 41% 2 3 4 5 6 23.7% 18.6% 23% 6% 10% -10% Vergilendirme Sermaye Piyasası Kanununa göre kurulan menkul kıymetler yatırım fonlarından hisse senedi yoğun fon niteliğine sahip fonların katılma belgelerinin ilgili olduğu fona iadesinde %0 (sıfır) oranında gelir vergisi tevfikatı uygulanır. 38% 30% -7% -30% 9% -8% -13% -9% -50% 2012 2013 2014 2015 2016 Yatırım Fonu Performans Oranları Fon Benchmark Sharpe 0.30 0.01 Volatility 19.93% 18.34% Jensen's Alpha(JA) 5.92% Excess Return 22.60% Beta 1.02 Tracking Error(TE) 7.13% Information Ratio(IR) 0.83 2017 YTD 1.Hisse Fon ve Karşılaştırma Ölçütü Karşılaştırmalı Getirileri 210 190 170 150 130 110 90 70 2012 1 7 * Risk Değeri SPK tarafından yayınlanan Yatırım Fonlarına İlişkin Esaslar Tebliği Rehberi'ne uygun olarak 5 yıllık haftalık veriler kullanılarak hesaplanmıştır. Risk Değeri ile ilgili detaylı bilgiye www.finansportfoy.com, Risk Yönetimi Bilgileri sayfamızdan ulaşabilirsiniz. 2013 2014 1.Hisse 2015 Karşılaştırma Ölçütü 2016 2017 • Risk istatikleri son 3 yıllık veriler ile hesaplanmıştır. • Excess Return ve beta dışındaki diğer istatistikler yıllıklandırılmıştır. • Benchmarka göre JA, son 3 yıllık haftalık veri ile CAPM'e göre hesaplanmıştır. • Excess Return, son 3 yıllık veri ile YOY bazda BM'a göre getiri farkını ifade eder. İletişim: Finans Portföy Yönetimi A.Ş. Esentepe Mahallesi, Büyükdere Caddesi, Kristal Kule Binası No:215 Kat:23, 34394 Şişli / İstanbul www.finansportfoy.com +90 (212) 336 7171 Portföyün geçmiş performansı gelecek dönem performansı için bir gösterge olamaz. Uyarı: Bu bülten alıcı olarak belirtilen kişi ya da kuruluşa özeldir. Bültenin alıcısı veya alıcısına iletmekten sorumlu kişi değilseniz lütfen kopyalamayınız, başkalarına göstermeyiniz ve göndermeyiniz, sisteminizden siliniz ve göndereni uyarınız. Gönderenin ve Finans Portföy Yönetimi A.Ş.’nin, bu bültende yer alan bilgilerin doğruluğu, güncelliği ve tamlığı konusunda hiçbir taahhüdü yoktur. Buradaki bilgilerin kullanılması sonucu ortaya çıkabilecek zararlardan, içeriğinden, iletilmesinden, alınmasından, saklanmasından, gizliliğinin korunamamasından Finans Portföy Yönetimi A.Ş. sorumlu değildir. Bu bültende yer alan bilgi, yorum veya tavsiyeler, yatırım danışmanlığı kapsamında değildir. Fon Varlık Dağılımı 6.8% 1.2% Hisse Hisse Karşılaştırma Ölçütü Fon Para Piyasası Enst. Para Piyasası Enst. 91.9% VİOP Teminat 0% 20% 40% 60% 80% 100% *02/05/2017 itibari ile Hisse Senedi ve Sektör bazında dağılım Sektör Dağılımı İhraçcı Dağılımı Tüpraş 8% Petrol Ve Petrol Ürünleri Migros 7% Holding Petkim 7% Kimyasal Ürün T. Vakıflar Bankası 27% Bankacılık 9% Garanti Bankası 5% Kamu 14% 11% 8% 7% *02/05/2017 itibari ile Aylık Portföy Yöneticisi Görüşü Nisan ayı genel itibari ile türk varlıkları için pozitif bir ay olmuştur. Ayın ilk yarısı anayasa değişimi referandumu sebebi ile genelde bekleme havasında geçmiştir ancak referandumun az bir farkla evet ile sonuçlanmasının ardından özellikle döviz ve faiz piyasalarında bir rahatlama görülmüştür. Yurtdışında da gelişmekte olan ülkere devam eden sermaye girişi Türk varlıklarını destekleyen bir etken olmuştur. Biz de ay boyunca kıstasların hafif üstünde bir pozisyon ağırlığı ile portföylerimizi yönettik ve bu pozitif sürece mümkün olduğu kadar iştirak ettik. İletişim: Finans Portföy Yönetimi A.Ş. Esentepe Mahallesi, Büyükdere Caddesi, Kristal Kule Binası No:215 Kat:23, 34394 Şişli / İstanbul www.finansportfoy.com +90 (212) 336 7171. ortföyün geçmiş performansı gelecek dönem performansı için bir gösterge olamaz. Uyarı: Bu bülten alıcı olarak belirtilen kişi ya da kuruluşa özeldir. Bültenin alıcısı veya alıcısına iletmekten sorumlu kişi değilseniz lütfen kopyalamayınız, başkalarına göstermeyiniz ve göndermeyiniz, sisteminizden siliniz ve göndereni uyarınız. Gönderenin ve Finans Portföy Yönetimi A.Ş.’nin, bu bültende yer alan bilgilerin doğruluğu, güncelliği ve tamlığı konusunda hiçbir taahhüdü yoktur. Buradaki bilgilerin kullanılması sonucu ortaya çıkabilecek zararlardan, içeriğinden, iletilmesinden, alınmasından, saklanmasından, gizliliğinin korunamamasından Finans Portföy Yönetimi A.Ş. sorumlu değildir. Bu bültende yer alan bilgi, yorum veya tavsiyeler, yatırım danışmanlığı kapsamında değildir.