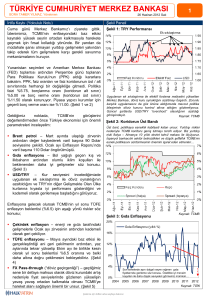

Finansal İstikrar Raporu

advertisement