VakıfBank Vakıfbank Ekonomik Araştırmalar

advertisement

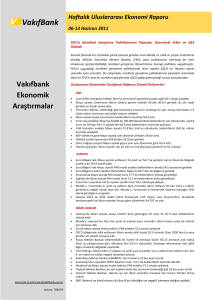

VakıfBank Haftalık Uluslararası Ekonomi Raporu 07‐14 Şubat 2011 Japonya’nın Not İndiriminin Ardından Sırada ABD mi Var? Uluslararası kredi derecelendirme kuruluşu Standard and Poor’s (S&P) geçtiğimiz günlerde G7 ülkeleri arasında bulunan Japonya’nın kredi notunu “AA”dan “AA‐”ye düşürürken, görünümünü “durağan” olarak açıkladı. Yüksek kamu borç stoku nedeniyle politika esnekliğini iyice yitiren Japonya’nın not indirimi sırada ABD mi var endişelerini yeniden gündeme getirirken, bu raporda böyle bir şeyin yakın zamanda mümkün olup olamayacağı iki ülke arasındaki benzerlikler ve farklılıklar temelinde incelenmiştir. Vakıfbank Ekonomik Araştırmalar Uluslararası Ekonomide Geçtiğimiz Haftanın Önemli Gelişmeleri ABD • • • • • • • • • • • Ocak ayında ADP özel sektör istihdamı beklentilerin üzerinde 187 bin artış gösterdi. Haftalık işsizlik maaş başvuruları beklentilerin altında 415.000 ile önceki haftaya göre geriledi. Tarım dışı istihdam Ocak ayında 145.000 olan beklentilerin altında 36.000 kişi arttı. %9.5’e yükselmesi beklenen işsizlik oranı ise %9 olarak açıklandı. Aralık ayında çekirdek kişisel tüketim harcamaları (PCE) değişmezken, kişisel gelirler endeksi beklentiler dahilinde %0.4 ve kişisel harcamalar endeksi de beklentilerinin üzerinde %0.7 arttı. Chicago PMI endeksi Ocak ayında beklentilerin üzerinde gelerek 66.8´den 68.8´e yükseldi. ISM endeksi Ocak ayında beklentilerin üzerinde 58.5 seviyesinden 60.8´e yükseldi. ISM yeni sipariş endeksi Ocak ayında 62´den 67.2´ye yükseldi. ISM hizmetler endeksi Ocak ayında 59.4 ile beklentilerin üzerinde açıklandı. İnşaat harcamaları, Aralık ayında beklentilerin aksine % 2.5 oranında düşüş gösterdi. Fabrika siparişleri beklentilerin aksine %0.2 oranında artış gösterdi. S&P, kısa ve orta vadede ABD'nin kredi notunu indirme planı bulunmadığını, ancak kredi riskinin uzun vadede artabileceğini açıkladı. AVRUPA • • • • • • • • • • Avrupa Merkez Bankası (ECB) faiz oranlarını değiştirmeyerek %1 seviyesinde bıraktı. Euro Bölgesi’nde Ocak ayında tüketici fiyatları yıllık %2.4 yükseldi. Euro Bölgesi’nde Aralık’ta üretici fiyatları beklentilerin üzerinde %0.8 yükselirken, yıllık artış %5.3 oldu. Euro Bölgesi´nde Ocak ayında PMI imalat endeksi son dokuz ayın en hızlı artışını kaydederek 57.1´den 57.3´e yükseldi. Euro Bölgesi’nde Ocak ayında hizmet sektörü PMI 55.9 değerini alarak beklentilerin ve öncü verinin üzerinde yer aldı. Euro Bölgesi’nde Aralık ayında perakende satışlar beklentilerin aksine %0.6 azaldı. Yıllık bazda da artış beklenirken %0.9 düşüş gerçekleşti. Almanya´da Ocak ayında işsizlik 18 yılın en düşük seviyesine inerek %7.4 seviyesinde gerçekleşti. Almanya’da Ocak ayında hizmetler PMI beklentilerin üzerinde 60.3 gelerek son beş yılın en hızlı büyümesini kaydetti. S&P, İspanya´nın AA notunu teyit ederken görünümünü negatif olarak korudu. S&P, İrlanda´nın notlarını A/A‐1’den A‐/A‐2’ye çekerken notların görünümünü negatif olarak açıkladı. DİĞER ÜLKELER • • • • • 11 • [email protected] Ankara, TÜRKİYE Moody´s, Mısır´ın Ba1 olan devlet tahvili notunu Ba2´ye indirdi. Görünümü ise durağandan negatife revize etti. S&P, Mısır´ın yabancı para cinsinden uzun vadeli notlarını BB+´dan BB´ye yerel para cinsinden uzun ve kısa vadeli notlarını da ´BBB‐/A‐3´ten ´BB+/B´ye indirdi. Fitch, Mısır'ın kredi uzun vadeli döviz cinsi notunu 'BB+'dan 'BB'ye, yerel para cinsinden notunu notlarını ise 'BBB‐'den 'BB+'ya çekti. Notların görünümü negatif olarak belirlendi. Fitch, Şili´nin yabancı para cinsinden uzun vadeli kredi notunu A´dan A+ seviyesine, yerel para cinsinden uzun vadeli notunu A+´dan AA‐´ye çıkardı. Uzun vadeli notların görünümü durağan olarak belirlendi. Rusya’da enflasyon Ocak ayında aylık bazda %2.4 ile son 2 yılın en yüksek artışını gerçekleştirdi. Yıllık enflasyon ise %9.6 ile son 15 ayın en yüksek seviyesine çıktı. Endonezya Merkez Bankası, artan enflasyon baskısını gerekçe göstererek gösterge faizi 25 baz puan arttırarak %6.75'e yükseltti. Japonya’’nın Not İndiriminin Ardından Sıradaa ABD mi Var? Uluslararrası kredi derrecelendirme kuruluşu Standard and Poor’s (S&P) geçtiğimiz g günlerde G7 üllkeleri arasınd da bulunan Japonya’nın kredi k notunu “AA”dan “AA A‐”ye düşürürken, görünümünü “durağ ğan” olarak açıkladı. a Yükseek a esnekliğini iyyice yitiren Ja aponya’nın no ot indirimi sıra ada ABD mi var v endişeleriini kamu borç stoku nedeeniyle politika gündeme getirrirken, bu rap porda böyle birr şeyin yakın zzamanda müm mkün olup ola amayacağı iki ülke arasında aki yeniden g benzerlikler ve farklılıkklar temelinde incelenmiştirr. &P, Japonya’’nın not indiriminde, gele ecek birkaç yıl y S& iççinde Japonyya hükümettinin borçlanma oranının artacağı beklentisinin etkili olduğu unu belirtmiş, borçlanma oranının 2020’li yyılların ortalarrında en yükseek eviyeye çıkm masının bekleendiğini kayd detmiştir. S& &P se ayyrıca, ülkede hızla yaşlanan n nüfus ve de eflasyon için d de uyyarıda bulu unurken, m mevcut hükkümetin bo orç dinamiklerinin negatif görüntüsünü ortaadan kaldıracaak utarlı bir straatejiyi ortaya koymaktan uzak olduğun na tu işşaret etmiştir.. Bu çerçeved de 2002‐2007 yılları arasınd da ‘A AA‐’ seviyesin nde olan ve 2007 yılının Nisan ayındaan itibaren ‘AA’ seviyesine s yü ükseltilen Jap ponya’nın kreedi ülürken, İtalyya notu yeniden ‘AA‐’ seviyyesine düşürü nin 1990’lı yılllardan itibareen dışındaki diğerr G‐7 ülkelerin AAA’ seviyesindeki kredi notlarını korrumaya devam ‘A etttiği görülmekktedir. Böylecce kamu maliyyesinde görüleen kö ötüleşme ve yüksek bütçee açığı gerekçeleriyle en so on 20 006 yılında yaapılan İtalya’n nın not indirim minin ardındaan G7 ülkeleeri arasında no otu indirilen illk ülke Japonyya olmuştur. JJaponya’nın yaaşadığı bu durum; yüksek b borçluluk oran nı, yüksek işşsizlik oranı ve v deflasyon gibi sorunlarlla karşı karşıyya olan ABD ekonomisinin n benzer bir not indirimiyyle karşılaşıp p karşılaşamayyacağı sorusun nu yeniden gü ündeme getirm miştir. 1‐ Bütçe ve kam B mu borç stoku problemleri: Krizin ardından n alınan önlem mlerle bütçe aaçıkları ve borç ülkelerinden özellikle ABD, sttokları hızla artan G7 ü Jaaponya ve İn ngiltere en ço ok dikkat çekken ülkelerdeen İngilte ere olurken, özellikkle %200’lerin n üzerine çıkan Japonya’nın 10 oku ülkeyi en yüksek borç stokuna sahip kaamu borç sto ABD Japo onya ülkelerden birisi konumuna getirmiştir. Japonyya 8 1980’li yılların n sonunda içine düştüğü zo or ekonomisinin 1 Fransaa 6 İtalya durumun ardından ülke ekonomisini canlandırmaak 4 Almanya dına kamu harcamaların nı hızla artttırdığı dikkaati ad çe ekerken, 199 90 yılında yakklaşık %65‐70 0’li seviyelerd de 2 Kanadaa se eyreden ülke nin kamu bo orç stokunun GSYİH içinde eki 0 payının 2010 yılında %226 seeviyelerine yü ükseldiği dikkaati 50 100 15 50 200 250 0 ekmektedir. Kamu harca malarındaki hızlı yükselişşe çe Kaynak: B Bloomberg K Kamu Borç Stoku/ /GSYİH (%) kaarşın, söz kon nusu bu harcaamaların ülkeyi son 20 yıld dır içine düşştüğü düşük büyüme b ve deeflasyon olgusundan çıkarm mak için yeteerli olmaması ekonomik aççıdan büyük bir b sorun teeşkil etmekted dir. Bu noktaada ABD eko onomisi değe erlendirildiğinde, ABD’nin kamu borç stokunun haala %100’leriin altında seyyrettiği dikkati çekerken, borç stoku ve bütçe açığı teemelinde ABD D’nin not indiiriminin ihtim mal dahilindee olduğundan sıkça bahsediilmektedir. An ncak şu aşamaada not indirim minin ABD’de de gerçekleşe ebilmesi, ancaak yüksek kamu borç sto oku ve düşük büyüme olgu usunun Japon nya’da olduğu u gibi uzun yıllar boyunca devam etmeesi nda mümkün o olabilecektir. Kısa vadede b bu durumun gerçekleşmesi imkansız görü ünmektedir. durumun Bütçe YİH Açığı/GSY 12 (%) 2 2‐ İkiz açık ve doların rezerv para olma özelliği: ABD Bütçe Açığı/GSYİH (%) ABD Cari Açık/GSYİH (%) 6 Uluslararası Resmi Rezervler İçindeki Döviz Kompozisyonu (%) 3% 0.10% Japonya Bütçe Açığı/GSYİH (%) Japonya Cari Açık/GSYİH (%) 3.10% 4.30% 3 0 27.30% ‐3 62% ‐6 ‐9 İkiz Açık 1990 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 ‐12 Kaynak: Bloomberg ABD Doları Euro Pound Yen İsviçre Frangı Diğer Kaynak: IMF ABD ve Japonya ekonomilerinin hem bütçe açığı/GSYİH hem de cari açık/GSYİH oranları karşılaştırıldığında; cari fazla veren, yüksek bütçe açığı ve borç stoku nedeniyle 2002 yılından bu yana ilk kez kredi notu düşürülen Japonya’nın aksine, ABD ekonomisinin hem yüksek cari açık hem de bütçe açığına (ikiz açık‐ twin deficit) sahip olduğu dikkat çekmektedir. ABD’nin uzun yıllardır süregelen ikiz açık probleminin temel nedeni, kamu harcamalarının vergi gelirlerinin finanse edebileceğinden daha fazla olması ve ihracatın ithalatı karşılayamaması olarak özetlenebilirken, bu yapısal probleme rağmen ABD’nin notunda herhangi bir değişikliğe gidilmediği görülmektedir. Bunun en önemli nedeni ise, ABD ulusal para biriminin aynı zamanda bir uluslararası rezerv para birimi olmasıdır. Küresel rezerv para birimine sahip bir ülke, rezerv para birimi olduğu için parasına dünyadan gelen talebi karşılayabilmek için yüksek dış ticaret açığı ve cari açık vermeye gönüllü olmak zorunda kalacaktır. Sağdaki grafikte de görüldüğü gibi, ABD dolarının uluslararası resmi rezervler içinde %62 oranında yüksek paya sahip olması, cari açıktan kaynaklı risklerin şimdilik göz ardı edilebilmesine neden olurken, ABD’nin cari açığının büyük bir kısmının diğer ülke merkez bankaları tarafından karşılandığı anlamına gelmektedir. 1970’li yıllarda %80 seviyelerinde olan söz konusu oranın 2000’li yıllarda %60’lara gerilediği dikkati çekerken, 2007 yılı sonunda ABD’de yaşanan krizin ardından dolarda yaşanan sert değer kaybı, dolar rezerv para birimi olma özelliğini yitirebilir mi sorularını sıkça gündeme getirmektedir. Bir ülke para biriminin rezerv para olarak kullanılabilmesi için, diğer paralar karşısındaki değerinin istikrarlı olması, para biriminin dünya ticaretinde yüksek paya, aynı zamanda düşük ve istikrarlı enflasyon oranına sahip bir ülkeye ait olması, para biriminin döviz piyasalarında rahatlıkla alınıp satılabilmesi ve söz konusu ülkenin derin finansal piyasalara sahip olması gerekmektedir. 2000’den sonra euronun ABD dolarına alternatif rezerv para olabilme ihtimalinin sıkça konuşulmasına karşın, özellikle 2010 yılının başından itibaren İrlanda, İspanya, İtalya ve Portekiz kaynaklı ülkelerin borç ve bütçe problemlerinin derinleşmesiyle euronun rezerv para olabilme ihtimali son dönemde oldukça azalmıştır. Bu kapsamda henüz dolar yerine kullanılabilecek alternatif bir rezerv para biriminin olmadığını söylemek mümkün görünürken, küresel krizin ardından ABD ekonomisinin yıpranmış olması ve dolara olan güvenin uluslararası piyasalarda azalmaya başlaması göz ardı edilemeyecek bir unsur olmakla birlikte, doların rezerv para olma özelliğini yitirmesinin ABD’nin dünya ekonomisindeki önemine bağlı olduğu ve petrol başta olmak üzere dünya ekonomisinde tüm emtiaların dolarla alınıp satıldığı da unutulmamalıdır. Bu özellikler ABD dolarına olan talebin yüksek kalmaya devam edeceğine işaret ederken, günümüzde dolar yerine rezerv para olarak kullanılabilecek alternatif bir para biriminin bulunmaması da dolara yönelik yüksek talebin korumaya devam edeceğini göstermektedir. 3‐ Deflasyon endişeleri: ABD Japonya ABD (2007‐2010) İki ülkede krizin ardından enflasyon görünümlerinde ortaya çıkan rahatsız edici benzerlik dikkati çekmektedir. 10.2010 03.2009 08.2007 01.2006 05.2004 10.2002 03.2001 1990’dan günümüze 08.1999 05.1996 10.1994 03.1993 08.1991 01.1990 2007’den günümüze 01.1998 6 5 4 3 2 1 0 ‐1 ‐2 Yandaki grafikte, ABD ve Japonya’nın enflasyon görünümleri, 1990 yılından günümüze olan süreç baz alınarak incelenirken, Japonya’nın 1980’li yılların sonunda yaşadığı kriz süreci ile ABD’nin 2007 yılında yaşadığı kriz sürecinin ardından enflasyon görünümlerinde ortaya çıkan rahatsız edici benzerlik dikkati çekmektedir. Ancak iki ülkenin enflasyon görünümlerinin oldukça benzemesine karşın ABD’nin deflasyon zincirinden kurtulma imkanının hala bulunduğu da gözden kaçırılmamalıdır. Bu nedenle ABD’nin notunun indirilebilmesi için uzunca yıllar deflasyonla mücadele etmesi ve bu doğrultuda borç stokunun da hızlı bir şekilde yükselmesi gerektiği 3 düşünülm mektedir. Bu ihtimalin ise yakın zamanda gerçekleşe ebileceğini sö öylemek şu aşamada zor görünmekted g ir. Yüksek işşsizlik ve zayıf tüketici harcaamaları neden niyle ABD’nin önümüzdeki birkaç yıl dah ha düşük enflaasyon yaşamaası ve sonrassında enflasyo onun yeniden toparlanmayaa başlaması beklenmektediir. 4‐ Büyüme: B Japon nya ekonom misi, 1990’lı yıllarda em mlak ve borssa piyassasının hızlı düşüşü d sonuccunda ortalama seviyesinin 5 çok altına a inen bir büyüme sü ürecine girmişş ve ekonom mik faaliyyetler 10 yıl boyunca o oldukça duraağan bir seyyir 4 izlem miştir. 1980’li yıllarında yaaklaşık %4‐4.5 ortalama ile i 3 büyü üyen Japon ekonomisi, e 19 990’lı yılları sadece %1‐1.5 2 civarında büyüyeerek geçirmiştir. 2000’lii yıllarda isse erilediği dikkaati ortalama büyümeenin %0.6 seeviyelerine ge 1 mektedir. Aynı şekilde ABD ekonomisinin n büyüme oranı çekm 0 incelendiğinde, yaşanan krizin n ardından 1990’lı 1 yıllard da 1990'lı yıllar 2000'li yıllaar 1980'li yıllar e oranının 200 00’li yıllarda o ortalama %1.8 8’e %3.2 olan büyüme Bloomberg Kaynak: B ediği görülm mektedir. SSöz konusu dönemlerd de gerile Japonya’n nın pozitif bü üyüme sağlam mayı başardığıı dikkati çekse e de, bu büyüme oranların nın deflasyon nu engellemeyye yetmediğği görülmekteedir. Aynı şekkilde ABD eko onomisi büyü üme oranların nın da geriled diği izlenirken n, 2010 yılınd da yaşanan toparlanma dikkati d çekmeektedir. Bu to oparlanmanın sürdürülebilm mesi durumunda kamu haarcamalarındaaki artışın yavaşlaması sözz konusu olabiilecektir. ABD A Japonya Büyü üme (Yıllık‐Ort.) üketim alışkanlıkları: 5‐ Tasarruf ve tü ABD Japonyaa Kaynak: Bloo omberg 2015 2014 2013 2012 2011 2010 2009 2008 2007 2006 2005 2003 2002 2001 2000 2004 Hanehalkkı Tasarruf Oranı (%) 9 8 7 6 5 4 3 2 1 0 enin tasarruf vve tüketim alışşkanlıkları da ABD’nin nedeen İki ülke Japonyya’ya benzeeme ihtimaalinin düşü ük olduğun nu gösterm mektedir. Uzu un yıllar boyu unca Japonya tasarruf oranı oldukçaa yüksek ve hala cari fazla vermeye devam eden bir b ülke olurken, o ABD D ekonomisin nin kazandığıından fazlasını harcayaan dolayısıylaa tasarruf orranı görece düşük d olan bir b ekonom mi olduğu bilinmektedir. b Diğer tarafftan Amerikaan dolarının tüm dünyya ülkelerinin n tuttuğu en önemli rezerv k de para konumunda olması ve doların dünya ticaretind kullanıllan en önem mli ödeme aaracı olması, ABD’ye diğer ülkelerin sahip olmaadığı borçlanm ma olanakları sağlamaktadır. d görüldüğü ü üzere, 200 07 yılına kadar Yandakki grafikten de Japonyya’ ya göre oldukça düşük olan ABD tassarruf oranı bu b tarihten itibaren belirgin bir şekild de artmaya baaşlamıştır. ponya’da tükketim harcam maları artarkeen Krizin ardından Jap e tüketim harccamalarının azalması (Bkz. Yandaki grafik) ABD’de 75 Tüketim H Harcamaları/GSY YİH (%) iki ülkkedeki tasarrruf eğilimi d değişikliğini açıklamaktadır. 70 Japonya’da tüketim harcamaların nın artması tasarruf oranının 65 m harcamalaarının azalmaası azalmasına, ABD’dee ise tüketim tasarruf oranının arttmasına yol aaçmıştır. Tasarrruf oranı artışı 60 olarak ekonom miler açısından n olumlu olaraak algılanmakkla genel o 55 berabe r, ekonomis sinin %70’i tüketime dayanan AB BD 50 misi gibi eko onomilerde o olumsuz sonuçlara da yol y ekonom açabilm mektedir. Bu noktada b bankaların taasarrufların ne n kadarın nı kredi olarak kullandırdığğı önem taşım maktadır. Krizzin Kaynak: Blo oomberg ardındaan yaşanan sü üreçte tasarruf oranındakii artışın devam B (FFed) tuttukları rezervlerin yüksek seviyelerde kalmassı, etmesinee karşın, bankkaların Amerikkan Merkez Bankası’nda bankalard daki tasarrufu un çok fazla ekonomiye e kaatkıda bulunm madığına işareet etmektedir.. Bankların Fe ed’de tuttuklaarı rezerv miiktarı, 2008 yılının Eylül ayında Lehman B Brothers’ın baatışla birlikte 2 2010 yılı Şubaat ayına kadar sert bir şekild de yükselmişş, Şubat ile M Mayıs ayları arasındaki döneemde yeniden n gerilemeye başlamıştır. M Mayıs‐Haziran aylarında Euro Bölgesi’nde yaşanan borç krizinin global piyasaalarda tedirgiinliğe yol açm masıyla birliktte yeniden yükselen y rezerv miktarı hala yüksek seeviyelerde seyyretmeye devaam etmektedir. Bu durum,, bankaların kkredi kullandırrımlarının sınırlı de ABD büyüm mesini olumsu uz etkilenmesi mümkün görünmektedir. kaldığına işaret ederkeen, uzun vaded ABD Japonya 4 Sonuç olaarak, ABD ve Japonya eko onomilerinde hanehalkının tasarruf ve tüketim alışkaanlıkları değerrlendirildiğind de, yüksek tüketim kapassitesine sahip p ABD ekono omisinin krizin etkilerinin azalmaya baaşlamasıyla birlikte b yenideen e canlanmaya katkkıda bulunmaaları çok dahaa olası görün nmektedir. Bu u nedenle AB BD tüketime yönelerek ekonomik ekonomissinin Japonya benzeri bir d düşük büyümee ve deflasyon n gibi bir süreeci yaşama ihttimali şimdilikk oldukça düşü ük görünmektedir. N 6‐ Nüfus yapısı: S&P’nin Japonya’n nın not indirim mi temel gere ekçesi bütçe ve v borç stoku probleemleriyken, ülkede hızla yaaşlanan nüfussa Jaaponya ABD dikkaat çekmesi, Jaaponya ve ABD D ülkelerinin nüfus yapısının karşılaştırılması geerekliliğini orttaya koymuşttur. Japonya’d da 60 yaşlı nüfus yıllar itibariyle süreekli olarak arrtarken; 65 yaaş plam nüfus iççindeki payı 1990’lı yıllarrın üstü nüfusun top 40 nda %11 seviyyesine, 2000’lli yıllarda ise %17 seviyesin ne başın yükse elmiş ve 2008 yılın nda %21.41 1 seviyesind de 20 gerçe ekleşmiştir. Buna B karşılık ABD’de ise e 65 yaş üsttü nüfusun toplam nüfus içind deki payı 19 990’lı yıllardaan 0 itibarren %12 sevviyelerindeki seyrine devam etmektedir. 0‐‐14 Yaş Arası 15‐64 Yaş Arası 65 Yaş ve Üsttü Japonya’nın oldukkça yaşlı bir n nüfusa sahip olmasının yanı Kaynak: D Dünya Bankası ç nüfusun da düşük olması ülked de sıra 15 yaş üstü çalışan yapısal deemografik sorrunların oluşm masına yol açaarken; ABD’nin hem Japonyya’ya kıyasla d daha genç birr nüfus yapısın na sahip olm ması, hem de ülkede çalışaan 15 yaş üstü ü nüfusun oraanının Japonyya’ya kıyasla d daha yüksek olması, o ABD’d de olası bir n not indirimi ih htimalini şu an n için ötelemektedir. Nüfusun Yaşlara a Göre Toplam N Nüfus İçindeki % P Payı Sonuç: ndirildiğinde, Japonya'nın son yirmi yıllık deneyimini Amerikan ekonomisind de yaşananlarrla Genel olarak değerlen nya’da 1990 yyılında, ABD’de ise 2008 yılında derinleşeen karşılaştırrdığımızda bazı benzerliklerr dikkat çekmektedir. Japon ekonomikk krizin her ikii ülkede de gaayrimenkul piyyasasında başlaması ve ban nkaların batmaa noktasına ge elmesi en ortaak özellikler olarak sıralanabilirken, heer iki ülkede de devlet tarrafından yükssek miktarda harcamalar yapılması y kam mu b noktada iki ülke arasın ndaki önemli farklılıkları da d unutmamaak borç stokkunun artmasına yol açmıştır. Ancak bu gerekmekktedir. ABD´nin Japonya’daakine benzer u uzun süreli bir deflasyon yaaşamasının yaakın zamanda pek muhtem mel olmadığı ve Fed´in tü üketici fiyatlarında aşağı yönlü y bir sarm mal ile başa çıkmak için aaraçları olduğğunu söylemeek b konuda prroaktif politikkalar uygulam ması beklenebilecektir. Ayrıca Amerikan dolarının tüm mümkünken, Fed’in bu da dünya ülkeleri için öneemli bir rezerrv para olmassı ve dünya ticaretinde kullanılan en önemli ödeme aaracı olması d olarak dikkat çekmektedir. diğer öneemli unsurlar o İki ülke eekonomisinde yaşanan gelişmeler benzeerlikler ve farkklılıklar temelinde değerlen ndirildiğinde, krizin ardındaan Japonya’n nın önlem alm mada geç kalmasına karşın Fed’in kriz süresince Bo oJ’a göre dah ha proaktif ön nlemler almassı, ABD’nin JJaponya gibi kkayıp bir 10 yıl (lost decadee) yaşaması ihtimalinin çok daha düşük o olduğunu gösttermektedir. B Bu bağlamdaa son dönemd de ABD’de aççıklanan üretime ilişkin gösstergeler de ABD ekonomi A sinde yaşanan toparlanmaayı yansıtmaktadır. Ancakk ABD’de halih hazırda uygulaamaya konulaan para ve maaliye politikalaarı, önümüzde eki dönemlerd de b ve borççluluk rasyolarının daha daa bozulacağı beklentilerini arttırırken, A ABD ekonomisinin henüz bu b ABD’de bütçe konuda herhangi bir önlem almaa girişimde bulunmaması b de ABD ekon nomisine yön nelik endişeleeri uzun vaded dişelere karşın n ABD ekonomisinin sahip p olduğu avan ntajlar nedeniyle kısa ve orta vadede no ot arttırmakktadır. Bu end indirimiylle karşılaşması pek olası görünmezken n, S&P’nin de açıkladığı gibi g kredi risskinin uzun vadede v artmaası mümkün görünmekted dir. Son dönem mde ABD’de u uzun vadeli kaağıtlara gelen satışlar da uzu un vadede AB BD ekonomisin ne yönelik endişeleri yanssıtmaktadır. 5 Açıklanacak Veriler (07‐14 Şubat 2011) Ekonomi Gündemi 07.02.2011 Almanya 08.02.2011 Almanya Sanayi Üretim Endeksi (Aralık 2010,m/m) Fransa Dış Ticaret Dengesi (Aralık 2010) Japonya Cari İşlemler Dengesi (Aralık 2010,%) ABD Haftalık Mortgage Verileri Almanya Dış Ticaret Dengesi (Aralık 2010) ABD 09.02.2011 10.02.2011 İngiltere Sanayi Siparişleri (Aralık 2010,m/m) Önceki Beklenti %5.2 ‐%1.5 ‐%0.7 %0.3 ‐3.87 mlyr$ ‐4.1 mlyr$ ‐%15.7 %25.6 491.7 11.8 mlyr$ 12.1 mlyr$ Haftalık İşsizlik Başvuruları 415 bin 410 bin Bütçe Dengesi (Ocak 2010) ‐80 mlyr$ ‐81.75 mlyr$ %0.5 %0.5 BOE toplantısı ve faiz kararı (Şubat) Sanayi Üretimi (Aralık 2010,m/m) %0.40 %0.50 Japonya Makine Siparişleri (Aralık 2010,m/m) ‐%3.0 %5.0 ABD Dış Ticaret Dengesi (Aralık 2010) ‐38.31 mlyr$ ‐40 mlyr $ İngiltere Çekirdek ÜFE (Ocak,y/y) %2.9 %3.0 Almanya TÜFE (Ocak, y/y) %2 %2 Fransa Cari Denge (Aralık 2010) 11.02.2011 ‐4.2 mlyr$ 6 ABD EKONOMİK GÖSTERGELERİ EKONOMİK AKTİVİTE GÖSTERGELERİ ABD Büyüme ABD Büyüme Beklentisi 10 3,35 8 3,3 6 3,25 3,2 4 3,15 2 3,1 0 3,05 ‐2 3 ‐4 2,95 06.2010 06.2009 06.2008 06.2007 06.2006 06.2005 06.2004 06.2003 06.2002 06.2001 06.2000 06.1999 06.1998 06.1997 06.1996 06.1995 06.1994 06.1993 06.1992 2,85 06.1991 2,9 ‐8 06.1990 ‐6 2011‐1Ç 2011‐2Ç 2011‐3Ç 2011‐4Ç 2012‐1Ç ABD Büyüme Beklentisi (%, ç/ç) ISM İmalat ve Büyüme ISM Hizmetler ve Büyüme 65 8 60 6 4 55 6 4 2 50 0 45 8 60 55 2 50 65 0 ‐2 45 ‐4 40 35 ‐6 35 ‐6 30 ‐8 30 ‐8 ISM İmalat Endeksi ‐2 GSYİH (%, ç/ç, Sağ Eksen) ISM Hizmetler Endeksi 10.2010 12.2009 02.2009 04.2008 06.2007 08.2006 10.2005 12.2004 02.2004 04.2003 ‐4 06.2002 12.2010 06.2010 12.2009 06.2009 12.2008 06.2008 12.2007 06.2007 12.2006 06.2006 12.2005 06.2005 12.2004 06.2004 12.2003 06.2003 12.2002 06.2002 40 GSYİH (%, ç/ç, sağ eksen) Öncül Göstergeler Endeksi ‐30 ‐40 Philly FED İmalat Endeksi 10.2010 05.2010 12.2009 07.2009 02.2009 09.2008 04.2008 11.2007 06.2007 08.2006 03.2006 10.2005 05.2005 01.2007 Empire State İmalat Endeksi 05.2006 ‐50 Öncül Göstergeler Endeksi (6 aylık % Değ.) 01.2011 ‐20 06.2010 11.2009 0 ‐10 04.2009 10 09.2008 20 02.2008 6 5 4 3 2 1 0 ‐1 ‐2 ‐3 ‐4 ‐5 30 07.2007 40 12.2006 Bölgesel Aktivite Endeksleri ENFLASYON GÖSTERGELERİ ÜFE %) ÜFE (yıllık ‐ TÜFE ve Çekirdek Enflasyon 5 4 4 3 3,5 2 2 3 1,5 1 2,5 2 0 1,5 ‐1 0,5 ‐2 1 0 ‐3 0,5 0 12.2010 Çekirdek Enflasyon (Gida ve Enerji Disi) (%, y/y) ÜFE (yıllık ‐ %) TÜFE (%, y/y) Petrol ve Petrol Ürünleri Enflasyonu Gıda Enflasyonu 4,5 160 7 4 140 6 3,5 120 5 100 4 80 3 3 2,5 2 60 1,5 1 40 0,5 20 0 11.2007 0 11.2008 11.2009 08.2010 12.2009 01.2010 12.2008 06.2009 12.2007 11.2008 12.2006 12.2005 12.2005 04.2008 1 09.2007 2,5 5 4,5 02.2007 3 6 07.2006 3,5 11.2010 2 1 0 ‐1 ‐2 12.2006 12.2007 Benzin Fiyatlari (Dolar) 12.2008 12.2009 12.2010 Gıda Fiyatları (%, y/y) Ham Petrol Fiyatlari (Dolar, Sag Eksen) Piyasa Enflasyon Beklentisi Michigan Enflasyon Beklentisi 0 11.2006 11.2007 11.2008 11.2009 11.2010 Michigan 1 yillik Enf. Endeksi Michigan 5 yillik Enf. Endeksi (Sag Eksen) 2,8 2,7 2,6 2,5 ‐0,5 0 ‐1 5 Yıllık Başabaş (Breakeven) Enflasyon Beklentisi 12.2010 1 1 0,5 05.2010 2,9 2 1,5 10.2009 3,1 3 3 2 03.2009 4 08.2008 3,3 3,2 01.2008 5 3 2,5 06.2007 3,4 11.2006 3,5 6 DIŞ TİCARET GÖSTERGELERİ ABD Menkul Kiymetlerine Net Yabanci Yatirimi ABD Dis Ticaret Dengesi 150 0 ‐10 100 ‐20 ‐30 50 ‐40 ‐50 0 ‐60 ‐70 ‐50 ‐80 ‐90 ‐100 11.2006 11.2007 Dis Ticaret Dengesi 11.2008 11.2009 11.2010 09.2006 Dis Ticaret Dengesi (Petrol Hariç) 09.2007 09.2008 09.2009 09.2010 ABD Net Menkul Kiymet Yatirimi (Milyar $) TÜKETİM GÖSTERGELERİ Haftalik Perakende Satis Verileri Perakende Satislar 10 6 5 5 4 3 0 2 ‐5 1 ‐10 ‐1 0 ‐2 ‐15 12.2006 ‐3 12.2007 12.2008 12.2009 12.2010 12.2008 12.2009 12.2010 Perakende Satislar (%, y/y) ICSC Magaza Zinciri Satislari (%, y/y) Perakende Satislar (Oto Hariç, %, y/y) Perakende Satislar (Gaz Hariç, %, y/y) Michigan Tüketici Güven Endeksi 5 100 95 90 85 80 75 70 65 60 55 50 11.2006 Tüketim Harcamalari 4 3 2 1 0 ‐1 ‐2 ‐3 11.2007 11.2008 11.2009 Michigan Ünv. Tüketici Güven Endeksi 11.2010 12.2001 12.2003 12.2005 12.2007 12.2009 Reel Tüketim Harcamalari (%, y/y) KONUT PİYASASI GÖSTERGELERİ Yeni Konut Arzi (mlyn adet) Yeni Konut Arzi Konut Satislari 115 7 110 6,5 13 12 105 6 11 100 5,5 10 9 95 5 90 4,5 85 4 80 3,5 75 3 70 2,5 09.2006 09.2007 09.2008 09.2009 8 7 6 5 4 3 09.2010 11.2006 11.2007 Bekleyen Konut Satislari Endeksi 11.2008 11.2009 11.2010 Yeni Konut Arzi (mlyn adet) Ikinci El Konut Satislari (Milyon, Sag Eksen) İpotekli Konut Kredisi Faizleri Konut Fiyatlari Case Shiller Konut Fiyat Endeksi 20 7,5 7 15 6,5 10 7 6 5 0 6,5 5,5 ‐5 6 5 ‐10 ‐15 5,5 4,5 ‐20 Case Shiller Konut Fiyat Endeksi 11.2010 05.2010 11.2009 12.2010 05.2009 12.2009 11.2008 12.2008 05.2008 12.2007 11.2007 12.2006 05.2007 12.2005 5 11.2006 4 ‐25 Mortgage Faiz (Sabit Faizli) Mortgage Faiz (Değişken Faizli, Sağ Eksen) İŞGÜCÜ PİYASASI GÖSTERGELERİ Tarım Dışı İstihdam İşsizlik Başvuruları 700 500 650 300 600 100 550 500 ‐100 450 ‐300 400 ‐500 350 300 ‐700 250 ‐900 04.2008 09.2008 02.2009 07.2009 12.2009 05.2010 10.2010 09.2006 04.2007 11.2007 06.2008 01.2009 08.2009 03.2010 10.2010 Haftalık İşsizlik Başvuruları (Bin) Tarım Dışı İstihdam Aylık Değişim (Bin Kişi) Haftalık İşsizlik Başvuruları (4 Haf. H.O.) İşsizlik Oranı Ortalama Saatlik Ücret 11 4,5 10 4 9 8 3,5 7 3 6 2,5 5 2 4 3 1,5 09.2006 07.2007 05.2008 03.2009 İşsizlik Oranı (%) 01.2010 11.2010 11.2006 06.2007 01.2008 08.2008 03.2009 10.2009 05.2010 12.2010 Ortalama Saatlik Ücret (%, y/y) EURO BÖLGESİ AKTİVİTE GÖSTERGELERİ Büyüme (Çeyreklik) Büyüme Tahminleri % 5 3 4,5 2 4 1 3,5 3 0 2,5 ‐1 2 ‐2 1,5 0 12.10 09.10 06.10 03.10 12.09 09.09 06.09 03.09 12.08 09.08 06.08 03.08 12.07 09.07 06.07 03.07 ‐4 12.06 1 0,5 09.06 ‐3 2010‐4Ç 2011‐1Ç Euro Bölgesi Euro Bölgesi(ç/ç) Almanya(ç/ç) 2011‐2Ç Almanya 2011‐3Ç İngiltere Fransa(ç/ç) Sanayi Üretimi ve Güven Endeksi Hizmetler PMI 10 10 65 5 60 0 55 5 0 ‐5 ‐10 ‐5 ‐15 50 ‐20 ‐10 ‐25 ‐30 45 ‐15 40 ‐35 ‐20 ‐40 35 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2003 Euro Bölgesi Sanayi Güveni (2 ay ileri) Sanayi Üretim Endeksi (% ‐ 3ay Ort/3 ay Ort, sağ eksen) İmalat Sanayi PMI 65 60 55 50 45 40 35 30 2003 2004 2005 2006 Euro Bölgesi Almanya 2007 2008 2009 2010 İngiltere Fransa 2011 2004 2005 2006 2007 2008 2009 Euro Bölgesi İngiltere Fransa Almanya 2010 DIŞ TİCARET GÖSTERGELERİ İthalat‐İhracat Dış Ticaret Dengesi 40 30 30 20 20 10 10 0 0 ‐10 18 1 13 0 ‐1 8 ‐2 ‐3 3 ‐10 ‐4 ‐2 ‐20 ‐5 ‐20 ‐30 2 ‐7 ‐6 ‐30 ‐40 ‐12 ‐7 2002 2003 2004 2005 2006 2007 2008 2009 2010 Fransa Dış Ticaret Dengesi (milyar euro,sol eksen) Euro Bölgesi İthalat (%‐y/y) Euro Bölgesi Dış Ticaret Dengesi (milyar euro) Euro Bölgesi İhracat (%‐y/y,Sağ Eksen) Almanya Dış Ticaret Dengesi (milyar euro) ENFLASYON GÖSTERGELERİ TÜFE ve Çekirdek Enflasyonu 3 4,5 ÜFE ve Çekirdek Enflasyonu 10 3,5 2,5 3 8 2,5 6 2,5 2 4 1,5 2 2 1,5 0 0,5 1 ‐0,5 ‐1,5 1,5 ‐2 1 ‐4 ‐6 0,5 0,5 ‐8 ‐10 0 Euro Bölgesi TÜFE (% ‐ y/y) Çekirdek Enflasyon (% ‐ y/y, sağ eksen) Euro Bölgesi ÜFE (y/y) Çekirdek Enflasyon (y/y, Sağ Eksen) Ülkeler Bazında TÜFE 6 5 4 3 2 1 0 ‐1 İspanya TÜFE(y/y) İtalya TÜFE(y/y) Almanya TÜFE(y/y) Fransa TÜFE(y/y) 01.02.2011 01.09.2010 01.04.2010 01.11.2009 01.06.2009 01.01.2009 01.08.2008 01.03.2008 01.10.2007 01.05.2007 01.12.2006 01.07.2006 01.02.2006 01.09.2005 01.04.2005 01.11.2004 01.06.2004 01.01.2004 ‐2 İŞGÜCÜ GÖSTERGELERİ İşsizlik Oranı İstihdam ve PMI 65 2,5 10,5 2 10 60 1,5 9,5 1 9 0,5 8,5 ‐0,5 8 ‐1 45 ‐1,5 40 55 50 0 7,5 ‐2 7 ‐2,5 35 2006 2008 2009 2010 Bileşik PMI (sol eksen) Euro Bölgesi İstihdam (% ‐ y/y) İşsizlik Oranı (%) TÜKETİM GÖSTERGELERİ Özel Tüketim 2 Krediler 1,5 1 10 15 0,5 12 20 8 0 10 6 5 4 ‐0,5 ‐1 ‐1,5 ‐2 2 0 2010Ç2 2010Ç1 2009Ç4 2009Ç3 2009Ç2 2009Ç1 2008Ç4 2008Ç3 2008Ç2 2008Ç1 2007Ç4 2007Ç3 2007Ç2 2007Ç1 2006Ç4 2006Ç3 2006Ç2 ‐2,5 Euro Bölgesi Özel Tüketim Almanya Özel Tüketim Fransa Özel Tüketim 0 ‐5 ‐2 2002 2003 2004 2005 2006 2007 2008 2009 2010 Reel Sektör Kredileri (% ‐ y/y) Hanehalkı Kredileri (% ‐ y/y, Sağ Eksen) Perakende Satışlar ve Özel Tüketim Tüketici Kredileri 2 10 1,5 1 8 0,5 6 0 4 ‐0,5 ‐1 2 ‐1,5 0 2002 2003 2004 2005 2006 2007 2008 Tüketici Kredileri ( % ‐ y/y) 2009 2010 Euro Bölgesi Perakende Satışlar (% ‐ ç/ç) Özel Tüketim (% ‐ ç/ç) 10Ç4 10Ç2 09Ç4 09Ç2 08Ç4 08Ç2 07Ç4 07Ç2 06Ç4 06Ç2 05Ç4 05Ç2 ‐2 04Ç4 04Ç2 ‐2 Perakende Satışlar Tüketici Güven Endeksi ve Özel Tüketim 5 2,5 0 2 ‐5 1,5 4 3 2 1 1 ‐15 0,5 ‐20 0 ‐1 0 ‐2 ‐30 ‐0,5 ‐3 ‐35 ‐1 ‐4 ‐25 ‐40 ‐1,5 1994 1996 1998 2000 Tüketici Güveni 2002 2004 2006 2008 2010 Özel Tüketim (% ‐ y/y, Sağ Eksen) 2005Ç2 2005Ç3 2005Ç4 2006Ç1 2006Ç2 2006Ç3 2006Ç4 2007Ç1 2007Ç2 2007Ç3 2007Ç4 2008Ç1 2008Ç2 2008Ç3 2008Ç4 2009Ç1 2009Ç2 2009Ç3 2009Ç4 2010Ç1 2010Ç2 2010Ç3 2010Ç4 ‐10 Euro Bölgesi Perakende Satışları (%, ç/ç) Almanya Perakende Satışları (%, ç/ç) Fransa Perakende Satışları (%, ç/ç) LİKİDİTE GÖSTERGELERİ ABD Kısa Vadeli Faiz Oranları LIBOR ve OIS Spreadleri 400 bps 7 350 % 6 300 5 250 4 200 150 3 100 2 50 1 0 USD Spread GBP Spread FED Faiz Oranı 3 ay USD Libor Euro Spread AUD Spread 3 ay Haz. Bon. Getirisi 3 ay ABCP Getirisi 25.01.2011 25.09.2010 25.05.2010 25.01.2010 25.09.2009 25.05.2009 25.01.2009 25.09.2008 25.05.2008 25.01.2008 25.09.2007 25.01.2011 25.09.2010 25.05.2010 25.01.2010 25.09.2009 25.05.2009 25.01.2009 25.09.2008 25.05.2008 25.01.2008 25.09.2007 25.05.2007 25.05.2007 0 ‐50 3 ay USD OIS İngiltere Kısa Vadeli Faiz Oranları Euro Bölgesi Kısa Vadeli Faiz Oranları % % 8 6 7 5 6 4 5 4 3 3 2 2 1 1 3 ay Euro Libor 3 ay Göst. Haz. Bon. Getirisi 3 ay Euro OIS BoE Faiz Oranı 3 ay Göst. Haz. Bon. Getirisi 3 ay GBP Libor 3 ay GBP OIS 06.11.2010 06.07.2010 06.03.2010 06.11.2009 06.07.2009 06.03.2009 06.11.2008 06.07.2008 06.03.2008 06.11.2007 01.02.2011 01.10.2010 01.06.2010 01.02.2010 01.10.2009 01.06.2009 01.02.2009 01.10.2008 01.06.2008 01.02.2008 01.10.2007 01.06.2007 ECB Faiz Oranı 06.07.2007 0 0 Vakıfbank Ekonomik Araştırmalar [email protected] 0312‐455 70 87 Serkan Özcan Baş Ekonomist [email protected] Cem Eroğlu Kıdemli Ekonomist [email protected] Nazan Kılıç Ekonomist [email protected] Bilge Özalp Türkarslan Ekonomist [email protected] 0312‐455 84 88 Ümit Ünsal Ekonomist [email protected] 0312‐455 84 18 Zeynep Burcu Çevik Ekonomist [email protected] Seda Meyveci Ekonomist [email protected] Emine Özgü Özen Araştırmacı [email protected] 0312‐455 84 87 Selin Düz Araştırmacı [email protected] 0312‐455 84 93 Naime Doğan Araştırmacı [email protected] 0312‐455 84 86 Fatma Özlem Kanbur Araştırmacı [email protected] Elif Artman Araştırmacı [email protected] 0312‐455 84 90 Senem Güder Araştırmacı [email protected] 0312‐455 84 76 Halide Pelin Kaptan Araştırmacı [email protected] 0312‐455 84 80 0312‐455 84 89 0312‐455 84 93 0312‐455 84 85 0312‐455 84 82 0312‐455 84 83 Bu rapor Türkiye Vakıflar Bankası T.A.O. tarafından güvenilir olduğuna inanılan kaynaklardan sağlanan bilgiler kullanılarak hazırlanmıştır. Türkiye Vakıflar Bankası T.A.O. bu bilgi ve verilerin doğruluğu hakkında herhangi bir garanti vermemekte ve bu rapor ve içindeki bilgilerin kullanılması nedeniyle doğrudan veya dolaylı olarak oluşacak zararlardan dolayı sorumluluk kabul etmemektedir. Bu rapor sadece bilgi vermek amacıyla hazırlanmış olup, hiçbir konuda yatırım önerisi olarak yorumlanmamalıdır. Türkiye Vakıflar Bankası T.A.O. bu raporda yer alan bilgilerde daha önceden bilgilendirme yapmaksızın kısmen veya tamamen değişiklik yapma hakkına sahiptir. Vakıfbank Ekonomik Araştırmalar