izmir vadeli işlem ve opsiyon borsası`nda hisse senedine dayalı

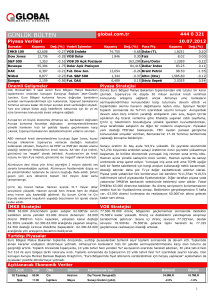

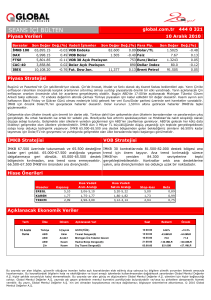

advertisement