haftalık bülten - Sermaye Piyasası Kurulu

advertisement

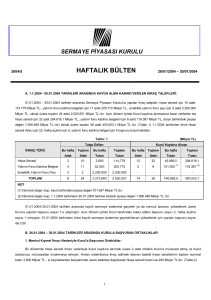

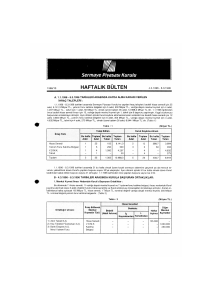

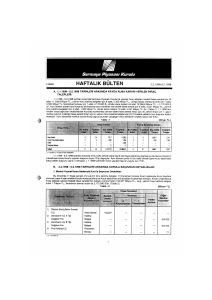

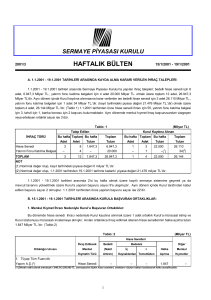

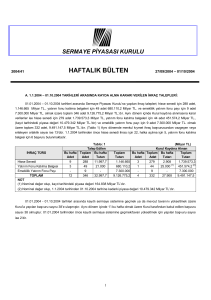

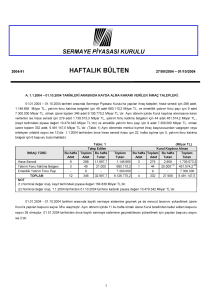

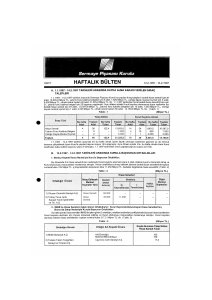

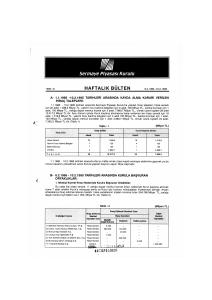

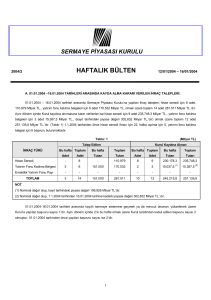

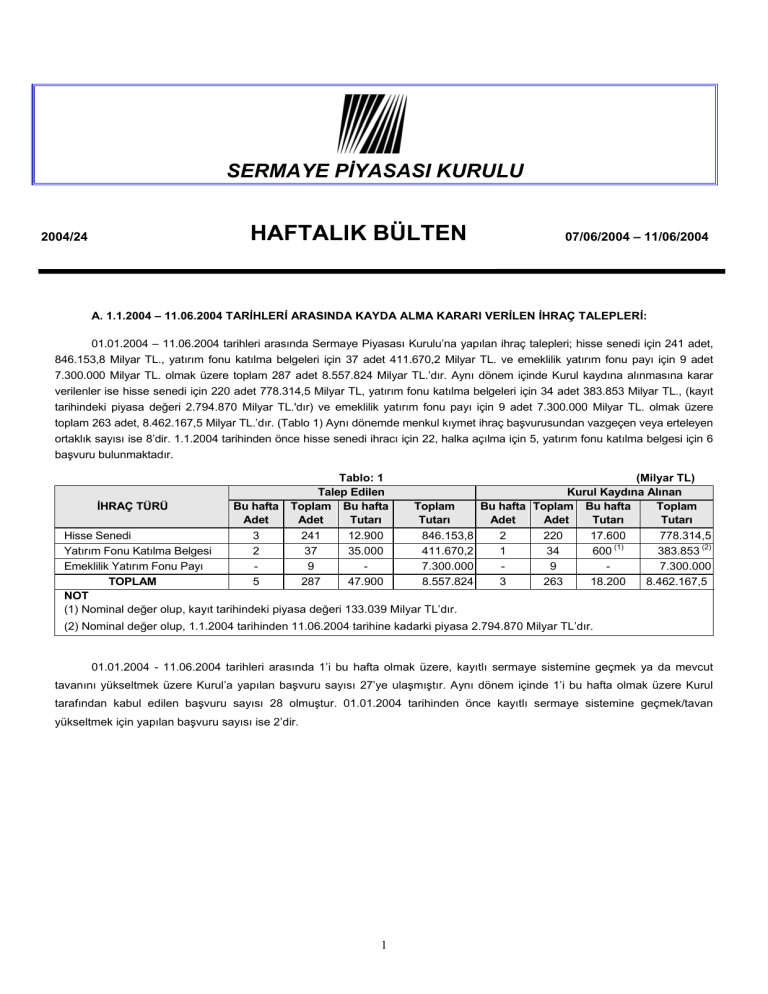

SERMAYE PİYASASI KURULU HAFTALIK BÜLTEN 2004/24 07/06/2004 – 11/06/2004 A. 1.1.2004 – 11.06.2004 TARİHLERİ ARASINDA KAYDA ALMA KARARI VERİLEN İHRAÇ TALEPLERİ: 01.01.2004 – 11.06.2004 tarihleri arasında Sermaye Piyasası Kurulu’na yapılan ihraç talepleri; hisse senedi için 241 adet, 846.153,8 Milyar TL., yatırım fonu katılma belgeleri için 37 adet 411.670,2 Milyar TL. ve emeklilik yatırım fonu payı için 9 adet 7.300.000 Milyar TL. olmak üzere toplam 287 adet 8.557.824 Milyar TL.’dır. Aynı dönem içinde Kurul kaydına alınmasına karar verilenler ise hisse senedi için 220 adet 778.314,5 Milyar TL, yatırım fonu katılma belgeleri için 34 adet 383.853 Milyar TL., (kayıt tarihindeki piyasa değeri 2.794.870 Milyar TL.'dır) ve emeklilik yatırım fonu payı için 9 adet 7.300.000 Milyar TL. olmak üzere toplam 263 adet, 8.462.167,5 Milyar TL.’dır. (Tablo 1) Aynı dönemde menkul kıymet ihraç başvurusundan vazgeçen veya erteleyen ortaklık sayısı ise 8’dir. 1.1.2004 tarihinden önce hisse senedi ihracı için 22, halka açılma için 5, yatırım fonu katılma belgesi için 6 başvuru bulunmaktadır. İHRAÇ TÜRÜ Bu hafta Adet 3 2 5 Tablo: 1 Talep Edilen Toplam Bu hafta Adet Tutarı 241 12.900 37 35.000 9 287 47.900 Toplam Tutarı 846.153,8 411.670,2 7.300.000 8.557.824 Hisse Senedi Yatırım Fonu Katılma Belgesi Emeklilik Yatırım Fonu Payı TOPLAM NOT (1) Nominal değer olup, kayıt tarihindeki piyasa değeri 133.039 Milyar TL’dır. (Milyar TL) Kurul Kaydına Alınan Bu hafta Toplam Bu hafta Toplam Adet Adet Tutarı Tutarı 2 220 17.600 778.314,5 1 34 600 (1) 383.853 (2) 9 7.300.000 3 263 18.200 8.462.167,5 (2) Nominal değer olup, 1.1.2004 tarihinden 11.06.2004 tarihine kadarki piyasa 2.794.870 Milyar TL’dır. 01.01.2004 - 11.06.2004 tarihleri arasında 1’i bu hafta olmak üzere, kayıtlı sermaye sistemine geçmek ya da mevcut tavanını yükseltmek üzere Kurul’a yapılan başvuru sayısı 27’ye ulaşmıştır. Aynı dönem içinde 1’i bu hafta olmak üzere Kurul tarafından kabul edilen başvuru sayısı 28 olmuştur. 01.01.2004 tarihinden önce kayıtlı sermaye sistemine geçmek/tavan yükseltmek için yapılan başvuru sayısı ise 2’dir. 1 B. 07.06.2004 –11.06.2004 TARİHLERİ ARASINDA KURULA BAŞVURAN ORTAKLIKLAR: 1. Menkul Kıymet İhracı Nedeniyle Kurul’a Başvuran Ortaklıklar: Bu dönemde hisse senedi ihracı nedeniyle Kurul kaydına alınmak üzere 1 adet ortaklık Kurul’a müracaat etmiş ve Kurul sözkonusu müracaatları incelemeye almıştır. Anılan ortaklıklarca ihraç edilmek istenen bedelli hisse senetlerinin toplam nominal tutarı 4.860 Milyar TL., iç kaynaklardan karşılanmak üzere bedelsiz dağıtılacak hisse senedi tutarı 29.259 Milyar TL., halka açılma tutarı da 8.040 Milyar TL.’dır. (Tablo:2) Tablo: 2 Ortaklığın Unvanı 1. Acıbadem Sağlık Hizmetleri Tic. A.Ş. 2. Arat Tekstil San. ve Tic. A.Ş. 3. Günkol Güneş Enerjisi ve Klima Sanayi A.Ş. (Milyar TL) Hisse Senetleri İhraç Edilecek Bedelli Bedelsiz Menkul (Nakit İç Kıymetin Türü Artırım) Kaynaklardan Temettüden Halka Açılma Diğer Menkul Kıymetler Hisse Senedi Hisse Senedi Hisse Senedi 8.040 - 4.860 - 29.259 - 12.741 - 2. Kayıtlı Sermaye Sistemine Geçmek veya Tavan Yükseltmek Amacıyla Kurula Başvuran Ortaklıklar: Bu hafta içinde 1 ortaklık mevcut kayıtlı sermaye tavanını yükseltmek amacıyla Kurul’a müracaat etmiş ve Kurul sözkonusu müracaatları incelemeye almıştır.(Tablo:3) Ortaklığın Unvanı 1. Dyo Boya Fabrikaları San. ve Tic. A.Ş. Tablo: 3 Önceki Kayıtlı Sermaye Tavanı 129.395 Yeni Kayıtlı Sermaye Tavanı 200.000 (Milyar TL) Ödenmiş veya Çıkarılmış Sermayesi 129.395 3. Yatırım Fonu Katılma Belgesi ve Emeklilik Yatırım Fonu Payı İhracı Nedeniyle Kurul’a Başvuran Ortaklıklar: Bu dönemde yatırım fonu katılma belgesi ihracı nedeniyle 2 adet fon için toplam 2 ortaklık Kurul kaydına alınmak üzere Kurul’a müracaat etmiş ve Kurul sözkonusu müracaatları incelemeye almıştır. Anılan fonlarca ihraç edilmek istenen pay tutarı 35.000 Milyar TL.’dir. (Tablo:4) Tablo: 4 Fon Unvanı 1. Koçbank A.Ş. B Tipi Likit Fonu 2. İş Yatırım Menkul Değerler A.Ş. B Tipi Sütaş Değişken Özel Fonu İhraç Edilecek Sermaye Piyasası Aracı Yatırım Fonu Katılma Belgesi Yatırım Fonu Katılma Belgesi 2 Toplam Pay/Katılma Belgesi Sayısı (Milyon adet) 2.500 1.000 (Milyar TL) Toplam Tutar 25.000 10.000 C. 07.06.2004 – 11.06.2004 TARİHLERİ ARASINDA KAYDA ALMA KARARI VERİLEN İHRAÇ TALEPLERİ: 1. Hisse Senedi İhracı Nedeniyle Kurul Kaydına Alınmalar: Kurul tarafından bu hafta içinde 1 ortaklığın 17.636 Milyar TL. iç kaynaklardan karşılanmak üzere bedelsiz hisse senedinin Kurul kaydına alınma talebi kabul edilmiştir. (Tablo:5) Tablo: 5 Ortaklığın Unvanı Kayıtlı Sermaye Tavanı 1. Bursa Çimento Fabrikası A.Ş. (Bknz. Özel Durumlar Md. 1) (Milyar TL) Ödenmiş veya Çıkarılmış Sermayesi - Eski Yeni 17.636 35.272 İhraç Edilecek Nom. Tutar Bedelli Bedelsiz (Nakit Artırım) İç Temettüden Kaynaklardan - 17.636 - 2. Kayıtlı Sermaye Sistemine Geçme veya Tavan Yükseltme: Kurul bu hafta içinde 1 ortaklığın kayıtlı sermaye tavanını yükseltme talebini uygun görmüştür.(Tablo:6) Tablo: 6 (Milyar TL) Önceki Kayıtlı Yeni Kayıtlı Ödenmiş veya Sermaye Tavanı Sermaye Tavanı Çıkarılmış Sermayesi 1. Global Menkul Değerler A.Ş.(*) 60.000 250.000 60.000 (*) Şirket 2004 yılı içerisinde çıkarılmış sermayesini 46.596.257 Milyon TL bedelli, 2005 yılında ise 142.621.091 Milyon TL bedelli olarak artırmayı öngörmektedir. Ortaklığın Unvanı 3. Halka Açılan Ortaklıklar: Kurul tarafından bu hafta içinde 1 ortaklığın mevcut hisselerinin satışı ve sermaye artırımı nedeniyle ihraç edilecek hisse senetlerinin kayda alma talebi uygun görülmüştür. Kurul kaydına alınan hisse senetlerinin toplam nominal tutarı 17.600 Milyar TL.’dır. (Tablo:7) Tablo: 7 Ortaklığın Unvanı Halka Açılmanın Türü ve Nominal Değer Üzerinden Tutarı Bir Payın Ortaklıkça Mevcut Hisselerin Sermaye Belirlenen Satış Satışı Artırımı (Milyar TL) (Milyar TL) - 2.700 1. İndeks Bilgisayar Sistemleri Mühendislik Sanayi ve Ticaret A.Ş. (*)(Bknz. Özel Durumlar Md. 2) Aracılık Yüklenimini Yapan Kuruluşlar Fiyatı (TL) 4.500 Oyak Yatırım Menkul Kıymetler A.Ş. liderliğindeki konsorsiyum (*) Şirketin mevcut sermayesini temsil eden 14.900 Milyar TL nominal değerli hisse senetleri de Kurul kaydına alınmıştır. 4. Yatırım Fonu Katılma Belgesi ve Emeklilik Yatırım Fonu Payı İhracı Nedeniyle Kurul Kaydına Alınmalar : Kurul bu hafta 1 ortaklık tarafından kurulan toplam 1 adet yatırım fonu katılma belgelerinin Kurul kaydına alınmasını uygun görmüştür. Kayda alınan katılma belgelerinin toplam nominal tutarı 600 Milyar TL.’dır. (Tablo : 8) Tablo: 8 Ortaklığın Unvanı Fon Tutarı (Milyar TL) 600 1. T. İş Bankası A.Ş. B Tipi İnternet Likit Fonu (300 Milyar TL’dan 900 Milyar TL’na artırımı) 3 Pay Sayısı (Milyon) 60 Portföy Yapısı (%) Borçlanma Senedi 57 Ters Repo 43 D. ÖZEL DURUMLAR 1. Bursa Çimento Fabrikası A.Ş.(Şirket)’nin sermayesinin tamamı özsermaye kalemlerinin enflasyona göre düzeltilmesi sonucu ortaya çıkan enflasyon düzeltmesi farklarından karşılanmak üzere 17.635.968.000.000 TL’den 35.271.936.000.000 TL’ye artırılmasını teminen, esas sözleşmesinin "Sermaye" başlıklı 6'ncı maddesinin tadili için uygun görüş ile 12., 13., 14., 15., 16. tertip hisse senetlerinin bu artırımda ihraç edilecek hisse senetleri ile birleştirilerek 17. tertip olarak bastırılması için izin talebinin, a) Sermaye artırımının tamamen iç kaynaklardan yapılacağı ve madde tadil metninin bu aşamada genel kurulca onaylanmadığı dikkate alınarak, madde tadiline ilişkin Sanayi ve Ticaret Bakanlığı izninin alınması ve madde tadilinin genel kurulca da onaylanması suretiyle ihraç edilecek 17.635.968.000.000 (onyeditrilyon altıyüzotuzbeşmilyar dokuzyüzaltmış sekizmilyon) TL. nominal değerli 17. tertip hisse senetlerinin Kurul kaydına alınması, b) Kayda alma belgesi ve onaylı hisse senedi örneğinin genel kurul toplantı tutanağı ve iç kaynakların sermaye hesabına aktarıldığına ilişkin yeminli mali müşavir raporunun Kurulumuza iletilmesinden sonra Şirkete verilmesi, c) Şirketin 12-16. tertip hisse senetlerinin ve yapılacak sermaye artırımının 17. tertip olarak birleştirilmesi nedeniyle, 1216. tertip hisse senetlerine ilişkin kar dağıtımı ve bedelsiz pay alma hakkı kullanım işlemleri ile tertip birleştirme sırasında yatırımcıların haklarının korunması, işlemlerin sağlıklı olarak yürütülmesi hususlarında sorumluğun Şirkete ait olduğu konusunda bilgilendirilmesi, koşullarıyla olumlu karşılanmasına karar verilmiştir. 2. A) İndeks Bilgisayar Sistemleri Mühendislik Sanayi ve Ticaret A.Ş.’nin (Şirket) ödenmiş sermayesinin tamamı nakden karşılanmak suretiyle 14.900.000.000.000,- TL’den 17.600.000.000.000,- TL’ye artırılması ve artırılacak 2.700.000.000.000,TL’lik tutarın mevcut ortakların rüçhan hakları tamamen kısıtlanarak halka arz edilmesi nedeniyle ihraç edilecek 2’nci tertip (B) grubu hisse senetlerinin Kurul kaydına alınmasına, B) 1.000, TL nominal değerli 1 payın satış fiyatının 4.500,- TL olarak belirlendiği dikkate alınarak halka arzedilecek 2.700.000.000.000,- TL hisse senetleri için 4.500,- TL’lik satış fiyatı üzerinden gerekli yasal ücretlerin alınmasına, C) Şirket sermayesinin halka arz edilmeyen kısmının nominal değeri üzerinden gerekli yasal ücretlerin alınması suretiyle kayda alınmasına, D) Halka arz nedeniyle yayınlanacak izahnamenin İMKB web sitesinde ilan edilmesi hususunun İMKB’ye bildirilmesine, karar verilmiştir. 3. A) Doğan Şirketler Grubu Holding A.Ş.’nin, esas sözleşmesinin “Merkez ve Şubeler” başlıklı 5. ve “Hesap Dönemi” başlıklı 31. maddelerine ilişkin olarak hazırlanmış tadil tasarılarına uygun görüş verilmesini talebinin 5. maddede yer alan “…Sanayi ve Ticaret Bakanlığı’na…” ifadesinden sonra gelmek üzere “ve Sermaye Piyasası Kuruluna” ifadesinin eklenmesi kaydıyla olumlu karşılanmasına, B) 01.01.2003-31.12.2003 hesap dönemi faaliyetlerinin görüşüleceği genel kurul toplantısında, hesap dönemi değişikliği nedeniyle daha önce 23.07.2003 tarihli genel kurul toplantısında görüşülen 01.01.2003-30.04.2003 tarihleri arasındaki 4 aylık dönemin tekrar görüşüleceği hususunun ve bu konuda yapılan tüm işlemlerin ortakların bilgisine sunulması gerektiğinin Şirket’e bildirilmesine, karar verilmiştir. 4. A) Afm Uluslararası Film Prodüksiyon Ticaret ve Sanayi A.Ş.’nin Esas sözleşmesinde halka açılma amacıyla yapılması öngörülen değişikliklere uygun görüş verilmesine, B) Esas sözleşme tadil metinlerinin Kurulumuz onay tarihinden itibaren altı aylık sürede tescili işlemlerinin tamamlanmaması halinde geçerliliğini yitireceği, sözkonusu onayın hisse senetlerinin Kurulumuzca kayda alınması anlamına gelmediği ve yapılacak halka arz başvurusunun ayrıca değerlendirileceği hususunda Şirket’in bilgilendirilmesine, C) Şirket’in halka açılma işleminin gerçekleşmesi halinde Kurulumuzun Seri:VIII No:39 “Özel Durumların Kamuya Açıklanmasına İlişkin Esaslar Tebliği” hükümleri de dahil olmak üzere Sermaye Piyasası Mevzuatı’na uyma yükümlülüğü bulunacağı hususunda Şirket’in bilgilendirilmesine, karar verilmiştir. 5. Yeni Gün Holding A.Ş.’nin, esas sözleşmesinin “Sermaye” başlıklı 6’ncı maddesi ile “Amaç ve Konu” başlıklı 3’üncü, “Pay Senetleri ve Pay Senetlerinin Devri” başlıklı 7’nci, “Yönetim Kurulunun Oluşumu” başlıklı 9’uncu, “Yönetim Kurulu Toplantıları” başlıklı 10’uncu, “Yönetim ve Temsil” başlıklı 11’inci, “Müdür Atanması” başlıklı 12’nci ve “Oy Hakkı” başlıklı 17’nci maddelerine ilişkin esas sözleşme değişikliklerinin onaylanmasına ilişkin talebinin; 1) (A) grubu paylara ilişkin imtiyaz genişletilmesi ve yeni imtiyaz yaratılmasına yönelik esas sözleşme değişikliği taleplerinin, Holding’in, ortak sayısı nedeniyle Kurulumuz kaydına alındığı 05.04.2002 tarihinden bu yana fiili halka arz gerçekleştirmemiş olması nedeniyle olumlu karşılanmasına, 2) Holding esas sözleşmesinin; a) 6’ncı maddesine dördüncü fıkra olarak eklenmek istenen, “Artırılan sermayenin ¼’ü en geç üç ay içinde ve kalanı da en geç 15 Nisan 2007 tarihinde ödenecektir. Ancak yönetim kurulu, daha önceki bir tarihte ödenmesine de karar verebilir” hükmünün, SPKn’nun 7’nci maddesinin 3’üncü fıkrasına aykırılık teşkil etmesi nedeniyle tadil metninden çıkartılmasına; b) 7’nci maddesinde geçen, Holding yönetim kurulunun, pay senetlerini bir veya birden fazla payı temsil etmek üzere çeşitli kupürler halinde bastırılabileceğine ilişkin hüküm, Holding esas sözleşmesinin 6’ncı maddesine de eklendiğinden, mükerrerlik teşkil etmemesi amacıyla, söz konusu hükmün 7’nci madde metninden çıkartılmasına; c) (B), (C), (D) ve (E) grubu pay sahiplerinin imtiyazlarını ortadan kaldıran 9’uncu maddesinin birinci fıkrasına ilişkin değişikliğin ve (B) grubu pay sahiplerinin imtiyazlarını ortadan kaldıran 11’inci maddesinin üçüncü fıkrasına yönelik değişikliğin, TTK 389’uncu maddesi gereği, adı geçen grupların pay sahiplerince tasdik edilmesine, 4 3) Tadil tasarılarıyla birlikte, (B), (C), (D), (E) ve (F) grubu paylar arasında imtiyaz farkı kalmayacağından, (B), (C), (D), (E) ve (F) grubu payların (B) grubu altında birleştirilmesi ve buna ilişkin sözleşme değişikliklerine ilişkin yönetim kurulu kararlarının Kurulumuza iletilmesini takiben onay yazısının verilmesine karar verilmiştir. 6. Özelleştirme İdaresi Başkanlığı (ÖİB)’nın hisse senetleri Kurulumuz kaydında olan ve Sümer Holding A.Ş.’nin bağlı ortaklığı konumunda bulunan Sidaş Sivas Dokuma Sanayii A.Ş. (Şirket)'nin 15.500.000.000.000,-TL tutarındaki sermayesinin %99,98’ine tekabül eden 15.498.225.107.000,-TL nominal değerli 15.498.225.107 adet kamu hissesinin blok olarak satış yöntemi ile özelleştirilmesinde, söz konusu payları devralacak alıcıya Seri:IV, No:8 sayılı Halka Açık Anonim Ortaklıklar Genel Kurullarında Vekaleten Oy Kullanılmasına ve Çağrı Yoluyla Vekalet veya Hisse Senedi Toplanmasına İlişkin Esaslar Tebliğimizin 17 nci maddesinin son fıkrası uyarınca, Şirketin diğer ortaklarına çağrıda bulunma zorunluluğundan muafiyet getirilmesi talebinin; konuya ilişkin olarak Kurulumuzun Seri:VIII, No:39 sayılı Özel Durumların Kamuya Açıklanmasına İlişkin Esaslar Tebliği hükümleri çerçevesinde gerekli özel durum açıklamalarında bulunulması hususunda ÖİB’nın bilgilendirilmesi suretiyle olumlu karşılanmasına karar verilmiştir 7. Koç Allianz Hayat ve Emeklilik A.Ş.’nin kurucusu olduğu ve portföyü Koç Portföy Yönetimi A.Ş. tarafından yönetilen Koç Allianz Hayat ve Emeklilik A.Ş. Gelir Amaçlı Kamu Borçlanma Araçları Emeklilik Yatırım Fonu’nun (Fon) 12.05.2004 tarihindeki birim pay değeri artışının aynı türdeki fonlara göre bariz bir farklılık göstermesinden ötürü Fon’un 11.05.2004 ve 12.05.2004 tarihli işlemlerinin Emeklilik Yatırım Fonlarının Kuruluş ve Faaliyetlerine İlişkin Esaslar Hakkında Yönetmelik’in ve Fon içtüzüğünün ilgili hükümleri çerçevesinde incelenmesi sonucunda; Fon’un 11.05.2004 tarihindeki işlemleri sonucunda elde edilen gelirin 73.567.470.000 TL’lık kısmının günlük alım satım kazancından elde edildiği bu kazancın da - TRT051005T16 tanımlı menkul kıymette 11.05.2004 tarihinde gerçekleştirilen Hazine ihalesinde 12.05.2004 valörlü olarak 50.750.000 adet, ortalama 68.523 TL fiyatla toplam 3.477.542.250.000 TL’lık alım yapılması, - Aynı menkul kıymet ve aynı valörde 54.000.000 adet, ortalama 69.551 TL fiyatla İMKB’de 3.755.754.000.000 TL’lık satış yapılması sonucu bir başka deyişle fon portföyünün yaklaşık 2,7 katı kadar alım satım yapılmasından elde edilmesi, elde edilen kazancın fon birim pay değeri artışının yaklaşık %4,7’üne karşılık gelmesi, fonun o günkü getirisinin yaklaşık %7,4 olması ve bu getirinin %4,7’üne karşılık gelen işlemin Fon içtüzüğünün 1. ve 7. Yönetmeliğin ise 20. maddesinin (a) ve (h) bendleri ile 23. maddesinde yer alan hükümlere aykırılık oluşturması nedeniyle Koç Allianz Hayat ve Emeklilik A.Ş.’nin ve Koç Portföy Yönetimi A.Ş.’nin konuyla ilgili olarak uyarılmasına, tekrarı halinde Kurulumuzca her türlü idari ve cezai yaptırımın uygulanacağı hususunun emeklilik şirketine ve portföy yönetim şirketine bildirilmesine karar verilmiştir. 8. Tezal Menkul Değerler A.Ş.’nin sermayesini 440 Milyar TL’ndan 480 Milyar TL’na artırması nedeniyle anasözleşme değişikliğinin onaylanmasına karar verilmiş olup, bu artırım sırasında ortaklık yapısı değişikliği bulunmamaktadır. 9. Taib Yatırım Menkul Kıymetler A.Ş.’nin sermayesini 1.550 Milyar TL’ndan 1.750 Milyar TL’na artırması nedeniyle anasözleşme değişikliğinin onaylanmasına karar verilmiştir. 10. Delta Menkul Değerler A.Ş.’nin sermayesini 4.000 Milyar TL’ndan 7.200 Milyar TL’na artırması nedeniyle anasözleşme değişikliğinin onaylanmasına karar verilmiştir. 11. Riva Menkul Değerler A.Ş’nin talebi doğrultusunda alım satıma aracılık yetki belgesinin iptaline karar verilmiştir. 12. Entez Menkul Değerler Tic. A.Ş.’nin 04.06.2004 tarihinden itibaren sermaye piyasası araçlarının kredili alım, açığa satış ve ödünç alma ve verme işlemlerinde bulunması uygun görülmüştür. 13. Global Menkul Değerler A.Ş. (Aracı Kurum)’nin maddi ve maddi olmayan duran varlıklarının bir bölümünün (makine tesis ve cihazlar, taşıt araçları, döşeme ve demirbaşlar, özel maliyetler, kuruluş ve teşkilatlanma giderleri, haklar ve diğer maddi olmayan duran varlıklar) yeni kurulacak Global Menkul Değerler A.Ş.’ye KVK’nun 38/2’nci maddesi kapsamında ayni sermaye konulması (kısmi bölünme), sermaye piyasası faaliyetlerinin merkez dışı örgütler dahil olmak üzere yeni kurulacak aracı kuruma devredilmesi, Holding olarak yeniden yapılanmasına ilişkin esas sözleşme değişikliği, kayıtlı sermaye tavanının 60 trilyon TL’den 250 trilyon TL,’ye artırılması, kurucusu olduğu yatırım fonlarının yeni aracı kuruma devredilmesi talepleri ile ilgili olarak; A- Aracı Kurum’un Holding şeklinde yeniden yapılanmaya yönelik olarak, esas sözleşmesinin “Şirketin Ünvanı” başlıklı 2’nci, “Amaç ve Konu” başlıklı 3’üncü, “Şirketin Merkez ve Şubeleri” başlıklı 4’üncü, “Sermaye ve Hisse Senetlerinin Türü” başlıklı 6’ncı, “Borsa Bankerliği Alınması ve Borsaya Üye Olunması” başlıklı 7’nci, “Yönetim Kurulu Süresi ve Karar Yeter Sayısı” başlıklı 9’uncu, “Şirketi Temsil ve İlzam Yönetim Kurulu Üyelerinin Görev Taksimi” başlıklı 10’uncu, “Tahvil İhracı ve Kendi Mali Yükümlülüklerini İçeren Evrak İhdas Yasağı” başlıklı 19’uncu ve “Kendiliğinden Sona Erme” başlıklı 22’nci maddelerine ilişkin esas sözleşme değişiklik tasarılarının Kurulumuz görüşü çerçevesinde hazırlanmış tadil tasarıları ve buna ilişkin yönetim kurulu kararının Kurulumuza iletilmesinden sonra uygun görüş yazısının Şirkete verilmesi, B- Aracı Kurum sermayesinde mevcut (B) ve (F) grubu imtiyazlı payların imtiyazının sona ermesine ilişkin olarak, anılan payların aynı kişiye (Mehmet KUTMAN) ait olduğu dikkate alınarak, söz konusu ortağın bilgilendirilmesini teminen esas sözleşme değişikliklerinin onaylanacağı genel kurul toplantısı gündemine bir madde ilave edilmesi hususunun Aracı Kurum’a bildirilmesi, C- Aracı Kurum’un (yeni unvanı Global Yatırım Holding A.Ş.) kayıtlı sermaye tavanının 60 trilyon TL’den 250 trilyon TL’ye artırılması talebinin olumlu karşılanması, 5 D- Duyuru metninin Türkiye genelinde yayın yapan en az bir gazetede bölünme işleminin onaylanacağı genel kurul toplantısından en az 15 gün önce, genel kurul toplantı gündemi ile birlikte ilan edilerek tasarruf sahiplerine duyurulması, - Söz konusu duyuru metninin Borsa Bülteni’nde ve İMKB’nin web sayfasında da ilan edilmek üzere genel kurul toplantısından en az 15 gün önce Borsa’ya gönderilmesi, - Aracı Kurum’un son üç yıllık mali tablolarının, bağımsız denetim raporları ile faaliyet raporlarının, bölünmeye esas mali tablolara ilişkin bağımsız denetim raporunun, bilirkişi raporunun, uzman kuruluş raporunun, bölünmenin hukuki ve iktisadi gerekçelerini ortaya koyan yönetim kurulu raporunun, duyuru metninin, bir önceki dönem ile karşılaştırmalı 31.03.2004 tarihli ara mali tabloların, bölünmeden itibaren 3 yıllık hedeflerin ortaya konulduğu tahmini mali tablolar ile bölünme sonrası tahmini açılış bilançosunun, bölünme işleminin onaylanacağı genel kurul toplantısından en az 15 gün önce pay sahiplerinin bilgilendirilmesi amacıyla Aracı Kurum (yeni unvanı Global Yatırım Holding A.Ş.) merkez ve şubelerinde incelemeye açık bulundurulması, gerektiğinin Aracı Kurum’a bildirilmesine, E- Bölünme işlemine uygun görüş verilmesi ve Aracı Kurum’un genel kurulunda ve ayrıca imtiyazlı pay sahipleri genel kurullarında onaylanması gerektiği hususunun Aracı Kurum’a bildirilmesine, F- Aracı Kurum tarafından, yeni aracı kuruma devir konusu tüm yetki ve izin belgeleri ile faaliyete geçmek için sermaye piyasası mevzuatı uyarınca gereken asgari unsurların ve Müşteriler Hesabının, Aracı Kurumun Holdinge dönüşmesi işleminin tescil edildiği gün itibariyle devredileceğine, G- Aracı Kurum’un Holdinge dönüşmesine ilişkin tescil işleminin tamamlandığı gün itibariyle; Aracı Kurumun sahip olduğu Alım Satıma Aracılık, Halka Arza Aracılık, Repo-Ters Repo, Portföy Yöneticiliği, Yatırım Danışmanlığı, Altın ve Dövize Dayalı Vadeli İşlem ve Opsiyon Sözleşmelerinin Alım Satımına Aracılık yetki belgeleri ile Kredili Menkul Kıymet, Açığa Satış ve Ödünç İşlemleri izin belgesi iptal edilerek yeni aracı kuruma verilmesine, H- Aracı Kurumun sermaye piyasası faaliyetlerini tüm merkez dışı örgütleri ve kurucusu olduğu yatırım fonları dahil olmak üzere bölünme suretiyle kurulmuş olan aracı kuruma devretmesi ve Holdinge dönüşmesini müşterilerine iadeli taahhütlü mektupla bildirmesi ve ulaşılamayan müşterilere ait varlıkların İMKB Takas ve Saklama Bankası A.Ş.’de bloke edilmesine, J- Aracı Kurum’un Holdinge dönüşmesine ilişkin tescil işleminin tamamlandığı gün itibariyle Aracı Kurum’un kurucusu olduğu 6 adet yatırım fonunun yeni aracı kuruma devredilmesine izin verilmesine, karar verilmiştir. 14. Factofinans Alacak Alımı A.Ş. (Factofinans A.Ş.) ve İktisat Finansal Kiralama A.Ş.’nin (İktisat Leasing A.Ş.) mali tablolarının sürekli bağımsız denetimden muaf tutulması yönündeki taleplerinin incelenmesi sonucunda; a) Factofinans A.Ş.’nin mali tablolarının sürekli bağımsız denetim muafiyetinden yararlanma talebinin, Şirket’in söz konusu mali tablolarının özel denetimine ilişkin mevzuat hükümleri kapsamındaki yükümlülüğü saklı olmak kaydıyla, , b) İktisat Leasing A.Ş.’nin söz konusu muafiyet talebinin ise, kayıtlı sermaye sisteminden çıkmak üzere Kurulumuza başvuruda bulunması ve yine Şirket’in mali tablolarının özel denetimine ilişkin mevzuat hükümleri kapsamındaki yükümlülüğünün saklı kalması kaydıyla, kabul edilmesine karar verilmiştir. 15. Saydam Yeminli Mali Müşavirlik ve Denetim Hizmetleri A.Ş.’nin kendi isteği doğrultusunda Sermaye Piyasasında Bağımsız Denetimle Yetkili Kuruluşlar Listesi’nden çıkarılmasına karar verilmiştir. 16. Akın Tekstil A.Ş. (Akın Tekstil veya Şirket) hisse senetlerinde 23.09-08.11.2002 döneminde gözlemlenen olağandışı fiyat ve miktar hareketleri ile ilgili olarak Sermaye Piyasası Kanunu ve ilgili mevzuat çerçevesinde yapılan inceleme sonucunda; A- Akın Tekstil A.Ş. hisse senedinde 23.09-08.11.2002 döneminde SPKn’nun 47/A-2 maddesinde tanımlanan yapay fiyat ve yapay piyasa oluşturulmasına ilişkin suçun maddi ve manevi unsurlarını içeren fiilleri nedeniyle; - SPKn’nun 47/A-2 maddesi kapsamında işlem yapılmak üzere 37615527646 TC kimlik numaralı Selmet-Nermin oğlu 1976 Sakarya doğumlu Gökhan ŞÜKÜR, 20140951956 TC kimlik numaralı Mehmet Ayşe oğlu 1976 İstanbul doğumlu Hüseyin Uğur AKSOY, 25984674948 TC kimlik numaralı Galip ve Türkan ÇEVİK oğlu, 1975 yılı Tokat doğumlu Enver ÇEVİK, 43903553372 TC kimlik numaralı Ömer-Yüksel oğlu 1969 Kayseri doğumlu Murat KARAMAN ve 25993674656 TC kimlik numaralı Galip-Türkan oğlu 1972 Tokat doğumlu Mehmet Nurettin ÇEVİK hakkında aynı Kanunun 49’uncu maddesi uyarınca Cumhuriyet Savcılığı’na suç duyurusunda bulunulmasına, - SPKn’nun 46’ncı maddesinin 1’inci fıkrasının (i) bendi uyarınca, Gökhan ŞÜKÜR, Hüseyin Uğur AKSOY, Enver ÇEVİK, Murat KARAMAN ve Mehmet Nurettin ÇEVİK hakkında 10.06.2004 tarihi mesai bitimi itibariyle borsalarda ve teşkilatlanmış diğer piyasalarda işlem yapma yasağı getirilmesine ve hakkında işlem yasağı getirilen bu kişilerin sahip olduğu Takasbank nezdindeki hisse senetlerinin Kurulumuz kaydından çıkarılmasına, karar verilmiştir. 17. Merko Gıda Sanayi ve Ticaret A.Ş. (Merko veya Şirket) hisse senedinde 04.06-11.07.2003 döneminde meydana gelen fiyat ve miktar hareketleri ile ilgili olarak Sermaye Piyasası Kanunu (SPKn) ve ilgili mevzuat çerçevesinde yapılan incelemeler sonucunda; A) Merko Gıda hisse senedinde 04.06-11.07.2003 döneminde SPKn’nun 47/A-2 maddesinde tanımlanan yapay fiyat ve yapay piyasa oluşturulmasına ilişkin suçun maddi ve manevi unsurlarını içeren fiilleri nedeniyle; - SPKn’nun 47/A-2 maddesi kapsamında işlem yapılmak üzere 25984674948 TC kimlik numaralı Galip ve Türkan ÇEVİK oğlu, 1975 yılı Tokat doğumlu Enver ÇEVİK hakkında, 25978675166 TC kimlik numaralı Galip ve Türkan ÇEVİK oğlu, 1976 yılı Tokat doğumlu Masum ÇEVİK hakkında, 25999674438 TC kimlik numaralı Cihat ve Adalet ÇEVİK oğlu,1972 yılı Erzincan doğumlu Selami ÇEVİK hakkında aynı Kanunun 49’uncu maddesi uyarınca Cumhuriyet Savcılığı’na suç duyurusunda bulunulmasına, 6 - SPKn’nun 46’ncı maddesinin 1’inci fıkrasının (i) bendi uyarınca Masum ÇEVİK ve Selami ÇEVİK hakkında 10.06.2004 tarihi mesai bitimi itibariyle borsalarda ve teşkilatlanmış diğer piyasalarda işlem yapma yasağı getirilmesine ve hakkında işlem yasağı getirilen bu kişilerin sahip oldukları Takasbank nezdindeki tüm hisse senetlerinin Kurulumuz kaydından çıkarılmasına, -Enver ÇEVİK hakkında Kurulumuzca daha önce verilen işlem yapma yasağı kararının tekrarlanmasına, karar verilmiştir. 18. Yapı ve Kredi Bankası A.Ş. tarafından 15.12.2003 tarihinde ve hemen sonrasında basında çıkan haberlere ilişkin olarak Kurulumuzun Seri: VIII; No:39 Özel Durumların Kamuya Açıklanmasına İlişkin Esaslar Tebliğinin 8’inci maddesine aykırı olarak açıklama yapılmaması nedeniyle Banka hakkında söz konusu aykırılık için 48.829.000.000 TL. tutarında idari para cezası uygulanmasına karar verilmiştir. E. YENİ FAALİYET İZNİ 1) 3 trilyon TL başlangıç tutarlı Raymond James Yatırım Menkul Kıymetler A.Ş. A Tipi Değişken Fonu’nun kuruluşuna izin verilmiştir. F. DİĞER ÖZEL DURUMLAR 1. Mars Ticaret ve Sanayi A.Ş.’nden alınan 25.05.2004 tarihli özel durum açıklaması aşağıdadır: “31.12.2003 tarihli Mali Tablolarımızda, Şirketimiz Sermayesinin üçte ikisi’nden fazlasını kaybetmiş olması nedeniyle Yönetim Kurulumuz T.T.K.’nun 324 üncü maddesi gereğince gerekli işlemlerin başlatılmasına karar vermişlerdir.” 2. Demko Demirci Konservecilik A.Ş.’nden alınan 03.06.2004 tarihli özel durum açıklaması aşağıdadır: “Şirketimiz Olağan Genel Kurul Toplantısı önceden ilan edildiği gibi 26.05.2004 Çarşamba günü, saat 10.30’da Büyükdere Cad. No:49, Üçyol mevkii, İstanbul Princess Otel içi Princess Sinemaları 3 no’lu Salonu, Maslak/İstanbul adresinde müteakiben (A) Grubu İmtiyazlı Hisse Senedi Hamillerinin toplantısı da aynı yerde saat 11.00’de, Sanayi ve Ticaret Bakanlığı/İstanbul Sanayi ve Ticaret İl Müdürlüğü’nden görevlendirilen Bakanlık Komiseri gözetiminde yapılmıştır. Alınan kararlar şöyledir: 1. Sermaye Piyasası Kurulu tarafından yayınlanan, Sermaye Piyasası Bağımsız Dış Denetleme Hakkındaki Yönetmeliğin 14. maddesi gereği, Yönetim Kurulu Kararı gereğince, Bağımsız Denetleme Kuruluşu olarak “Uzman Yeminli Mali Müşavirlik ve Denetim A.Ş.”nin 5(beş) yıl süre ile seçilmesine, 2. 2003 Yılı Bilanço ile Gelir tablosu ve 2003 Yılı Denetçiler Raporunun oybirliğiyle tasdik edilmesine, 3. Verilen Önerge aynen kabul edilmek suretiyle, bir yıl süre ile görev yapmak üzere Sn. Hanefi Çomuoğlu, Sn. Mustafa Aydoğdu ve Sn. Erol Güngör’ün denetçi olarak seçilmelerine, denetçilerin her birine 90.000.000.-TL. (Doksanmilyon) aylık brüt ücret ödenmesine, 3. Şirketimiz SPK mevzuatı Seri:XI, No:1 Tebliğ çerçevesinde hazırlanan 2003 yılı tarihli maliyetli mali tablolarında da görüldüğü üzere 693.716.462.405.-TL dönem net karı elde etmiştir. Bu kar, yine SPK Seri:XI, No:20 no’lu tebliğ uyarınca geçmiş yıl zararlarından mahsup edildiğinden, ortaklara dağıtılacak kar bulunmamaktadır. Bu nedenle bu karın tarihi maliyetli bilançodaki 4.192.545.236.616.-TL’lık geçmiş yıl zararlarından mahsup edilmesine, Sermaye Piyasası Kurulu’nun Seri:XI, No: 20 Tebliği ve 30.12.2003 tarih, 66/1630 sayılı ilke kararı uyarınca, Şirketin enflasyon düzeltmesine tabi tutularak hesaplanan dönem karı 733.962 Milyon.-TL birinci sırada olmak üzere aşağıdaki hesap ve sırada belirtilen tutarların enflasyona göre düzeltilmiş 2003 yılı bilançosunda oluşan 12.126.878 Milyon.-TL “geçmiş yıllar zararları”ndan mahsup edilmesine karar verilmiştir.” Geçmiş Yıllar Zararları (-) 12.126.878 Milyon.-TL Dönem Net Karı 733.962 Milyon.-TL Yasal Yedekler 6.562 Milyon.-TL Olağanüstü Yedekler 26.468 Milyon.-TL Özsermaye Enflasyon Düzeltme Farkları 11.359.886 Milyon.-TL 3. Limaş, Kuşadası ve Çevresi Liman İşletmeleri ve Hizmetleri Turizm Sanayi, Ticaret İnşaat, Eğlence, Nakliyat ve Özel Sağlık A.Ş.’nden alınan 02.06.2004 tarihli özel durum açıklaması aşağıdadır: “Şirketimizin 29.05.2004 tarihinde saat 10.00’da Kuşadası Belediye Düğün Salonunda yapılması kararlaştırılan ve buna göre ilan ve davet işlemleri yerine getirilen 2003 yılı Olağan Genel Kurul toplantısı Türk Ticaret Kanunu’nun 372. maddesinde belirtilen kanuni nisap (sermayenin %25’i) sağlanmadığından yapılamayarak ertelenmiştir. Ertelemeye ilişkin Genel Kurul Toplantısı Yönetim Kurulunca T.Ticaret Kanunu hükümleri çerçevesinde alınacak kararı müteakip yapılacaktır.” 7 4. Turkcell Holding A.Ş.’nden alınan 03.06.2004 tarihli özel durum açıklaması aşağıdadır: “Şirketimizin olağan genel kurul toplantısı bugün saat 15.00’de Yapı Kredi Plaza A Blok Kat:18 Levent-İSTANBUL adresinde daha önce ilan edilen gündem maddelerini görüşmek üzere toplanmış ve alınan kararlar aşağıda sunulmuştur. 1. 2003 yılı Bilanço ve Kar/Zarar hesapları görüşülerek onaylanmış, Yönetim Kurulu üyeleri ve Denetçiler ibra edilmişlerdir. 2. Bilanço ve Kar/Zarar hesapları tasdik edilerek, 2003 yılı faliyetleri sonucu oluşan karın geçmiş yıl zararlarına mahsup edilmesine karar verilmiştir. 3. Dönem içinde istifa yolu ile boşalan Yönetim Kurulu üyeliklerine yönetim kurulunca, denetçiliklere ise diğer denetçiler tarafından yapılan atamalar onaylanmıştır. 4. Yönetim Kurulu üyelerine Türk Ticaret Kanunu’nun 334 ve 335 maddesini gerektirdiği iznin verilmesi kabul edilmiştir.” 5. Aktaş Elektrik Ticaret A.Ş.’nden alınan 04.06.2004 tarihli özel durum açıklaması aşağıdadır: “TETAŞ tarafından 1990-1997 yılları arası yapılan mahsuplaşma nedeniyle dava evvel BTK raporundaki iddialar nedeniyle Ankara 2. Asliye Ticaret Mahkemesinde 43.5 Trilyon TL dava açılmışken, bu kez de Enerji ve Tabii Kaynaklar Bakanlığı işlemi doğrultusunda kendi personelleri müfettişlere hazırlattıkları rapor da Aktaş Elektrik Ticaret A.Ş.’den kayıp-kaçak taahhüdü alınmamasına rağmen kayıp-kaçak oranının %8.5 olması gerektiği, bu oran uygulandığında Şirketin daha fazla tahakkuk ve tahsilat yapması gerektiği sonucuna varılarak Kurumun bu nedenle uğramış olduğu zararın tazmini ve bu dönem mahsuplaşmasına ilişkin olarak bu kez de 1.325 katrilyon TL bedelli alacak davasını Ankara 2. Asliye Tiaret Mahkemesi’nin 2002/516 E. Sayılı dava dosyasında Şirket ile birlikte 46 Kamu Görevlisi hakkında dava açılmıştır. Bu davada da TETAŞ tarafından Şirketimizin banka hesapları üzerine konulması talep edilen ihtiyati tedbir mahkeme heyetince red edilmiştir. Bu dava aynı mahkemede açılan 2002/228 E. Sayılı dava dosyasıyla birleştirilmiştir. İlgili dava, bazı ara kararların ikmali doğrultusunda yapılacak işlemler göz önüne alınarak 28 Eylül 2004 tarihine ertelenmiştir.” 6. Aktaş Elektrik Ticaret A.Ş.’nden alınan 07.06.2004 tarihli özel durum açıklaması aşağıdadır: “Türkiye Elektrik Üretim İletişim A.Ş.(TEAŞ) Ankara 7. Asliye Ticaret Mahkemesi nezdinde 02.11.1999 tarih ve 1999/522 sayı ile Şirketimiz aleyhine toplam 15.629.975.000.000.-TL’lik dava açılmıştır. Davanın Mahiyeti: -3096 sayılı “Türkiye Elektrik Kurumu dışındaki kuruluşların elektrik üretimi, iletimi, dağıtımı ve ticareti ile görevlendirilmesi hakkındaki kanun” ve bu kanuna göre çıkartılmış yönetmeliklerde elektrik tarifelerinin Enerji ve Tabii Kaynaklar Bakanlığı’nın onayından geçirtilmesi zorunluluğu bulunduğunu, -Elektrik Tarifeleri Yönetmelik hükümlerine göre TEK veya Şirketin uygulayacağı Elektrik Enerjisi Satış Tarifelerinin bu yönetmelik çerçevesinde belirlenen tarife esasları ve günün teknik ve ekonomik koşulları göz önüne alınarak hazırlanacağını, -Bu tarifelerin Yönetim Kurulu onayı alındıktan sonra bilgi için Bakanlığa gönderildiğini, -Bakanlık onayı alındıktan sonra Şirketlerce ilan edilip, Bakanlık onayı yazısında belirtilen tarihten itibaren uygulanacağını, beyan ile davalı Şirkete gönderilen fatura bedellerinde yapılan ödemelerin gönderilen fatura tarihlerine göre noksan hesaplandığını ve 15.629.975.000.000 TL alacaklarının 01.11.1999 tarihinden itibaren İşletme Hakkı Devir Sözleşmesi ve Enerji Satış Anlaşmasında belirtildiği şekilde hesaplanacak gecikme zammı, tecil faizi ve KDV’leri ile birlikte davalıdan tahsili talebinden ibarettir. Dava devam etmekte olup bilirkişi raporunun beklenmesine karar verilmiş ve 12 Temmuz 2004 tarihine ertelenmiştir.” G. DUYURU 1. Kurulumuzun 10.06.2004 tarih ve 24/705 sayılı kararı) a) Girişim Sermayesi Yatırım Ortaklıkları ve Gayrimenkul Yatırım Ortaklıklarının hisse senetlerinin halka arzından önce Türk Ticaret Kanunu’nda öngörülen prosedürü takip ederek, halka arz tanımına girecek uygulamalara yer vermemek kaydıyla sermaye artırımı yapabileceklerine, b) Bu suretle yapılacak sermaye artırımlarında, ortaklık sermayesini temsil eden hisse senetlerinin tamamının yasal ücretler alınarak Kurul kaydına alınacağına, c) Gayrimenkul yatırım ortaklıklarının hisse senetlerinin halka arzı için Seri:VI No:11 sayılı Tebliğ’in Seri:VI, No:17 sayılı Tebliğ ile değişik 10. maddesinde çıkarılmış sermayeye bağlı olarak belirlenen sürelerde, bu karar çerçevesinde yapılacak sermaye artırımlarının dikkate alınmayacağına, bir başka ifadeyle halka arz süresinin tespitinde bu ortaklıkların kuruluş veya dönüşüm sermayelerinin esas alınacağına karar verilmiştir. MERKEZ Eskişehir Yolu 8.Km No:156 06530 ANKARA Tel: (312) 292 90 90 Faks:(312) 292 90 00 www.spk.gov.tr İSTANBUL TEMSİLCİLİĞİ Harbiye Mah. Askerocağı Cad. No:15 34367 Şişli İSTANBUL Tel: (212) 334 55 00 Faks: (212) 334 56 00 8