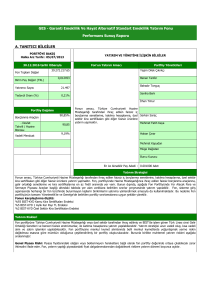

2. Çeyrek - Vakıf Emeklilik

advertisement

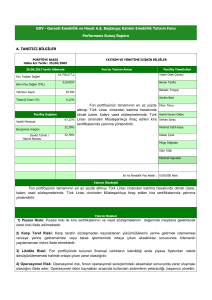

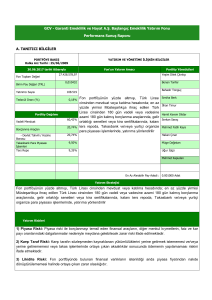

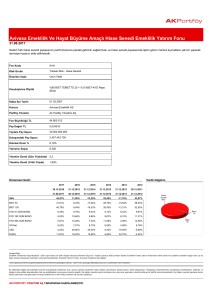

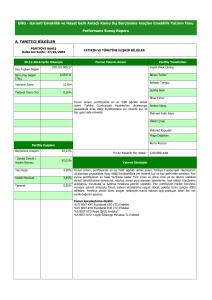

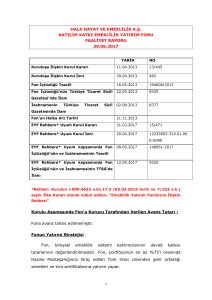

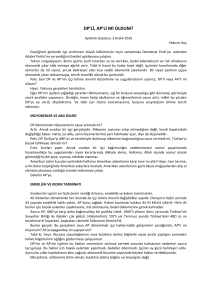

2017 2. Çeyrek Finansal Piyasalardaki Gelişmeler BÜYÜME Türkiye’nin 2017 yılı I.Çeyrek Büyüme rakamı beklentilerin oldukça üzerinde %5.0 olarak gerçekleşti. Büyümede en etkili unsurlar iç ve dış talep ile uzun süre sonra pozitif katkı veren net ihracat oldu. Uluslararası kurumlar da Türkiye’nin 2017 yılsonu büyüme tahminlerini %3 - %3.5’lardan %4 - %5 aralığına çekerken, ilk çeyrekte yakalanan etkileyici büyüme performansının bir nebze düzeltme ile aşağı çekilse de yıl bitimine kadar sürmesi bekleniyor. BÜTÇE Mayıs’ta bütçe görünümü önceki aylara göre sınırlı iyileşti. Bütçe açığı 2016 yılı sonuna göre 15 milyar Lira artarak 43.8 milyar Lira oldu. Kamunun ekonominin canlandırılması yönündeki adımlarını ve sorumluluğunu göz önünde bulundurduğumuzda, çeşitli ülke gruplarına göre GSYH’ye oran bakımından iyi durumda olan bütçe açığının 2016 sonundaki %1.1’lerden 2017 sonunda %2 seviyesinin üzerine gelmesi beklenebilir. ENFLASYON Tüketici Fiyat Endeksi (TÜFE) Haziran’da %0.27 azalırken, Yurt İçi Üretici Fiyat Endeksi (Yİ-ÜFE) %0.07 arttı. Yıllık enflasyon tüketici fiyatlarında %10.90, yurt içi üretici fiyatlarında %14.87 oldu. TÜFE’de çekirdek rakamdaki %0.2’lik geri çekilme etkili olurken yıllık gıda enflasyonu rakamında son 6 aylık artış sonrası görülen iyileşme de dikkat çekti. Çekirdek ve gıda oranlarında iyileşme yaşayan enflasyonda özellikle maliyet yönlü negatif etmenlerde yol kat edilse de son kez düşüşün beklendiği Temmuz ayında tek haneli rakamlara çekilme kuşkulu. Temmuz rakamlarında yine çekirdek ve gıdadaki duruma bakılacak, çift haneli rakamlarda kalınması halinde Ağustos’tan itibaren tekrar TÜFE genel oranında kademeli artış yaşanması muhtemel. 2017 yılsonu için TÜFE beklentisi, çift hanelere yakın seyretmeye devam ediyor. DIŞ TİCARET Mayıs ayında yıllık %43 artan dış ticaret açığının genişlemesinde artan dış ticaret hacmi etkili olurken, ihracat ilk çeyrekte büyümeye son 3 yılın en yüksek seviyesinde katkı sağladı. AB’nin toparlanma süreci ihracattaki bu tabloyu destekleyici ilk etmen olurken, genel olarak dünyada görülen iyileşme eğiliminin Türkiye’nin dış ticaretine olumlu yansıması ve buna paralel dış ticaret açığının artması bekleniyor. Haziran’daki 3.6 milyar Dolar açık rakamı ille 33.6 milyar Dolar yıllık seviyelere yükselen cari açıkta dış ticaret açığı devreye girmiş durumda. AB’de yaşanan ekonomik canlanma ile dış ticaret dengesinde bir optimizasyon görülebilecek olsa da jeopolitik gelişmeler ve canlı iç talep nedeniyle oluşacak ithalat görünümü ile benzer tablonun yılsonuna değin sürmesi bekleniyor. PARASAL VE FİNANSAL KOŞULLAR 2017’nin ilk 6 ayında “riskleri gözardı etme” disiplini ile olumlu seyreden küresel piyasalarda, yılın ikinci yarısına girilmesi ile birlikte uzun süredir “düşük faiz, parasal bollaşma” modunda olan Merkez Bankalarının yavaş yavaş gelecek için “bilanço daraltma ve faizlerde kademeli artış” planlarını konuşmaya başladığı görülüyor. Bu bakımdan özellikle GOÜ’ler için 2017’nin III. ve IV.çeyrekleri risklerin öne çıktığı zaman aralıkları olabilir. MAKROEKONOMİK GÖRÜNÜM VE PARA POLİTİKASI Son toplantısında “bekleme” aksiyonu ile duruş sergileyen Merkez Bankası’nın Temmuz’un son günlerine denk gelecek bir PPK toplantısı bulunuyor. Haziran’ın son günlerinde hareketlenen kurların FED ve ECB toplantılarının da bulunduğu aydaki seyirleri önemli. 21 Temmuz’da da Fitch’in Türkiye değerlendirmesi olacak. Bu bağlamda geçen yılki darbe girişiminin üzerinden geçen 1 yılda beklentilerin çok üzerinde seyreden iç piyasaların yılın üçüncü çeyreğinde dalgalanmalara maruz kalabilme ihtimali bulunuyor. Özellikle FED kararı açısından yaklaşan Eylül ayına kadar çeşitli haber ve veri akışları bu dalgalanmalarda etkili olabilir. FAİZ Yılın ilk 2 ayı sonrası geldiği yüksek seviyelerden genel trend olarak gerileme eğilimine giren tahvillerde yılın ikinci çeyreğinde sakin sayılabilecek bir görünüm izledik. Üçüncü çeyrekte yaz aylarında bulunmamız nedeniyle tahvillerde yatay seyrin sürmesi kuvvetli ihtimal. 10 yıllıklarda %10.75’lere, 2 yıllıklarda %11.25’lere yakın düzeylerde kısıtlı dalgalanmalı seyirler görebiliriz. Ancak yılsonuna uzanan zaman diliminde risklerle yukarı yönlü hareketler canlanabilir. DÖVİZ 2017’nin ilk 6 ayında GOÜ piyasalarına ve Türkiye’ye yarar sağlayan küresel risk iştahı ne kadar daha sürecek? Bu temel sorunun cevabı kurlarda görülecek olası gelişmelerin de açıklamasını içeriyor. Yeni yılın ilk 3-4 ayında 3.70 – 3.80 gibi düzeylerde dalgalı bir görünüm sergileyen kur, Mayıs’tan itibaren gevşeme sürecine girmiş ve daha yatay bir hüviyete bürünmüştü. Haziran’da dar bantta dalgalanan Dolar/TL 3.48’leri zorlayarak bir önceki yılın sonundaki düzeylerini gördü. En olumlu zamanlarda dahi “dikkatli olunması gereken hususlar”dan bahsederek çekimser bir dil kullanılmasına alışılan son birkaç yılın ve olumlu geçen ikinci çeyreğin ardından, üçüncü çeyrekten itibaren daha fazla dikkatli olunması gerektiğini önemle belirtiyor ve kurun 3.55’e yakın seviyelerde seyretmesinin buradan daha yukarı düzeyleri gündeme getirebileceği ihtimalini mümkün görüyoruz. 3.50’nin altında bir seyir genel olarak Dolar/TL’de beklenmiyor. 30 Haziran 2017 VEM Başlangıç Fon VEM Başlangıç Katılım Fon Fon Adı Vakıf Emeklilik A.Ş. Başlangıç Emeklilik Yatırım Fonu Vakıf Emeklilik A.Ş. Başlangıç Katılım Emeklilik Yatırım Fonu Fon Türü Başlangıç Fon Başlangıç Katılım Fon Portföy Yöneticisi Vakıf Portföy Yönetimi A.Ş. Vakıf Portföy Yönetimi A.Ş. Yatırımcı Sayısı 48.914 284.243 Tedavüldeki Oran 1,20% 6,52% Fon Büyüklüğü (TL) 12.566.627,39 67.699.606,24 Fon Birim Fiyatı (TL) 0,010437 0,01038 Fon Toplam Gider Kesintisi (Günlük) Yüzbinde 2,986 Yüzbinde 2,986 Fon İşletim Gider Kesintisi (Günlük) Yüzbinde 2,328 Yüzbinde 2,328 Risk Sıralaması Düşük Risk Performans Bilgileri % 2017-6 Fon Karşılaştırma Ölçütü Yatırım Stratejileri ve Riskleri Düşük Risk Getiri Standart Sapma Getiri Standart Sapma 4,37 0,02 3,8 0,02 %60 BIST-KYD 1 Aylık Mevduat TL Endeksi, %20 BIST-KYD Repo Endeksi (Brüt), %20 BIST-KYD DIBS 91 Gün Endeksi %80 BIST-KYD 1 Aylık Kar Payı TL Endeksi, %20 BIST-KYD Kamu Kira Sertifikaları Endeksi Otomatik Katılım Sistemi için Başlangıç Fonu olarak tanımlanan Fonun portföyünün yüzde altmışı, Türk Lirası cinsinden mevduat veya katılma hesabında; en az yüzde yirmisi Müsteşarlıkça ihraç edilen Türk Lirası cinsinden 180 gün vadeli veya vadesine 180 gün kalmış borçlanma araçlarında, gelir ortaklığı senetleri veya kira sertifikalarında, kalanı ters repoda, Takasbank ve/veya yurt içi organize para piyasası işlemlerinde yatırımına yönlendirilir. Otomatik Katılım Sistemi için Başlangıç Katılım Fonu olarak tanımlanan Fon’un portföyünün tamamının en az yüzde altmışı Türk Lirası cinsinden katılma hesabında olmak üzere, kalanı Türk Lirası cinsinden Müsteşarlıkça ihraç edilen 180 gün vadeli veya vadesine azami 180 gün kalmış gelir ortaklığı senetleri ve kira sertifikalarında yatırıma yönlendirilir. Halka Arz Tarihi 02/02/2017 03/01/17 Portföyün toplam portföy içindeki oranı 15,66% 84,34% Portföy Dağılımı * Burada yer alan bilgiler Vakıf Emeklilik A.Ş. Fon Yönetimi tarafından hazırlanmıştır. Emeklilik Yatırım Fonlarının geçmiş döneme ait getirileri,gelecek dönemler için performans kriteri sayılamaz. Söz konusu bilgiler katılımcıları bilgilendirmek amacında olup, yatırım danışmanlığı kapsamında değerlendirilmemelidir. Bu bilgilerde yer akan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır. Burada yer alan bilgilere göre yatırım kararı alınması beklentilerinize uygun sonuçlar doğurmayabilir. Bu sonuçlardan Vakıf Emeklilik A.Ş. Fon Yönetimi sorumlu tutulamaz.